A 2008-as válság a pénzügyi közvetítő rendszer válsága volt, mely mögött két fő tényező állt. Az egyik a pénzügyi rendszer egyes elemei (bankok, befektetési bankok, broker-dealer szereplők és biztosítók) közti hálózatos kapcsolatok elburjánzó komplexitása, a másik az ezeket a szereplőket összekötő pénzügyi kapcsolatok termékszintű bonyolultsága volt. A betétgyűjtésre és egyszerű hitelezésre szakosodott kereskedelmi bankok, valamint a befektetési banki/brókeri szolgáltatók közti határvonal elmosódott, a credit default swapok és az egyéb kreatív pénzügyi termékek pedig a kölcsönös függőség feltárhatatlan hálózatát hozták létre a rendszeren belül. A szereplők egy részének stabilitásába vetett hit megrendülése azzal fenyegetett, hogy egynéhány csődesemény után dominószerűen mindenki megy a levesbe.

A krízis két évvel később más formát öltött Európa perifériáján, ahol a fenntarthatatlan adósság okozott problémákat. Görögországban az államadóssággal volt direktben probléma, a spanyol esetben viszont bankrendszer rogyott meg a maga által nyújtott eszetlen hitelezés súlya alatt, ami miatt aztán a bankrendszer alá nyúló állam adósságrátájának robbanása következett be.

Amennyiben egy válság minden stádiumán keresztül megy, jellemzően megszünteti az őt kiváltó okokat. Egy adósságválság például csőddel és adósságátrendezéssel jár együtt, amikor a hitelezők a pénzük egy részét elvesztik, az adósok adósságkönnyítést kapnak, de közben az elkerülhetetlenül bekövetkező recesszióban jelentős veszteségeket szenvednek el ők maguk is, sőt, ilyenkor a korábban kölcsönökkel finanszírozott jólét is jelentősen csökken. (A lízingelt diszkóterepjárókat vissza kell adni a lízingcégnek, a fenntarthatatlan adósságból vásárolt lakásból ki kell költözni, stb.)

A periféria válsága ebből a szempontból félúton megakadt. Az EKB „whatever it takes”-vállalásának és az egyéb intézkedéseknek sikerült megállítani a válságot, de maga az adósság 2012. óta érezhetően nem csökkent, mindössze átrendeződés történik a privátszektor (lakosság és vállalatok), valamint az állam között. Ennek eredményeképpen a teljes belföldi adósság történelmi csúcsokon van, miközben a vállalati szektor, illetve részben a lakosság igyekszik adósságait olyan szintre hozni, amit a jövőben esetleg tud kezelni. Az alábbi 2×2 ábra ezt a folyamatot mutatja négy perifériás országban. Mind a négy országban közös, hogy az Euróövezethez történő csatlakozást követően (volt, ahol azt megelőzően is) jelentős hitelrobbanás volt indult meg. Jól látható ez pl. Görögorszában is, ahol a vásárlóerő paritáson számolt egy főre jutó GDP tíz év alatt a német érték 65 százalékáról 80 százalékra ugrott — hogy aztán a hitelezési mámort követő józanodásban visszamenjen oda, ahonnan jött. A privátszektor kényszerű alkalmazkodása azt is jelenti, hogy az EKB semmilyen erőlködéssel nem fogja tudni beindítani a tömeges vállalati hitelezést, egyszerűen azért, mert a mostani hitelszint túl magas ahhoz képest, mint amennyit ezek az országok, ezek a társadalmak kezelni képesek, illetve a válság után kezelni akarnak.

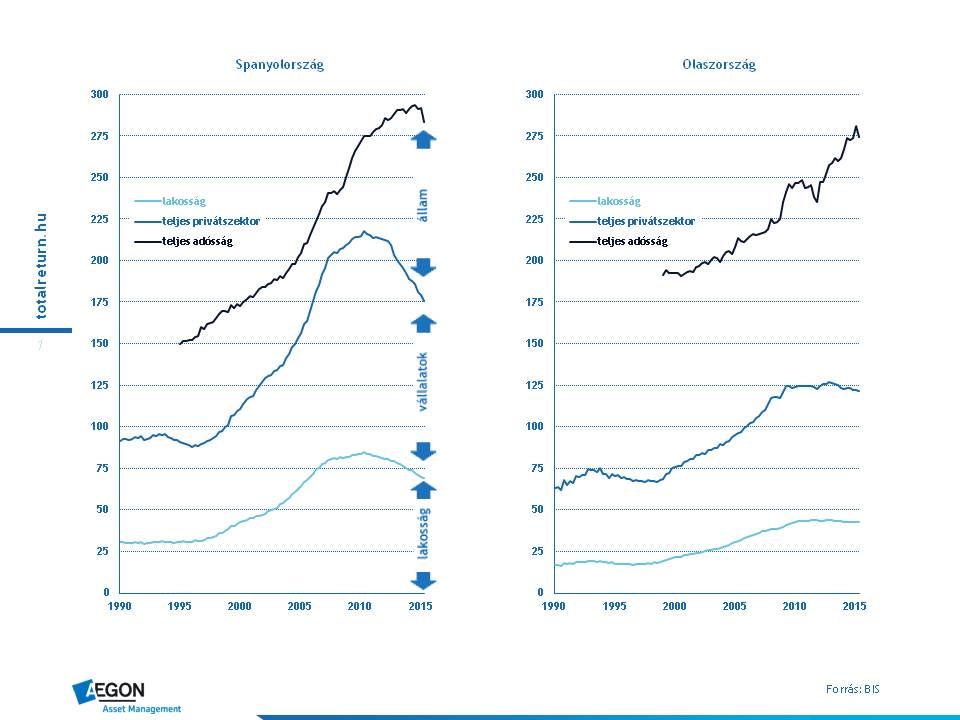

Spanyolország és Olaszország belföldi adóssága a GDP arányában

Ezek a számok nem az országok külső adósságai, hanem az az adósságtömeg, amelyet a három belföldi szektor (lakosság, vállalat, állam) az elmúlt évtizedekben felhalmozott. A finanszírozó részben a külföld, részben maguk a belföldi szektorok (lehet valaki egyszerre megtakarító/hitelező és hiteladós is). Mint látható, Spanyolországot például az fektette meg, hogy a privátszektor (lakosság, vállalatok) a kilencvenes évek közepén egy lufiszerűen fújódó adóssághegyet kezdtek felhalmozni, 15 év alatt a GDP 80 százalékáról több mint 200 százalékra tornázva fel az eladósodottságot. Az állam hiába volt relatíve jó helyzetben (a középkék és a sötétkék vonal különbsége az állam adóssága, 2008-ban kb. a GDP 40 százaléka), mert amikor jött a válság, a rossz hitelek alatt berogyott bankrendszert ki kellett segíteni, a nemzeti jövedelem belföldi hitelkrízis miatti összeomlásából származó jóléti problémákat (tehát hogy az emberek tömegével vesztették el a munkájukat) kiadásokkal kellett pótolni, az adóbevételek pedig messze elmaradtak a korábban megszokottól. Az eredmény az lett, hogy az államadósság elszállt, a vállalatok, valamint a lakosság kényszerű adósságcsökkenése miatt pedig nincs konjunktúra.

Az olasz eset kicsit más, ott még a hetvenes-nyolcvanas évekből hurcolt magas államadóssággal nem tud a gazdaság mit kezdeni, igaz, 1999. után itt is megszaladt a privátszektor adóssága, ha nem is olyan mértékben, mint a spanyoloknál.

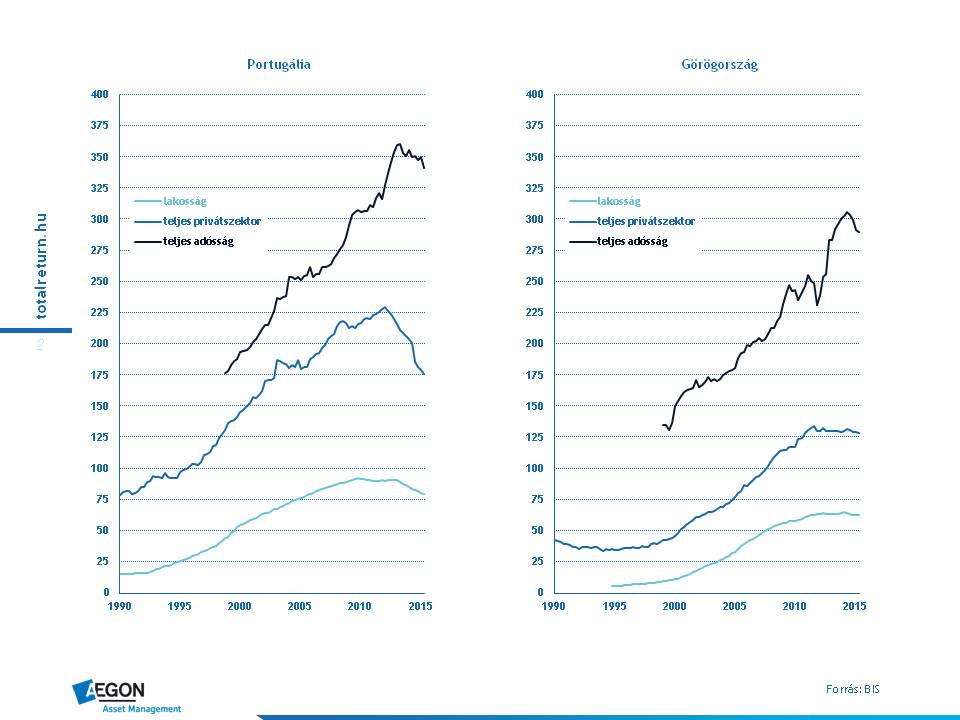

Portugália és Görögország belföldi adóssága a GDP arányában

A portugál történet a spanyolnak a súlyosbított változata, ott is volt egy kvázi rendben levő állam és egy eldurrant privátszektor, de ennek a következménye egy 50 százalékponttal magasabb teljes adósságráta lett. A görög eset az igazán minősített, ott eleve 100 százalék volt az állam teljes adóssága a válság előtt úgy, hogy 2012-ig a privátszektor is magára húzott egy százast (azaz a GDP 100 százalékának megfelelő adósságot), és most megy a fogaknak csikorgatása, hogy mi lesz.

A helyzet az, hogy amíg a privátszektor, ezen belül is a vállalatok igyekeznek az adósságterheiket hitel-visszafizetésekkel csökkenteni, és egy ésszerűbb pénzügyi modellhez visszatérni, addig jelentős növekedésre sem lehet ezektől az országoktól számítani. Ilyen gyatra kilátások mellett viszont a mostani költségvetési számok sem fognak összejönni, az államadósság csökkenése pedig pláne. Az Eurózóna perifériájának helyzete tehát koránt sincs rendezve, nem csoda, hogy az állampapírkamatok csökkenése megállt. Ha ezek emelkedése esetén ismét adósságpara indulna be, akkor ne csodálkozzunk. A válság ugyanis félbemaradt, és a tisztítótűz idejekorán történt kioltásával valójában semmit sem sikerült megoldani.

Forrás: BIS