Nem-konvencionális monetáris politikai eszköztár. Így hívjuk azt, amikor a gazdaság realitásai lemaradnak vágyainktól, és a jegybankok úgy érzik, tenniük kell valamit azért, hogy álmaink valóra válhassanak. Még ha beledöglünk is.

Az EKB tegnap bejelentett egy pár dolgot, például hogy még jobban erőlteti azt, amiről még most sem biztos, hogy működik (államkötvény-vásárlási program), és mindezt a vállalati kötvények vásárlásával is kiegészíti. Ezen kívül, hogy kompenzálja negatív betéti kamatait, az eddigieknél némileg lazább feltételekkel ad finanszírozást mínuszos kamattal azoknak a bankoknak, amelyek hajlandóak bővíteni hitelezési aktivitásukat. De miért van minderre szükség?

A világgazdaság növekedése régóta együtt jár a hitelállomány GDP-t meghaladó sebességű növekedésével. Ez a válság előtt sem volt másképp, sőt, az informatika fejlődése és a világgazdaság integrációjának növekedése még rá is erősített erre a folyamatra. A pénzügyi rendszer képessége és hajlandósága arra, hogy a hitelpiacok kibocsátási, befektetési és forgalmazási igényét kielégítse visszahatott a hitelfelvételre is, hiszen sokkal egyszerűbb volt kötvényeket kibocsátani, hitelek felvenni úgy, hogy a hitelezők (befektetők) közben számíthattak arra, hogy a portfolióikban levő hitelkockázatokat tudják kezelni legalább azzal, hogy szükség esetén el tudják őket adni.

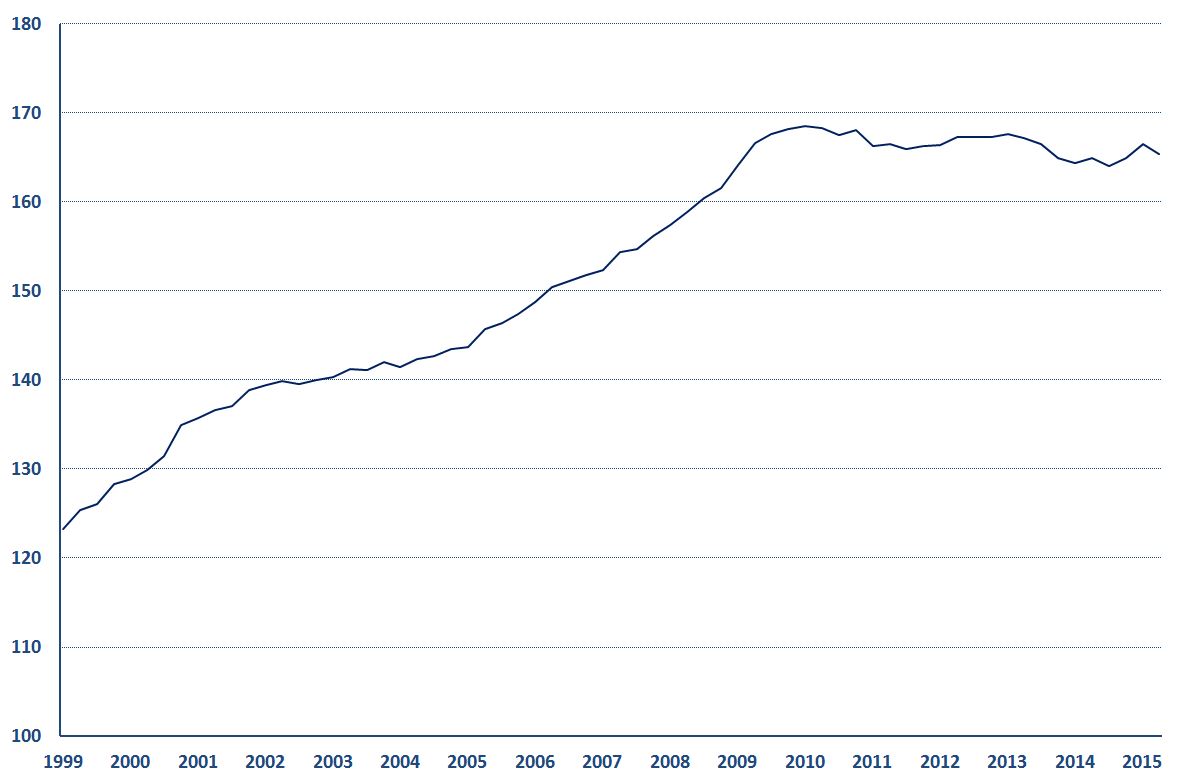

Az Eurózóna privátszektorának GDP-arányos adóssága

Ez egészen addig így is volt, amíg ki nem derült, hogy pénzügyi szektor nem bírja el a saját súlyát, és a veszteségek miatt szükséges tőkepótlás mellett az általuk vállalt kockázatokat szabályozói úton is csökkenteni kellett. Ennek viszont az lett a következménye, hogy a pénzügyi közvetítői rendszer már nem tud megfelelő likviditást biztosítani a hitelkockázatok kereskedésének, és közvetítéssel együtt járó kockázatokat sem tudja felvállalni. A vállalati kötvények árjegyzése széles, a banki „könyvek” pedig, melyekben az időnkénti eladási hullámok alatt megvett kötvényeket „tárolni” tudták addig, amíg nem rendeződött kicsit a piac, jóval kisebbek. Így aztán ha eladói nyomás érkezik a piacra, az olyan mértékben veri le az árakat (és növeli meg a kötvényhozamokat), ami mellett a befektetők számára ez a piac már nem az a piac, ami régen volt. Ennek kapcsán a hitelkockázatok felvállalására vonatkozó hajlandóság rendszerszinten is drasztikusan csökkent, ami többek között oka annak, hogy a hitelezés Európában is igen lassan indult be, és hogy a hitelkockázati felárak 2015-ben csúnyán elszálltak. Ez az egyik oka, hogy az EKB most a vállalati kötvénypiacon is maszatol.

Befektetési és nem befektetési kategóriájú vállalati kötvények hitelkockázati felára Európában

A piac szerepe éppen az, hogy ezekben a helyzetekben árinformációt adjon minden érintettnek, ami sokszor torz, sokszor zajos, de egy természeténél fogva versenyző piacon mégis többet ér, mint a hatóságilag megállapított ár. A tervgazdaság pontosan ezt az ármechanizmust kapcsolta ki (akkor az árhivatalban központilag határoztak meg minden árat), és tudjuk, mi lett a kísérlet vége. A hitelkockázati felárak emelkedése, valamint a hitelezési aktivitás lassúsága alkalmasint üzenet is hordoz: azt, hogy talán túl sok a hitel, ennek növekedését nehezen bírja a pénzügyi rendszert, ami először 2008-ban, Európában pedig másodszor 2012-ben majdnem összeomlott a súlya alatt. Az EKB úgy döntött, a szabadpiaci árakon alapuló jelzőrendszert igyekszik befolyásolni, és úgy csinálni, mintha a hitelezés és a növekedés csak azon múlna, mennyire akarjuk. Pedig lehet, hogy a jelzőrendszer éppen azt mondja, hogy ami sok, az sok, és a pénzügyi infrastruktúra természetes korlátai miatt nem is reális a hitelezés drasztikus emelkedésére várni.

Nem kevesen a kommunizmus eljövetelét is akarták, mégsem jött össze. Nehogy ennek a kísérletnek (kísértetnek) is ez legyen a vége!

Forrás: Bloomberg, BofAML, BIS