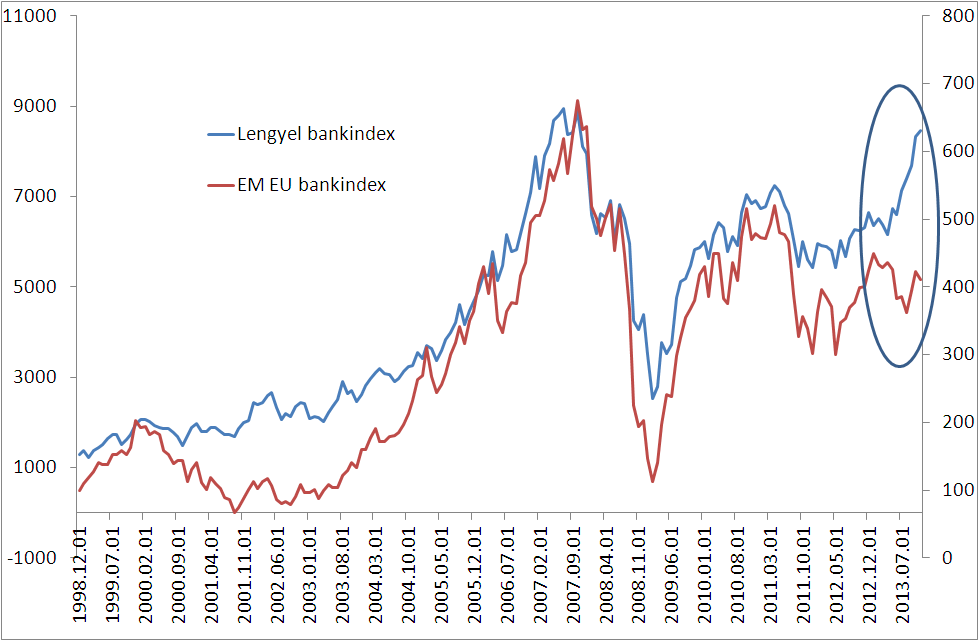

A lengyel piac az év második felében rendkívül érdekesen reagált a nyugdíjpénztári változások bejelentésére. Ahelyett, hogy a piac folytatta volna az éve első felében tapasztalt alulteljesítést, jelentőse felülteljesítésbe kezdett a régióhoz képest. A pénztárak minden eddiginél intenzívebb részvényvásárlásba kezdtek, a lengyel alapok pedig a jó teljesítmény miatti beáramlás következtében csak még jobban ráerősítettek az emelkedésre. A hatalmas kereslet fő nyertesei az alacsony kapitalizációjú részvények, valamint bankszektor lettek. Ez utóbbi közel 60%-os emelkedés után megközelítette a 2007-es szinteket, ami – elnézve a régiós bankszektort – kissé túlzónak tűnik. Tényleg Lengyelországban a bankszektor ott tart, mint a 2007-es piaci csúcs esetén?

- A lengyel gazdasággal kapcsolatos várakozások a második félévben jelentős mértékben javultak, ami a fő fundamentális oka volt a bankok felülteljesítésének. Az elemzők 2007-ben némi lassulást vártak, most egyértelműen növekedést a jelenlegi szintről. Igen ám, de míg a 2008-as lassulás 5% feletti GDP növekedést jelentett, addig most a konszenzus szerint alig több mint 3%-os növekedés várható 2015-re.

- Az eltérő növekedési potenciál a hitelnövekedésben is meglátszik: akkor a teljes hitelnövekedés 25-30% volt, most az optimista várakozások szerint sem fogják elérni a kétszámjegyű növekedést.

- Míg hat évvel ezelőtt egy kamatemelési ciklus közepén volt a lengyel monetáris politika, addig jelenleg épp, hogy vége tért a kamatcsökkentés. Míg a felértékelődő kötvényportfolió értékesítéséből adódó kereskedési nyereség jelentősen hozzájárult a bankok idei eredményéhez, az alacsony kamatkörnyezet alapvetően nem kedvez a lengyel pénzügyi szektornak. A mostani kamatmarzs jóval alacsonyabb az akkori szinteknél.

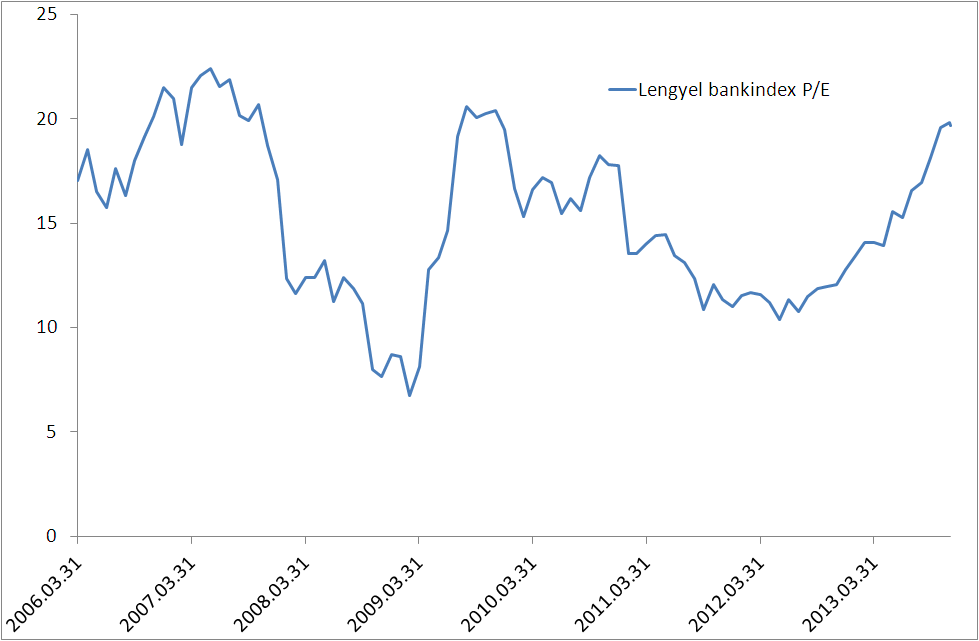

- Ezzel összefüggésben, a bankok eszközarányos megtérülése is alig fele a 2007-es szinthez képest. Igaz a P/BV alapon jóval alacsonyabb árazással forognak, P/E alapon megközelítik az akkori szintet.

Ezen kívül még számos különbséget ki lehetne emelni (szigorúbb szabályzói környezet, jobb költségkontroll, eltérő piaci részesedések, alacsonyabb devizahitel arány), összességében azonban elmondható, hogy a bankszektor legalább annyira drága, mint 2007-ben. Ez pedig egy dolog miatt érdekes: míg a piac azt várta, hogy a nyugdíjpénztári prémium fokozatosan kiárazódik, most úgy tűnik, továbbra is megmaradt. Ennek pedig a pénztári kereslet kiesésével a következő évben csökkennie kell.

Az abszolút hozamú alapjaink eddig is próbálták kihasználni a piaci félreárazásokból adódó lehetőségeket, a jövő évben pedig a részvénypiaci alulárazottság megszűnésével ezek a pozíciók talán még hangsúlyosabbak lesznek. Az ilyen lengyelhez hasonló, szektoron belüli felülárazottságok jó lehetőséget teremtenek a piaci iránytól semleges, ugyanakkor jelentős hozampotenciállal pozíciók felvételére.