A vállalati hitelkockázatok kezelésének egyik legfontosabb terepe a vállalati kötvénypiac, főleg Amerikában, ahol a vállalati hitelezés jó rész nem a bankokon, hanem a kötvénypiacokon keresztül történik. A vállalati kötvénypiacon rejlő lehetőségek a pénzügyi közvetítőrendszer figyelmét is felvetették, és a kibocsátási-kereskedési tevékenység jelentősen felfutott a válságot megelőző mintegy két évtizedben. A 2008-as tapasztalatok alapján a szabályozó, a felügyeleti hatóságok, valamint maguk a közvetítők (legnagyobb részük bankok és ún. broker-dealerek) olyan változtatásokat eszközöltek, melyek a közvetítői rendszer képességét és hajlandóságát ezeknek a kockázatoknak a kereskedésére jelentősen visszavették. Az egyik ilyen változtatás az, hogy a broker-dealerek, melyek likviditást biztosítanak a kötvénypiacon, kisebb készletet tarthatnak a saját portfolióikban, melyek pedig a piac átmeneti keresleti-kínálati egyenlőtlenségeit időben áthidalását lennének hivatottak kezelni. Ennek okán a vállalati kötvénypiac forgalma is visszaesett, legalábbis ahhoz képest, mekkora maga a vállalati kötvénypiac.

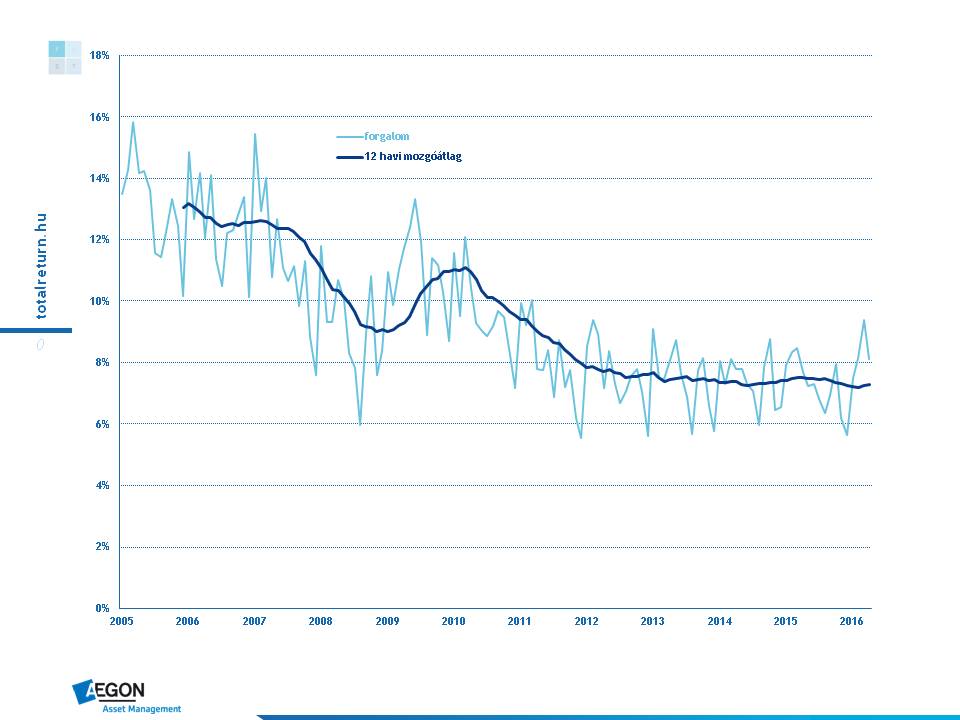

Az alábbi ábra az amerikai vállalati kötvénypiac havi összforgalmát hasonlítja össze a kibocsátott kötvények mennyégével (a The BofA Merrill Lynch US Corporate Indexben és a The BofA Merrill Lynch US High Yield Indexben található kötvények összes névértékével).

Az amerikai vállalati kötvénypiac havi forgalma a kinnlevő kötvényállomány arányában

A forgalmi adatok sajnos csak 2005-től állnak rendelkezésre, de látszik, ahogy a forgalom 2008- után látványosan leült. 2010. körül volt egy újabb éledés, de a kötvényállomány növekedésével a pénzügyi közvetítői rendszer már nem tudott, vagy nem is akart lépést tartani. Pedig az amerikai piacon a vállalati adósság növekedése nem is volt olyan jelentős más, egyébként sokkal fejletlenebb pénzügyi infrastruktúrájú piacokhoz képest. Bele sem merek gondolni, hogy vajon a feltörekvő kötvénypiacokat illetően, ahol az eladósodás a saját korábban megszokott szintjéhez képest az égbe szökött, egy ilyen ábra hogyan nézni ki. Ez az igazán szűkülő likviditás, nem az, hogy a rekordalacsony kamatszintet egy jegybank a sokból kicsit birizgálja.

Már írtam róla, hogy a vállalati hitelezés beindítására tett jegybanki izmozás lehet, hogy pont azért nem hoz eredményt, mert a hitelállomány a pénzügyi rendszer teherbíró képességéhez épest eleve túl magas, így ezeknek az erőfeszítéseknek ebben a formában nincs is túl sok értelmük. Az, hogy a hitelezés beindítása nem fog menni, és ettől aztán konjunktúra sem lesz, kezd sokaknak derengeni, ami aztán újabb kreatív gondolatokat szült a közgazdászok fejében. Most a helicopter money lett az új mantra, hogy majd ettől lesz jobb. Hát nem tudom, de úgy tűnik, tényleg valami ilyen jön a következő lépésként. Nem csoda, hogy páran ettől idegbajt kaptak és az év elején jól kihúzták az aranyat. Meglátjuk, lesz-e folytatás.

Forrás: Bloomberg, The BofA Merrill Lynch, Aegon