Továbbra sem megnyugtató a feltörekvő részvények teljesítménye, az augusztusi esést egyelőre nem tudták kikorrigálni. A piac bizonyos mértékek szerint olcsó, de kérdés, hogy épp nem azért olcsó-e, mert annyit is ér?

Augusztusban a piac csúnyán kiesett a negyedik éve tartó sávból, köszönhetően a feltörekvő részvénypiacok és devizák egyidejű gyengülésének. Technikailag nem túl rózsás a helyzet.

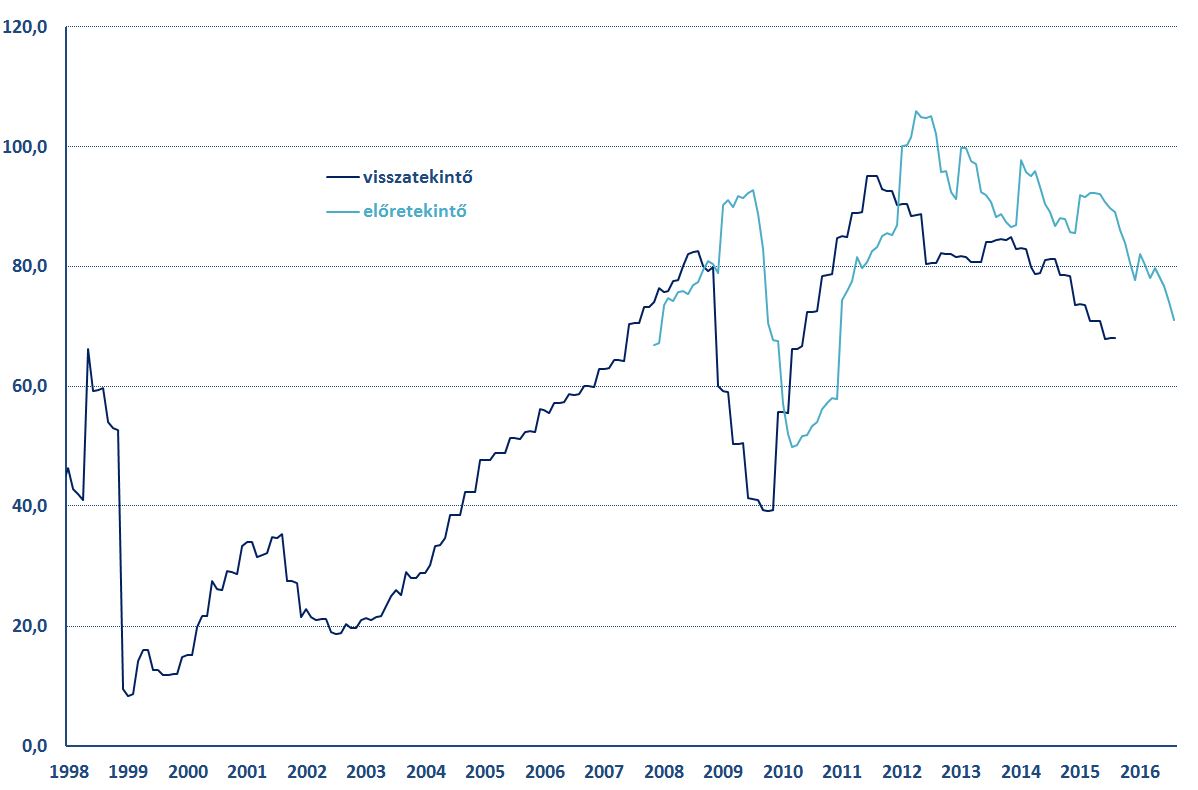

MSCI Emerging Markets Index havi bontásban

Ez dollárban denominált index, és hogy a devizák esésének köszönhető ez a kellemetlen viselkedés, azt mutatja, hogy a saját devizás változat nem néz ki ilyen gyatrán. Sőt, az nemrégen a régi csúcsig ment ki, ahonnan most lefordulni látszik.

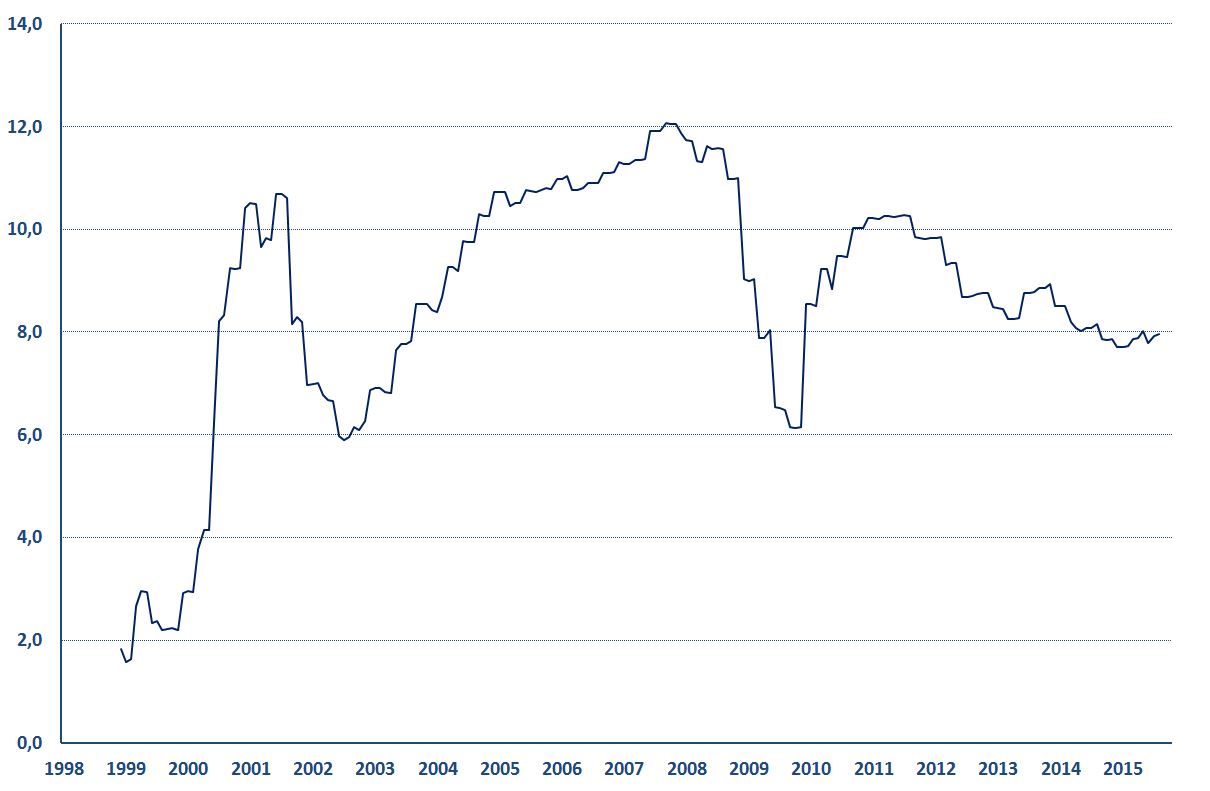

A piac bizonyos tekintetben kifejezetten olcsó, könyv szerinti értékhez viszonyítva például a válság óta nem lehet ilyen jutányosan bevásárolni a piacból.

MSCI Emerging Markets árfolyam / könyv szerinti érték hányados

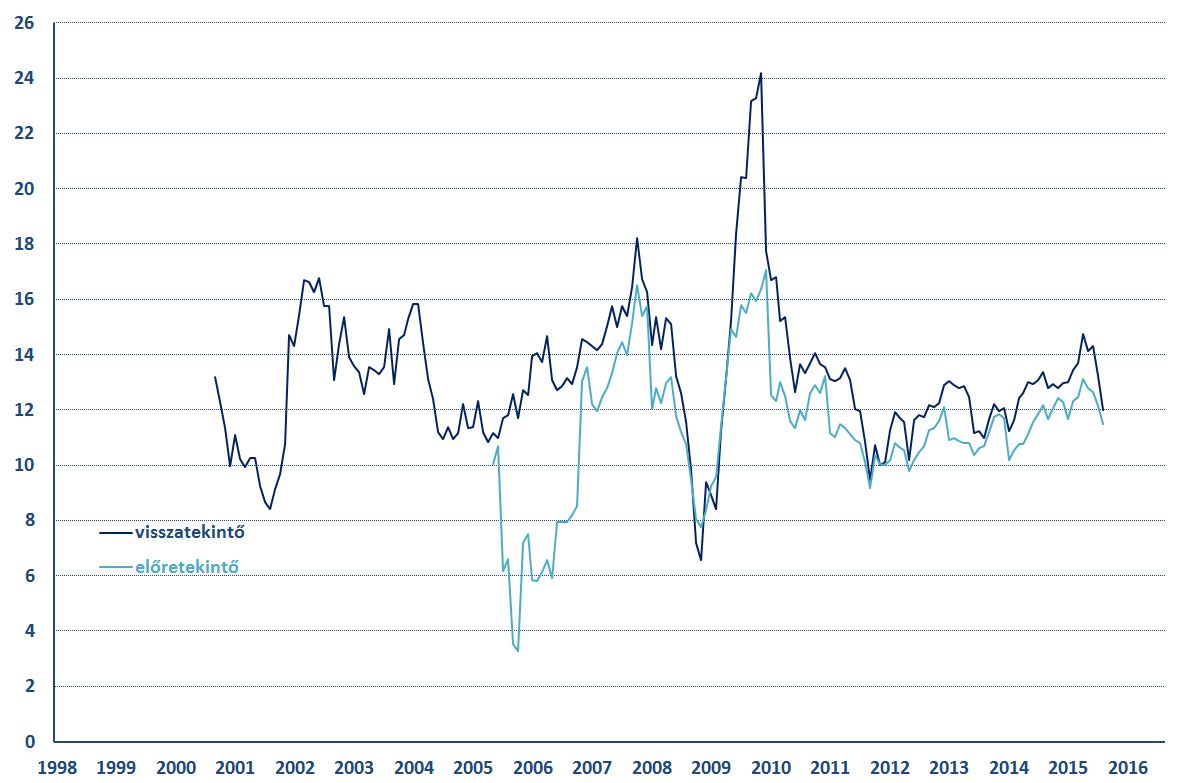

Az ún. ’price-to-book ratio’ nem véletlenül ilyen alacsony, ugyanis a vállalati nyereségek folyamatosan csökkennek, rontva a vállalatok tőkemegtérülését. A következő ábra az egy részvényre jutó nyereség (earnings per share, EPS) alakulását mutatja visszatekintésben (sötétkék vonal) és aszerint, hogy az adott időszakra egy évvel korábban mi volt az elemzői konszenzus (világoskék vonal).

Egy részvényre jutó nyereség és a várakozások

Látható, hogy a piac 2012. óta évben rosszabbul teljesített, mint ahogy azt egy évvel korábban azt az elemzők várták, és az elemző konszenzus aszerint csökkent, ahogy a bázisként használt visszatekintő nyereség is egyre lejjebb ment. Ugyanakkor annak ellenére, hogy az eredmények sorra elmaradtak a várakozásoktól, sőt, másfél éve nem hogy nem növekednek eléggé, de egyenesen csökkennek az, az elemzők folyamatosan növekvő profitokat vártak. Ezek azonban valami miatt elmaradtak. Az ok az árbevétel arányos nyereség (nettó fedezet, net margin) csökkenése volt. A margincsökkenés azért is fontos, mert míg az árbevétel- és nyereségszámokat a devizahatás erősen mozgatja, a nyereségrátát ez kevésbé befolyásolja, hiszen mind a számlálóra mind a nevezőre hatnak az árfolyamok.

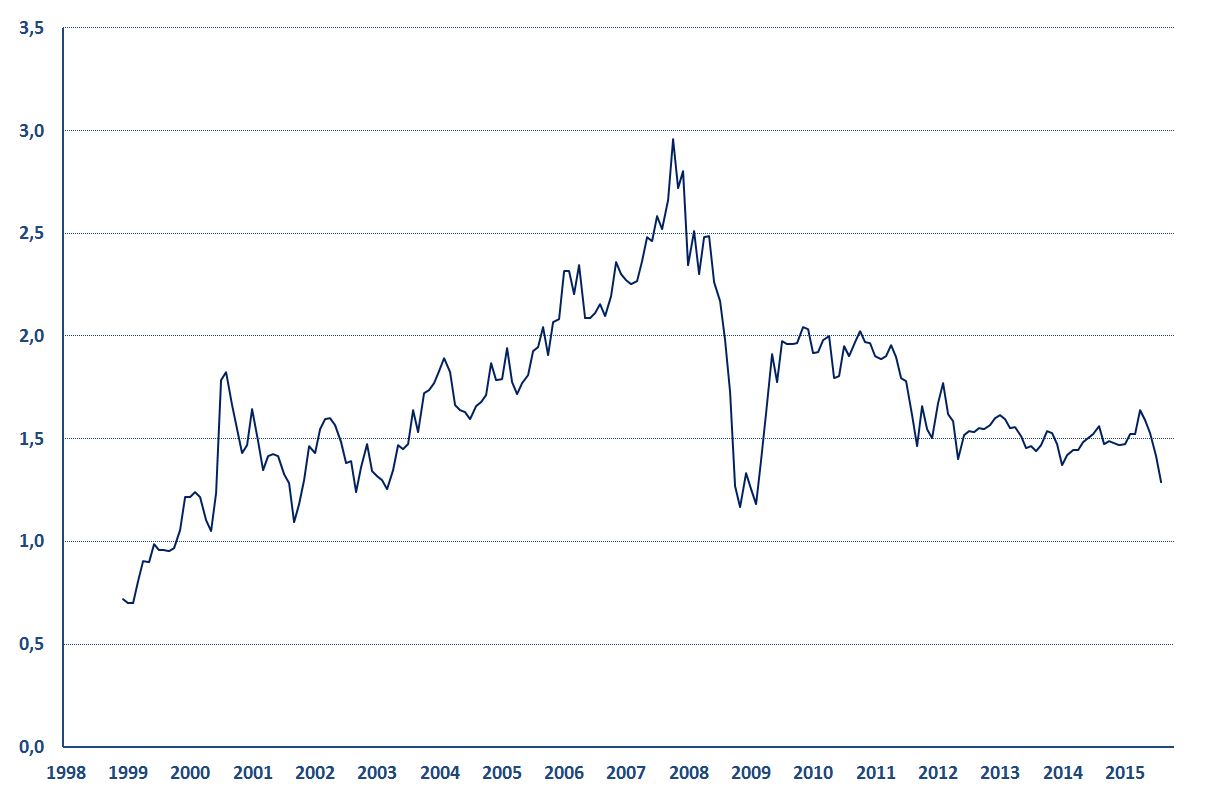

A nettó fedezet (nyereség / árbevétel) alakulása

Persze ilyenkor bejöhet az is, hogy a bevételeket és a költségeket eltérő módon érintik a devizaárfolyamok, de akkor azt látnánk, hogy a margin együtt mozog a devizákkal. Ennek azonban nincs jele. A feltörekvő devizák 2013- közepe óta gyengülnek eltérő mértékben, a dollár erősödése isten igazából egy éve tart, a marginszűkülés viszont 2011. óta (!) velünk van. Ráadásul a válság előtti 12 százalékos margin most már science fictionnek tűnik, az európai piacon például a tíz évvel ezelőtti hitelezési buborékban sem volt ilyen magas a profitráta, egyedül Amerika képest most a éppen kétszámjegyű szintet hozni. Jövőre a piac a feltörekvő piacokra 9 százalékos rátát vár (ez nincs rajta az ábrán), de ehhez az eddigi tanulságok szerint igen kivételes növekedési környezetre van szükség. A kilátások viszont nem ebbe az irányba mutatnak.

A marginszűkülés tehát valami olyan folyamat, ami a teljes piacot érinti, egyelőre megállíthatatlannak tűnik, és relativizálja azt, hogy könyv szerinti értéken a piac olcsó. Vagy: olcsónak tűnik. Más mutatók, pl. az árfolyam / nyereség hányados (P/E ratio) szerint a piac semmivel sem olcsóbb, mint az elmúlt négy évben átlagosan volt. Sőt, a nominális oldalazás mellett a részvények tkp. trendszerűen egyre drágultak a visszatekintő (ténylegesen lekönyvelt) és az előretekintő (várakozások, vágyálmok szerinti) nyereséghez képest is.

Egyre több befektető ábrándul ki a feltörekvő piacokból és dönt úgy, hogy hosszú távú allokációját csökkenti. A felmérések szerint alul van súlyozva ez az eszközosztály, de ez kevésbé fontos, hiszen korábban meg éveken keresztül felül volt súlyozva, tehát nem feltétlenül kell arra számítani, hogy a befektetők sietnek visszatérni egy semleges pozícióba. Egyelőre azt látjuk, hogy a gazdaságok növekedési momentuma csökken, ezzel párhuzamosan a vállalati marginok is szűkülnek, a piaci árazás nagyjából leköveti az eredményvárakozásokat, a feltörekvő piacok centrumában álló Kínából az idén szinte csak negatív meglepetések érték a szakmát, és mindezt visszaigazolja a devizák gyengülése is.

Ez nem jelenti, hogy mindennek vége, de ahhoz, hogy a trend tartósan megforduljon, nem elég, hogy az index az idei csúcsához képest 25%-kal van lejjebb, és a momentumindikátorok erőteljes túladottságot jeleznek. Ez maximum egy felpattanáshoz elég, még akkor is, ha ez a felpattanás rövid idő alatt esetleg kétszámjegyű hozamot produkál. (Nem tudom, lesz-e ilyen pattanó, de akár lehet is.) A trendszerű emelkedéshez javuló makrokörnyezet, erősödő devizák, esetleg minden árazási mutató szerint jóval alacsonyabb árra lenne szükség.

Forrás: Bloomberg