Hoztam pár grafikont, minden összefüggés nélkül.

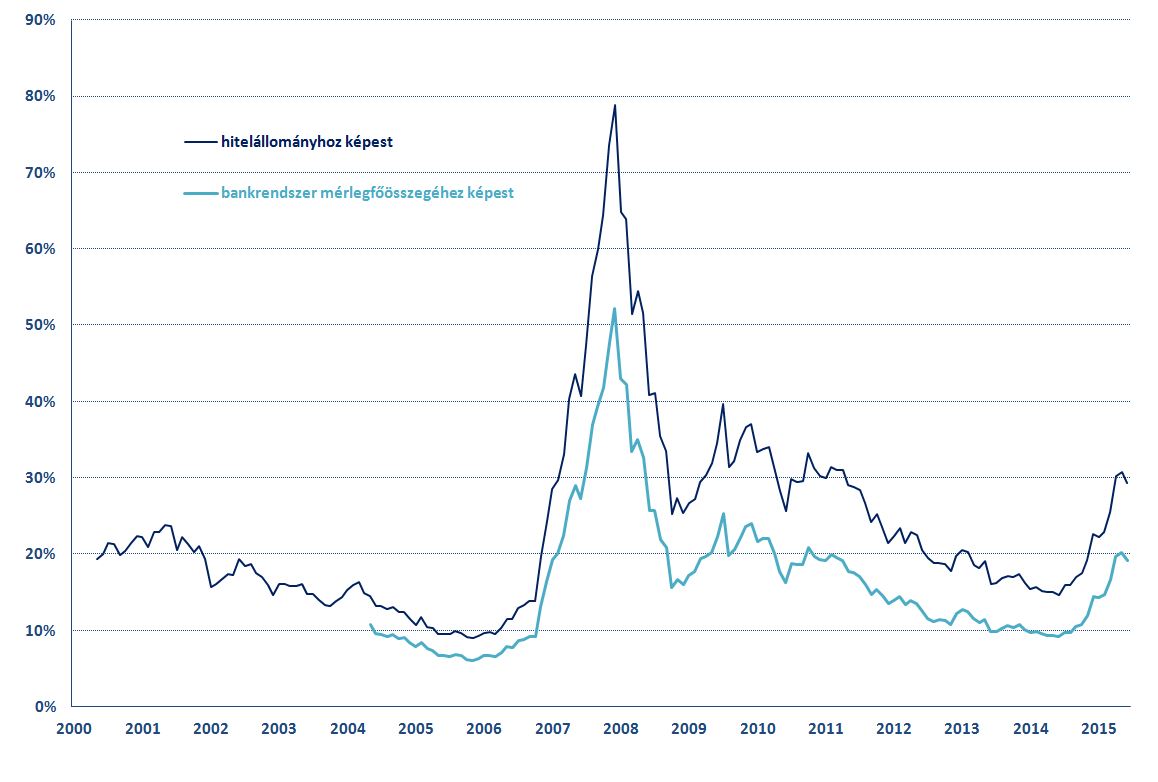

Mekkora volt a kínai lufi? Ahogy vesszük, akkora. Az alábbi grafikon az Shanghai Stock Exchange Composite Index piaci kapitalizációját hasonlítja össze két másik pénzügyi változóval: a kínai bankrendszer méretével (mérlegfőösszegével) és a Kínában kint levő bankhitelek állományával. (Mindhárom a vállalati szektor finanszírozásához kapcsolódó mutató.) Ez alapján a mostani részvényár-emelkedés hideg nyomába sem ér a 2008-asnak. Hozzátartozik persze, hogy bankhitelek is rendesen nőttek az elmúlt években, a sima banki hitelállomány ebben a statisztikai mérőszámban 2008. óta a GDP 1,2-szereséről tavaly év végére az 1,7-szeresére nőtt. De ez sem korrigálja ki a két időszak közti különbséget. A piac tehát volt ennél sokkal-sokkal drágább is.

A Shanghai Stock Exchange Composite Index relatív piaci kapitalizációja

12 hónapos mozgóátlaga alatt van az S&P 500 részvényindex. Ha alatta zárja a júliust, az nem jó jel, mivel ilyenkor jelentős esés szokott következni. Egészen pontosan: a piac jellemzően akkor szokott a 12 hónapos alatt zárni, ha jelentősen korrigál. A mozgóátlag letörése lehet már a korrekció közepén, és lehet a kezdetén is, de a huszonharminc százalékos esés simán benne van a pakliban. 2010-ben, a válságból éppen kijövet kicsit más volt a helyzet, mert ott, ahogy alatta zárt, márt el is indult felfele, de akkor is egy 17%-os esést szenvedtünk el a csúcshoz képest. A hónapnak nincs vége, egyáltalán nem biztos, hogy alatta zár, de azért ez így necces, lássuk be.

Az S&P 500 index havi bontásban

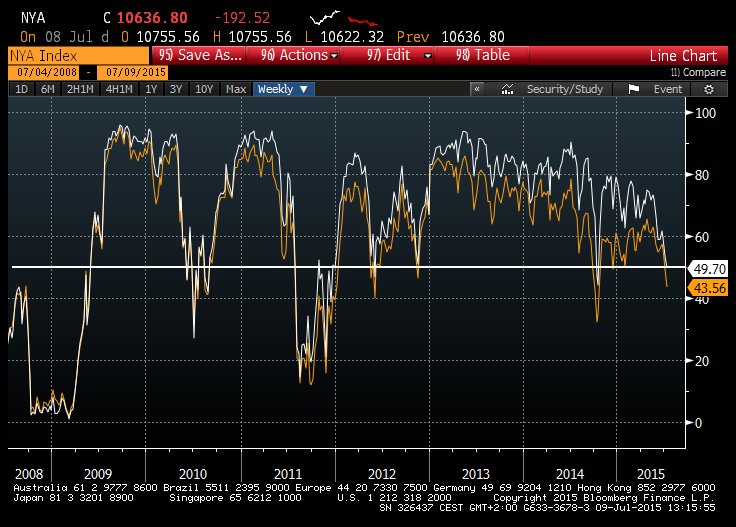

Még mindig amerikai részvény. A grafikon az S&P 500, valamint a New York Stock Exchange Composite Index azon tagjainak arányát mutatja meg, amelyek a 200 napos mozgóátlaguk (tehát majdnem az egyéves átlagos árfolyamuk) felett kereskednek. Az NYA-nak is rövidített utóbbi indexben kb. 2000 részvény van, egy részük new yorki piacra bevezetett külföldi részvény, és a széles piac egyik jellemző indexének tartjuk. Az ábra azt mutatja, hogy a két indexben már a cégek fele a 200 napos alatt van, ami nem jó jel, mint ahogy az sem, hogy az elmúlt két évben folyamatos erózió volt ebben a tekintetben: egyre kevesebb kibocsátás bír emelkedő trendben (tehát egy közép távú átlagos árfolyam felett) lenni.

A200 napos mozgóátlaguk felett kereskedő részvények aránya az S&P 500 Index és a New York Stock Exchange Composite Index tagjai között

Az utolsó ábra arról szól, hogy mit okozott a görög üzleti bizalomban 2015. Erre az Európai Bizottság 1985. óta végez kőrkérdéses felmérést, és igen jól leköveti a GDP, azaz a konjunktúra alakulását. Összehasonlításul odatettem az olasz és spanyol adatokat is. Az értelmezés egyszerű: minél magasabb az index, annál optimistábban látják a helyzetüket az adott ország vállalkozásaik, és fordítva. Azt, hogy a görög program idén lejár, és újra kell tárgyalni, mindenki tudta, mégis az európai konjunktúrával párhuzamosan Görögországban is javult az üzleti bizalom. Majd jött a Ciprasz-Varufakisz-féle „Gyere ki a hóra, különben öngyilkos merényletet követek el!”-típusú konfliktuskereső politikai stratégia, és az üzleti szektor egyből összecsinálta magát. Mostanra kiderült, hogy nem véletlenül. Ők már tudták, mire megy ki a játék. Az olaszok és a spanyolok szépen mennek előre, Görögország meg megy bele a levesbe. Kár, mert ebből jobb is kisülhetett volna.

Az Európai Bizottság üzleti bizalmi indexe

Most részemről lesz két hét szünet. Aztán folyt köv.

Most részemről lesz két hét szünet. Aztán folyt köv.

Forrás: Bloomberg

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.