Most, hogy az IMF de facto bevallotta, hogy szerintük Görögországnak nem fog sikerülni a mutatvány és az adósság egy részét le kell írni, vessünk egy pillantást az övezet pár másik országára: hogyan áll az adósságfenntarthatóság? A kérdés azért is érdekes, mert az utóbbi hetekben a hozamok elkezdtek emelkedni, és természetesen ott a legmagasabb, ahol a legjobban fáj: Olaszországban.

10 éves államkötvényhozamok Európában

Az államadósság fenntarthatósága alapvetően attól függ, hogy mekkora a gazdaság méretéhez (a GDP-hez) viszonyított kamatfizetési teher, és milyen a gazdasági növekedés. Ha a kamatteher, ami évről évre az adósságra rakódik, túl nagy, akkor az ország nem tudja az adósságot kinőni. Az előbbi annak a függvénye, mekkora az adósság, és annak mennyi az effektív kamatlába.

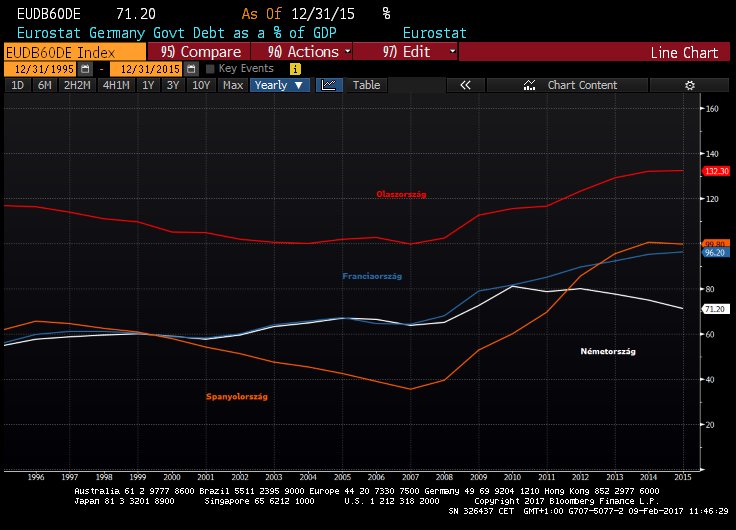

Az államadósság nagysága a GDP arányában

Egy ország annál érzékenyebb ezekre a hatásokra, minél nagyobb az adósság. Egy GDP-arányosan 50 százalékos adóssággal rendelkező országnál a 4 százalékos kamatszint sem baj, hiszen ez GDP-arányosan csak 2 százalékkal (50% x 4%) növeli évről évre az adósságot. Ekkor minimális, 2 százalékos nominális (tehát az infláció hatását is tartalmazó) gazdasági expanzió is elegendő ahhoz, hogy az adósság ne kezdjen magától emelkedni. Ha viszont 130 százalékos adósságra vetül 3 százalékos finanszírozási költség, az GDP-arányosan már majdnem 4 százalékos teher, és ha a nominális növekedés ettől elmarad, akkor az adósságpálya költségvetési megtakarítás nélkül nem fenntartható. Ilyenkor csak idő kérdése, mikor omlik össze a rendszer. Na, ezen a pályán van Olaszország.

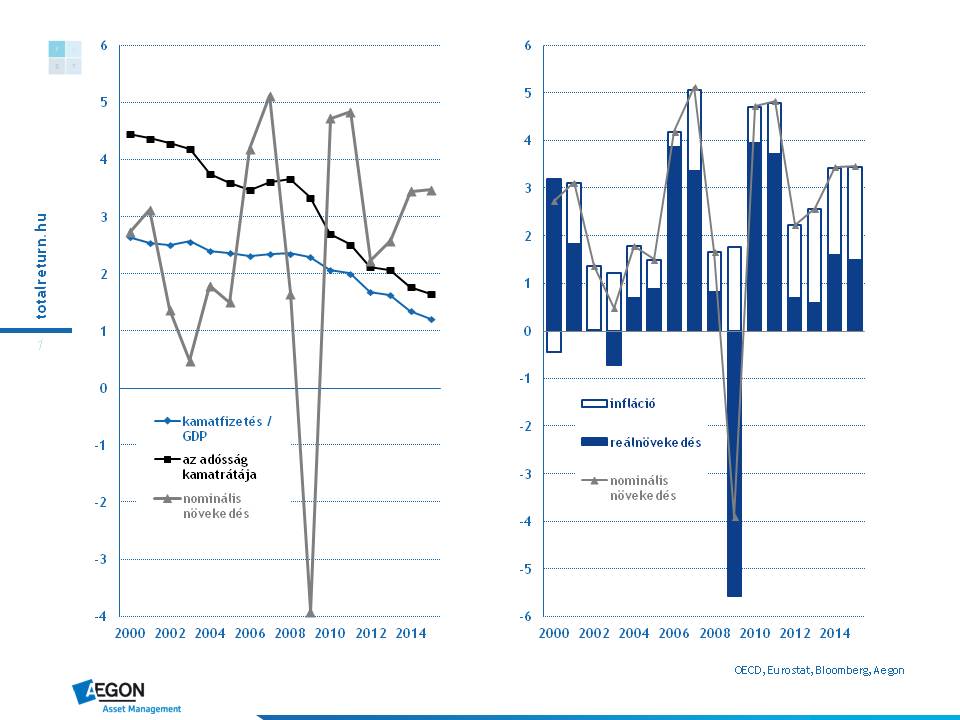

Az alábbi ábrák néhány euróövezeti ország mutatóit foglalják össze. Németország példáján mutatom először, miről van szó.

A válság Németországot sem hagyta érintetlenül, az államadósság majdnem a GDP 80 százalékáig ugrott fel, mostanra viszont nagyjából 70 százalékra ment vissza van. Az adósság GDP-arányos kamatterhei (kék vonal a bal oldali ábrán) a válság előtt azért csökkentek, mert csökkent az egységnyi adósság után fizetendő tényleges kamatláb (fekete vonal a bal oldali ábrán): 2007-ben a kamatláb 3,6 százalék volt, ami a kb. 66 százalékos államadósság mellett GDP arányosan 2,3 százalékos kamatterhet jelentett (3,6% x 66%). Ehhez képest a német GDP igen jelentősen ugrált, de 2006-07 folyamán meghaladta a kamatteher nagyságát.

A válság óta aztán Németországban nem csak a kamatok voltak igen alacsonyak, de ehhez képest a növekedés is szép számokat mutatott. A 2014-15ös 3,5 százalékos nominális GDP-bővülés, ami egy 1,5 százalékos reálnövekedésnek (jobb oldali ábra sötétkék oszlop) és egy 2 százalékos inflációnak (fehér oszlop) volt köszönhető, elegendő volt ahhoz, hogy ilyen kamatfizetési terhek mellett az államadósság is csökkenjen. Erre rásegített, hogy a költségvetés nagyjából egyensúlyban volt, de a lényeg, hogy a növekedési potenciál és az adósságprofil együtt a fenntarthatóság irányában dolgoztak.

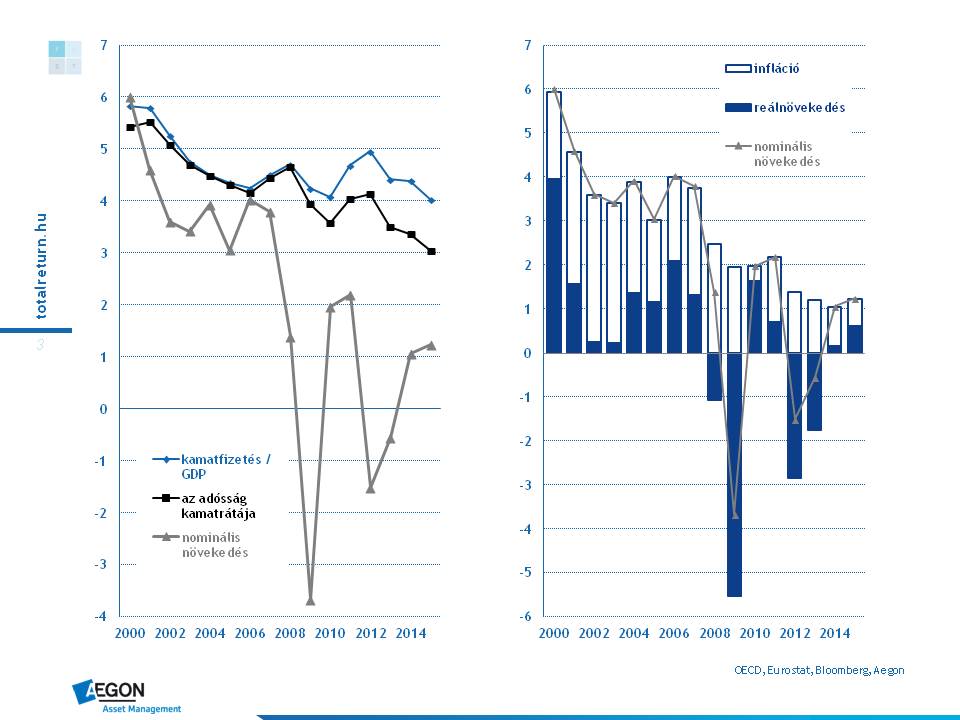

Spanyolország ennél kicsit neccesebb, de nem reménytelen eset. Ami szembetűnő, hogy a válság előtt milyen brutális növekedést mutatott a spanyol gazdaság. A nominális GDP 7-8 százalékkal bővült, ami egyformán volt köszönhető a magas reálnövekedésnek és a magas inflációnak. Visszatekintésben tudjuk, hogy ez túlfűtöttséget jelentett, amit egyébként az eszetlen belföldi hitelezés okozott, és ami aztán maga alá is temette a bankrendszert. A bankokat az adófizetők pénzéből kellett helyretenni azon az áron, hogy az államadósság a válság után a GDP 100 százalékára ugrott fel.

Most spanyol adósság a GDP 100 százaléka (ezért ér össze a kék és a fekete vonal, tehát a GDP-arányos kamatteher és a kamatláb), viszont van remény arra, hogy ha inflációval nem is, de reálnövekedéssel az adósságprobléma hosszútávon kezelhető legyen. Van remény, de ennek feltétele, hogy spanyol kamatok ne szálljanak el nagyon, és hogy a gazdasági növekedés reálértékben legalább 2 százalék legyen, de inkább több. A spanyol költségvetés erre még rá tudna segíteni egy kicsit több megtakarítással, de ez egyelőre nem megy, úgyhogy ez most tényleg kétesélyes. Ha minden év olyan lenne, mint a 2015-ös, akkor viszont a spanyol gazdaság, ami, mint láttuk, volt már képes komoly teljesítményre, ki tudná nőni az adósságot.

Az olasz eset viszont lehangoló. A hetvenes-nyolcvanas évek politikai káosza és elképesztő korrupciója nyomán felhalmozott államadósság már 2002-ben a GDP 100 százalékára rúgott, a finanszírozási költség pedig 5 százalékra, de akkor még a relatíve magas nominális GDP-növekedés az állományt kontroll alatt tudta tartani. Az viszont probléma, hogy — ahogy ez a jobb oldali grafikonon látszik — az egyensúly forrása akkor sem a reálnövekedés, hanem a magas infláció volt. Az olasz gazdaság az adósságot tehát nem kinőni, hanem elinflálni próbálta. Most se növekedés, se infláció nincs, a 130 százalékosra duzzadt államadósság pedig az utóbbi években csökkenő kamatláb mellett is a GDP 4 százalékán tartja a kamatterheket. Ehhez hozzávéve a költségvetés ábrán nem mutatott folyamatos hiányát, egyszerűen nem jön ki a matek, hogy az ország hogyan maradhat talpon. Olaszország így egy csőd felé cammog.

Mivel Franciaországban választások lesznek, amit Marine LePen még simán be is húzhat, nézzük meg, mit kell tudni róla. Ez se meleg, se hideg: az adósság a GDP 100 százaléka körül van, 2009 kivételével minden évben volt valami növekedésecske, ami a mini inflációval együtt annyit hoz, mint amennyi az adósság kamatok miatti természetes növekedése. Franciaországban probléma, hogy a költségvetés deficitje nem kicsi, azon kevés gazdaságok egyike, ahol még a kamatfizetések nélkül is hiányos az államkassza. (Az olaszok legalább a folyó bevételeikből a folyó kiadások levonása után valamennyit megtakarítanak.) Franciaország tehát most lapít a PIGS-országok árnyékában, nehogy bárki észre vegye, hogy ők kicsit olyanok, mint a spanyolok, és reménykednek, hogy a kamatok Európában alacsonyan maradnak.

A kialakult helyzet, tehát az államadósság profilja és a növekedési kilátások nem biztosítják az adósságpálya fenntarthatóságát az Euróövezet több országában. A növekedési potenciálról senkinek sincsenek illúziói, ezért az infláció úgy kell, mint egy falat kenyér. Egy olyan gazdasági struktúrában persze, ahol nincs szükség emberre, ez nehéz lesz, így az EKB, élén egy olasz elnökkel, mindent megtesz, hogy legalább kamatok maradjanak alacsonyak. Meglátjuk, erre tényleg mekkora ráhatásuk lesz, de hogy a gázpedálról nem veszik le a lábukat, elég valószínűnek tűnik.

Forrás: OECD, Eurostat, Bloomberg, Aegon

Megjegyzés: az infláció a cikkben nem a fogyasztói árindexet, hanem a reálnövekedés kalkulációjakor kapott ún. GDP-deflátort jelenti.