Alig két hét van hátra a jelenleg még kéthetes kötvény formájában létező MNB istrumentum átalakításáig, ez a periódus azonban igen izgalmasnak ígérkezik. Egyes szereplőknek el kell mozdulnia az állampapírok felé, mindeközben a rövid papírok kibocsátása erőteljesen csökken, ezek együttes hatására pedig soha nem gondolt szintekre estek a hazai rövid hozamok. Hogyan tovább?

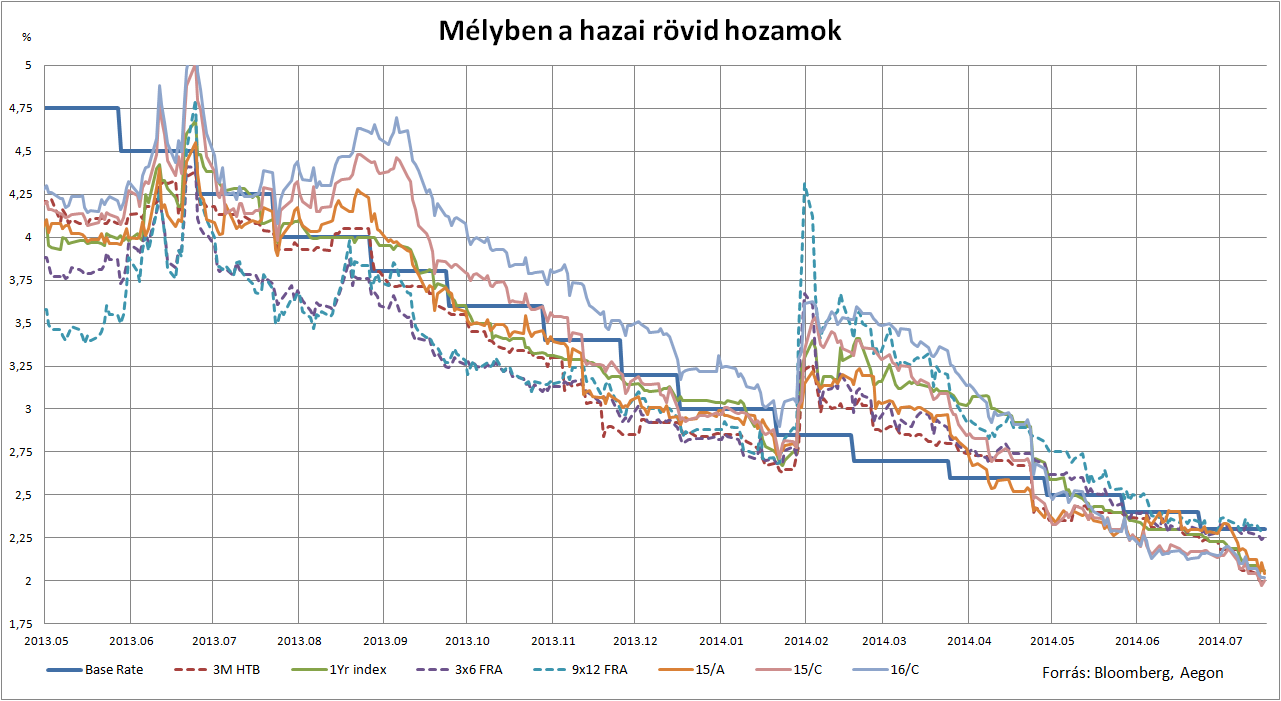

Az elmúlt hetekben egyre gyorsabban kezdtek esni a hazai pénzpiaci hozamok. Mára elértünk oda, hogy mélyen a jelenlegi alapkamat (2,3%) alatt kereskedik minden egyes papír, durván két éves lejáratig. Bár a Monetáris Tanács tagjai közleményeikben próbálták némiképp hűteni a várakozásokat és többen is megszólaltak, hogy nem várható az alapkamat 2% alá (sőt maga az elnök is azt vízionálta nemrég, hogy már a 2% sem érhető el), mégis a piac egyre kevésbé hiszi ezt el, no meg egyre több elemzőház jön ki – elsőre vadítónak tűnő – lényegesen 2% alatti alapkamat előrejelzéssel.

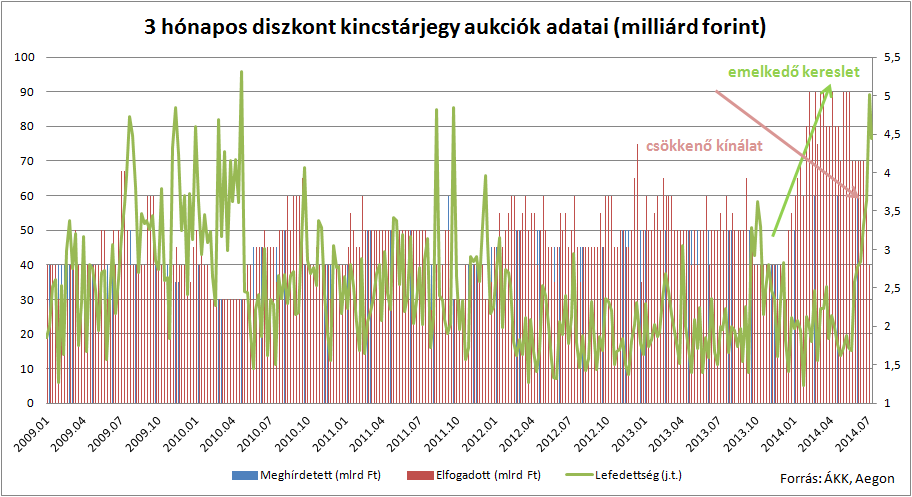

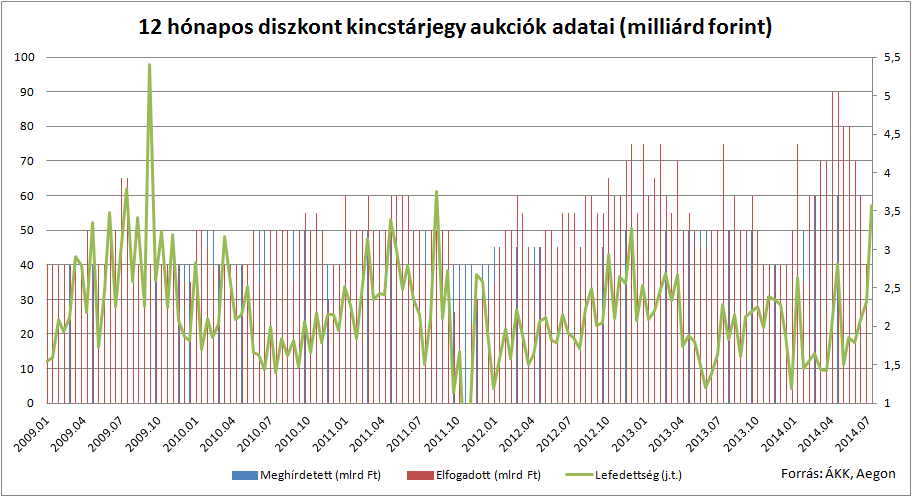

A durva hozamesést elsősorban mégsem ez, hanem a technikai tényezők okozták. Augusztus elsejével betétté alakul a Jegybank sterilizásiós eszköze, ráadásul annak fedezeti értéke is megváltozik, ami komoly változásokat hoz magával. Egyre inkább úgy tűnik, hogy – bár igen komoly vételi szándék mutatkozott a jegybanki változtatások után az elmúlt 3 hónapban, főleg a hozamkgörbe középső és hosszabb végén, mégis – az ebben érintett piaci szereplők jelentős hányada az utolsó pillanatokra hagyta az alkalmazkodást. Úgy tűnik, hogy sokaknak most már mindenképpen be kell vásárolniuk rövid állampapírokból. Ennek hatására a kéthetes instrumentumnak megfeleltethető Diszkont Kincstárjegyek igen komoly nyomás alá kerültek: soha nem látott kereslettel szembesül az ÁKK ezen papírok esetén. Ráadásul az áprilisi, májusi, júniusi kiemelkedő aukciós értékesítések elvezettek ahhoz az állapothoz, hogy az ÁKK már gyakorlatilag teljesítette az új Finanszírozási terv ráemelt összegét, így most már jóval kisebb meghirdetett összeggel mehetnek az aukciók, hiszen nem kell sietnie a kibocsátással. Ebből persze az is adódik, hogy ennyire kedvező hozamszintek mellett az ÁKK-nak érdemes az adósságállomány átlagidejének növelésén gondolkodni, míg – elsősorban – a rövid papírok kibocsátását mérsékelni tudja. Tehát egyre hatalmasabb az esetenként már kényszerű kereslet a DKJ-k iránt, a kínálat viszont erőteljesen csökken, ami a “pánikvásárlások” nyomán nem tud máshoz vezetni, mint irreálisan alacsony hozamokhoz.

A keddi 3 hónapos DKJ aukción igen komoly vételi szándék jelent meg (222 milliárd forintos kereslet), a meghirdetett mennyiség azonban csak 40 milliárd forint volt, ami végül ráemeléssel, 50 milliárd forintos kibocsátással is azt eredményezte, hogy az egy héttel korábbihoz képest is 15 bázisponttal estek a hozamok, így a maximális szint is 1,97% lett.

A mai éves DKJ aukció még ennél is megdöbbentőbb volt: 142 milliárd forintos kereslet mellet, várható módon “csak” 40 milliárd forint névértékű papírt fogadott el az ÁKK, így a maximális hozam 2,01%, az átlaghozam pedig 1,99%!.

Mi következik mindebből? Nagyon nehéz számszerűsíteni, hogy mekkora a teljes piaci igény ezen papírok iránt (még nehezebb, hogy ebből mennyinek kell mindenképpen, akár bármilyen hozamszinten is megvalósulnia a következő két hétben), ugyanakkor az érezhető, hogy jelentősen nagyobb, mint amennyit az ÁKK most hajlandó kibocsátani. Ez egyrészről akár a – már jelenleg is irreálisnak tűnő – pénzpiaci hozamszinteknél is alacsonyabbakat eredményezhet, másrészről magával húzhatja a hozamgörbe további szegmensét is, ráadásul egy ilyen helyzetben elég nehéz elképzelni, hogy az amúgy is lazítani törekvő Jegybank nem megy a kamatvágással a piac után.