Na, most már tudjuk, milyen is lesz az EKB pénznyomtatási kampánya, havi 60 milliárd befektetési kategóriájú eszköz. Kérdés, mire lesz jó.

Miért kell a mennyiségi lazítás (QE)? Mert a) nincs növekedés b) ezzel párhozamosan nincs hitelezés, ami egyébként a növekedésnek is a gátja c) deflációs veszélyek vannak. Ezt orvosolja vajon az államkötvény-vásárlási program? Ha igen, hogyan?

A QE és a kamatok

Az egyik csatorna az, hogy a vásárlás elvileg lenyomja a kamatokat. A valóságban ez a hatás nem teljesen egyértelmű, az Egyesült Államokban az elmúlt években a kötvényhozamok nem követték le a lazítási periódusokat, sőt, inkább azt lehetett megfigyelni, hogy a várt program bejelentése előtt estek a hozamok, aztán amikor már ment a vásárlás, akkor annyira nem is. Emlékezetes volt a második QE-program, ami 2011. közepén ért véget, és a kamatok akkor estek, amikor a program már leállt.

Japánban ellenben a 2012. végén meghirdetett lazítás után is estek a hozamok, viszont ott 2008. óta folyamatos hozamesés van, és nehéz megállapítani, hogy a pénznyomtatás, ami a jent egyébként leértékelte, mennyiben erősített erre rá.

Az amerikai és a japán 10 éves hozam az elmúlt 7 évben

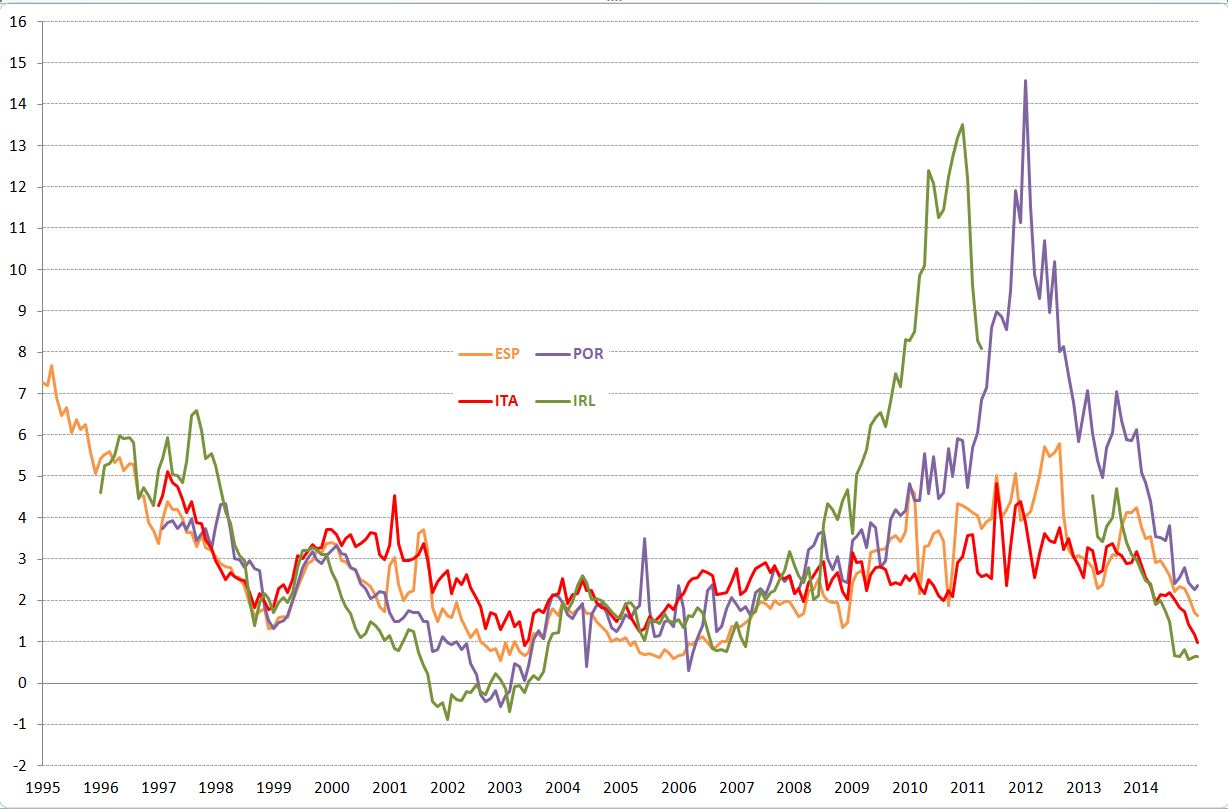

De tételezzük fel, hogy a lazítás hozamcsökkenést okoz! Ebben az esetben nézzük meg, hogy vajon mennyi segítséget nyújthat mindez ott, ahol elvileg szükség lenne rá, nevezetesen a periférián és a vállalat hitelpiacon! Az alábbi ábra a spanyol, olasz, portugál és ír 10 éves állampapírhozamot mutatja úgy, hogy levontam belőle az adott országok maginflációját, azaz az a fogyasztói árak élelmiszer- és energiaáraktól megtisztított változását. Ez nem igaz reálkamat, hiszen előretekintő tízéves nominális kamatokat vetem össze a visszatekintő egyéves inflációval, de jobb híján ezzel szokták becsülni, hogy vajon „érzetre” milyen reálkamattal kalkulálhat az, aki ezen a kamaton ad vagy vesz fel hitelt.

A maginflációval igazított 10 éves államkamat 4 perifériás országban

Az állampapírpiacon a reálkamatok most nagyjából ott vannak, ahol a kétezres évek közepén, az „aranykorban”. Erre az EKB-program még ráerősíthet, de kérdés, hogy ha ez a történelmi összevetésben mérsékelt szint is túl magas, akkor nincs-e olyan strukturális baj a gazdaságban, amit monetáris eszközökkel nem lehet megjavítani.

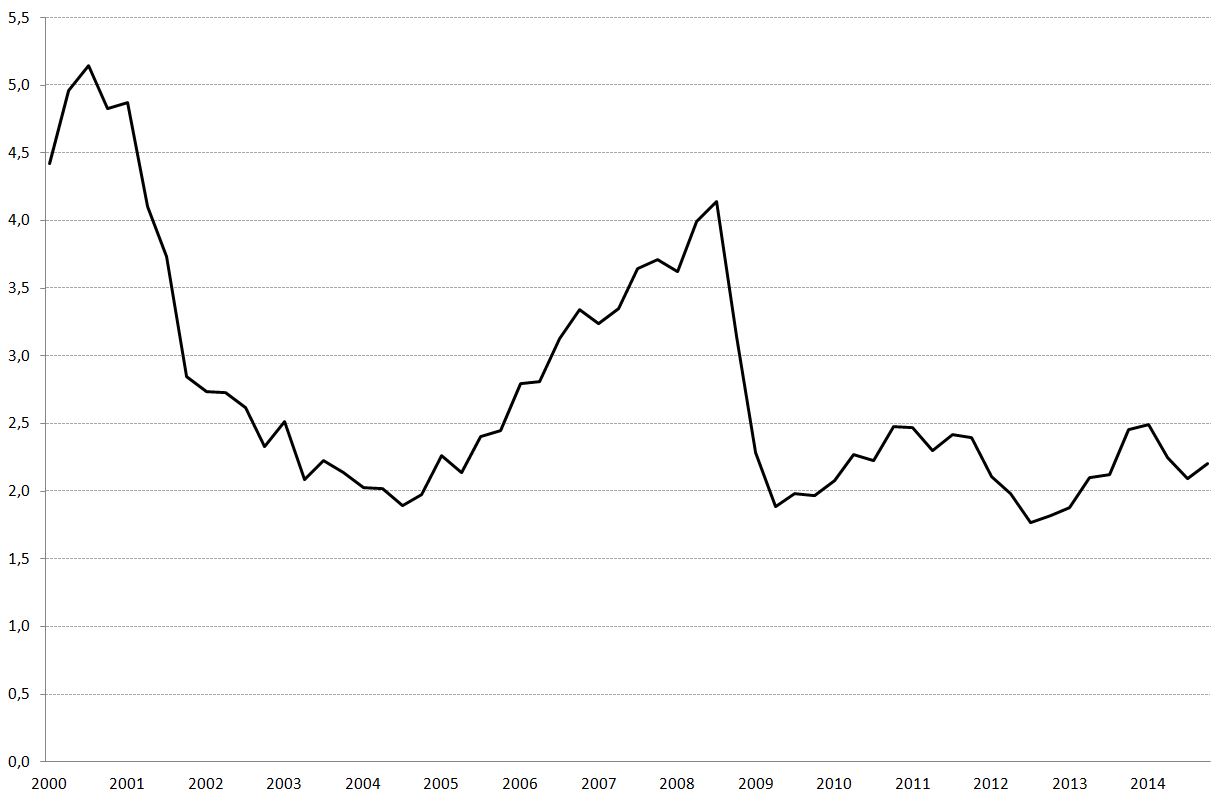

Természetesen a növekedés-hitelezés összefüggésben az állampapírpiac csak referenciakánt fontos. Mekkora a vállalati hitelkamat? Nem extra alacsony, de nem is extra magas: inflációval korrigálva 2,0-2,5%, éppúgy, mint a válságot megelőző években. Érdekes, hogy az eurókrízis időszakában sem volt a kamat az egekben.

Maginflációval igazított vállalati hitelkamatok az Eurózónában

Hitelezési hajlandóság, hitelkereslet

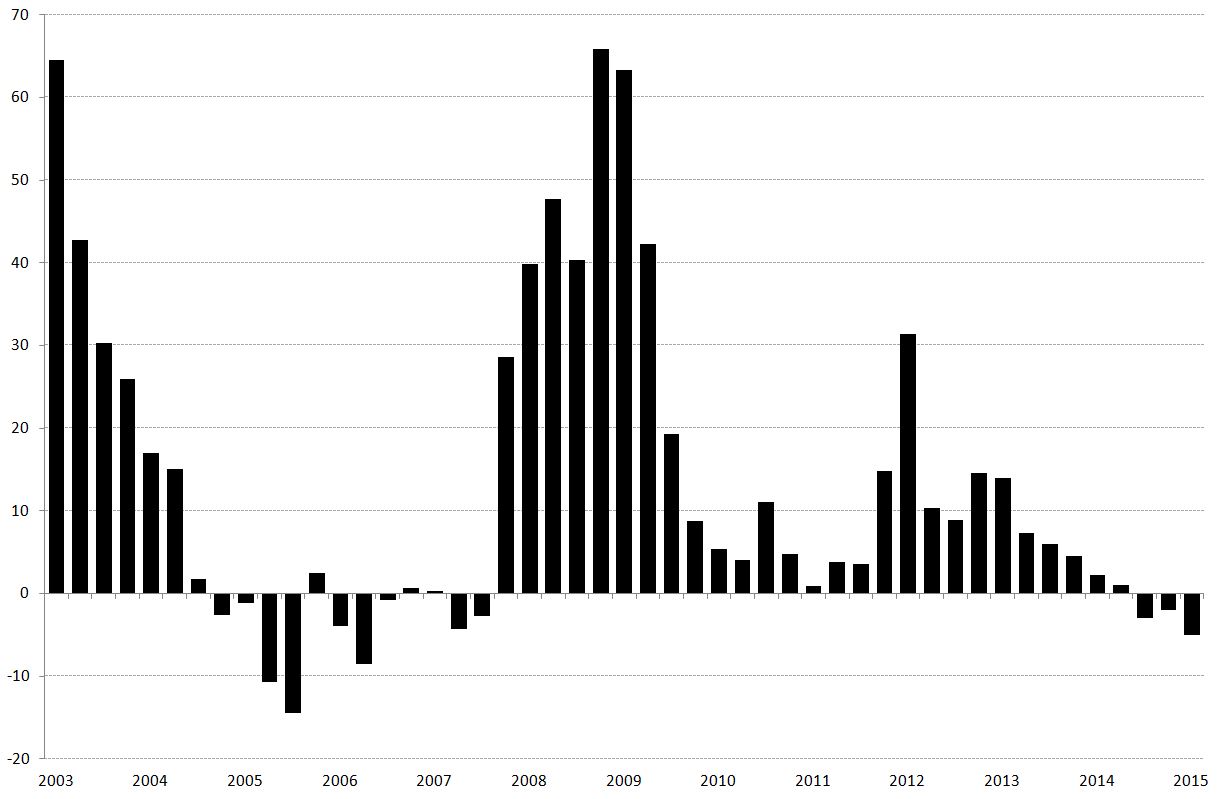

A kamatszint természetesen nem minden. Kell, hogy legyen hitelkereslet, és kell, hogy legyen fogadókészség a bankok részéről arra, hogy hitelezzenek. Ez utóbbit a hitelezési feltételek változásával szokták mérni úgy, hogy a jegybank egy ún. hitelezési felmérés keretében rendszeresen megkeresi a bankokat, és megkérdezi, hogy a hitelezési kondícióik hogyan változtak, a különböző tényezők hogyan hatottak a hitelkínálatra. A végeredmény egy százalékos érték, ami megmondja, hogy a bankok nettóban hány százaléka szigorít. Ha az érték mondjuk +10%, akkor a bankok között 10%-ponttal nagyobb a szigorítók, mint a lazítók aránya. A negatív érték azt jelenti, hogy többen lazítanak a hitelezési feltételeken, mint ahányan szigorítanak. Konjunkturális szempontból értelemszerűen a mínuszos érték jobb.

A hitelkondíciókat szigorító bankok aránya

Mint látható, hosszú ideig egyre csak szigorodtak a hitelezés kondíciói, de fél éve ellenkező irányú folyamatok kezdődtek. Természetesen a szint, ahonnan a bankok elkezdenének üzletelni, elég szigorú, de legalább az irány megvan.

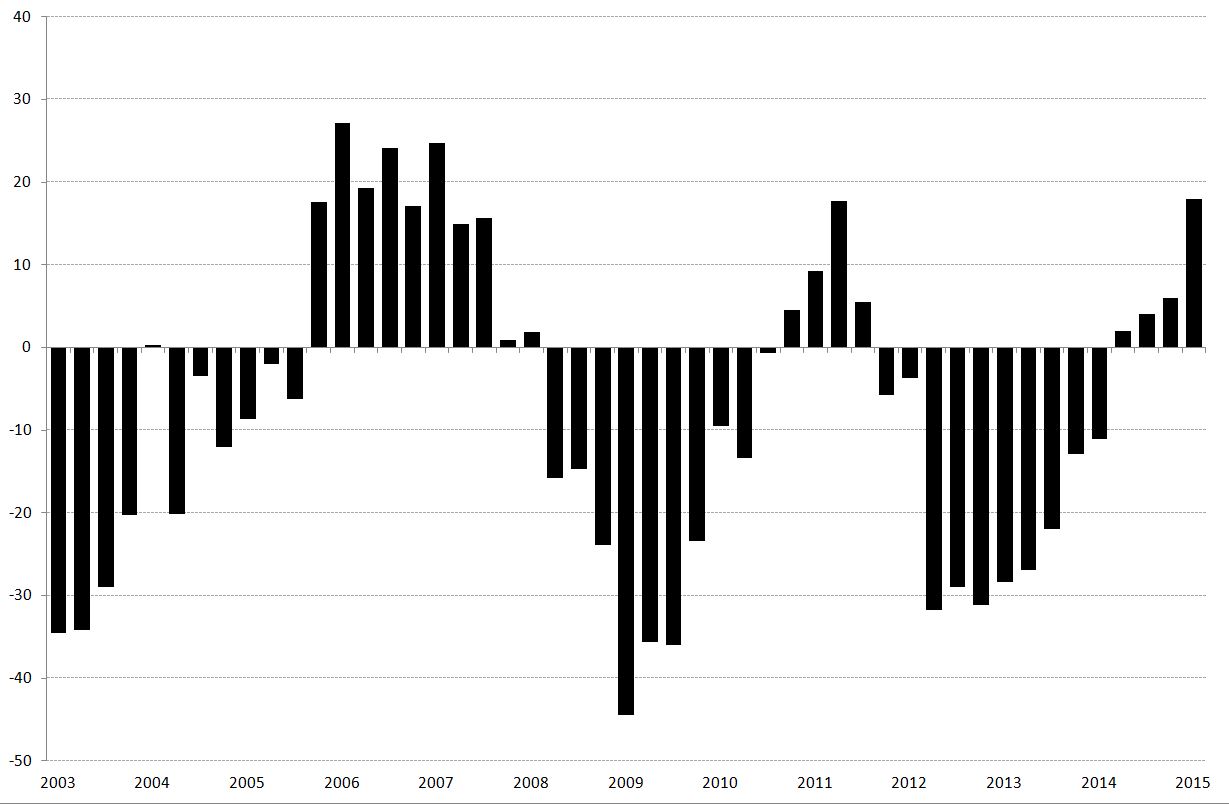

A hitelezés nem csak a kínálaton, hanem a keresleten is múlik. Ebben — szintén a hitelezési felmérés alapján — az látszik, hogy már háromnegyed éve egyre több banknál kezdtek kopogni az ügyfelek új hitelekért. Mintha az ügyfelek mocorognának tehát. (A pozitív szám azt jelenti, hogy ennyivel magasabb az emelkedő, mint a csökkenő hitelkeresletet látó bankok aránya a mérésben. Negatív érték esetén több bank látja a hiteligény csökkenését, mint ahány emelkedésről számol be.)

Az erősödő hiteligényt jelző bankok aránya

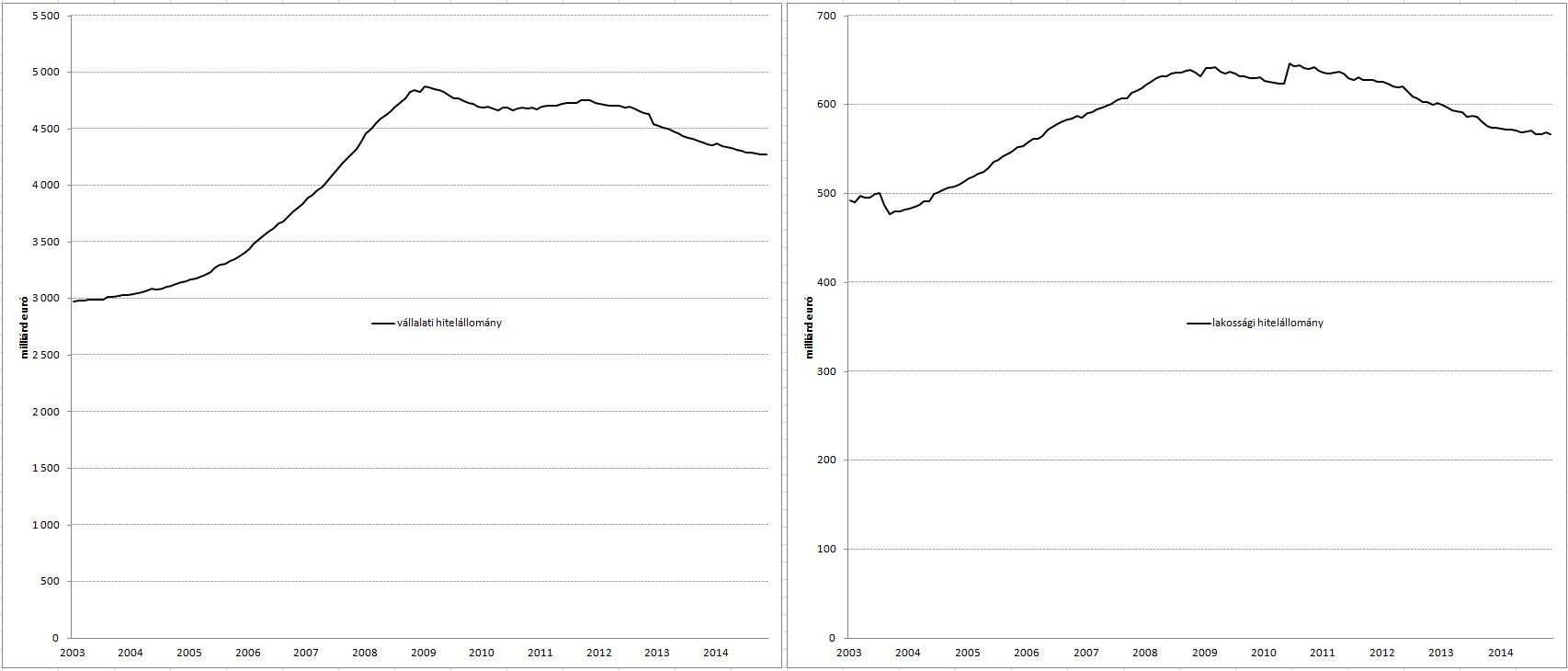

Ehhez képest lehangoló, hogy sem a vállalati, sem a lakossági hitelezés nem növekszik. Sőt, az állomány folyamatosan csökken, tehát az új hitelek nem haladják meg a törlesztések mértékét.

A lakossági és a vállalati hitelállomány az Eurózónában

Az európai bankokról azt kell tudni, hogy három gyomrost is kaptak az elmúlt 6 évben. Európában a privát szektor adósságválsága súlyosabb volt, mint Amerikában, ez jelentős tőkevesztést okozott a bankoknak, és a periféria állampapírpiaci cécója sem tett jót a kockázatviselési képességnek. Végezetül a válság miatt szigorodtak a bankfelügyeleti, tőkemegfelelési szabályok, ami az alkalmazkodás periódusában visszafogta a hitelezési képességet. Azt látjuk, hogy ennek az alkalmazkodásnak a nagyja lezajlott, tehát ideje lenne a hitelezés felfutásának. De ennek nincs jele.

Az EKB egyébként eddig sem ült tétlenül az ügyben, a Növekedési Hitelprogramhoz hasonló finanszírozási programot hirdetett meg annak érdekében, hogy ha véletlenül a likviditáshiány lenne a hitelezés gátja, akkor legyen mégis forrás. A TLTRO-nak rövidített Targeted Longer-term Refinancing Operations célja az, hogy a fennálló és az új hitelezést is támogassa, és új hitelek nyújtásához is adjon muníciót. (Ennek a paramétereit változtatták minimális mértékben a mai döntéssel.)

Eddig a TLTRO nem ütött nagyot, mindössze 212 milliárd eurót vettek a bankok igénybe a szeptemberi és a decemberi allokáció során. Ez az augusztus végén fennálló hitelállomány 4,4%-a. Kezdetnek nem rossz, lehet, hogy 2015-ben komolyabb szerepe és hatása lesz, de ez a kvantitatív lazítás nélkül is működő program. Mindazonáltal — ahogy erről már októberben írtam — nem kizárt, hogy egyszerűen amiatt, hogy elég idő eltelt a hitelkrízis óta, az európai bankpiacon 2014-ben elkezdődött valami pozitív. Ez mindenképpen jó hír lenne.

Az amerikai lazítás tapasztalatai

Az amerikai akció hatása igazából még nem teljesen világos. Az biztos, hogy rövid távon nem járt olyan inflációs következményekkel, mint attól sokan, köztük magam is, tartottak. Ennek oka az volt, hogy a monetáris bázis növekedése nem járt együtt a tágabb pénzmennyiség növekedésével, mert a pénzmultiplikátor összeomlása kompenzálta a pénznyomtatás hatását. Magától nem lesz hitezés és a pénzmennyiség sokszorozódása, a bankrendszerben túlcsorduló pénz lecsapódik a jegybanknál.

Az, hogy a hitelezés, ami a növekedés egyik feltétele, ettől indult-e be Amerikában, nem biztos, viszont azt, hogy egy csomó kockázatos eszköz iránt megnőtt a kereslet, mindenképpen a Fed politikájának a számlájára írják. De ez csak akkor igaz, ha azt gondoljuk, hogy a kamatokat a QE verte le, ami a bevezetőben említett időzítési dilemmák miatt nem biztos, hogy így is van. Krugman például az IS-LM összefüggésekből vezeti le, hogy az USÁ-ban az egyensúlyi kamatláb nagyon alacsony, így bármit csinál a Fed, úgy is minimális lesz az a szint, ami felé állampapírhozamok és az összes többi kamat mozogni kezd. Itt tehát a monetáris politika hatásairól folyik a vita, amiről éppen a Fed egyik tanulmánya jegyezte meg, hogy inkább tőkepiaci, mintsem direkt reálgazdasági hatásai voltak. Mások azt hangsúlyozzák, hogy a kockázatos eszközök (részvények, vállalati kötvények) kedvezőbb áralakulása az üzleti és a fogyasztói bizalmat is javította, valamint az emelkedő tőzsde vagyonhatása növelte a fogyasztói bizalmat is.

Nekem ez egy kicsit hajánál fogva előrángatott indok, de ettől még lehet, hogy igaz. Az igazi az lenne, ha lefuttathatnánk az utolsó hat évet QE nélkül, és megnéznénk, mi lett volna úgy, de ezt nem lehet. Az viszont konszenzusnak tűnik, hogy a QE végül is nem ártott, mindössze az örök kasszandrák szirénáznak, hogy a Fed globális buborékot fúj mindenben, amiben csak lehet. Ehhez azért hozzátenném, hogy QE nem csak Amerikában volt, hanem az Egyesült Királyságban, Japánban, bizonyos formában Kínában és Európában is (a TLTRO is QE, és nem is az első, amit az EKB alkalmaz), úgyhogy a buborékot, amennyiben van, nem csak Fednek számláznám ki. (Az SNB három és fél áven át tartó devizarögzítése is de facto monetáris lazítás volt egyébként.)

Az összevetésben fontos kiemelni, hogy Amerikában a gazdaság finanszírozásában nagyobb a szerepe a tőkepiacnak, mint itt Európában. Több a tőzsdei cég, és nagyobb a kötvénypiac súlya a hiteljellegű forrásbevonásban, ezért a tőkepiacról érkezett pozitív jelek hatása is jobban érvényesül az üzleti és fogyasztói bizalomban odaát, mint itt, azaz a QE hatására izmosodó tőzsde és vállalati kötvények csökkenő kamatfelárai Európában talán kevésbé számítanak.

Ettől persze az EKB mennyiségi lazítása lehet, hogy jó ötlet, de valószínűbbnek látszik, hogy szeretnének valamit csinálni, csak nem jutott eszükbe jobb. Nekem sem jutna, lehet, hogy nincs is több és jobb, amit egy jegybank megtehet. A gazdaság bajai minden bizonnyal kívül esnek a monetáris politika hatáskörén.

Az ábrák forrása a Bloomberg és az Aegon.