Izgalmas hónap volt a március az állampapírpiacon, folytatódott a februárban is látott hullámvasút. A hatalmas januári rali már februárban repezedett, márciusban pedig 70 bázispont emelkedés volt a hosszú hozamokban. Hogy lehet ez, amikor az ECB csak most kezdte el pumpálni a pénzt a piacokra? Miért nem lefelé megyünk, amikor a Bund hozama már csak 0,2%?

Elméleti háttér

Csináltunk néhány elemzést arról (egészen pontosan Kormanik Márton elemző kollégánk, a bejegyzés első része kivonat az ő munkáiból), hogy mennyire fontos a tízéves német-, illetve a tízéves amerikai állampapír hozamalakulása a mi állampapírpiacunk szempontjából.

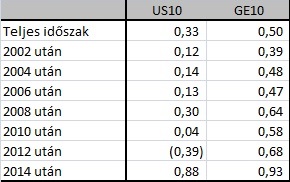

Korreláció a magyar és az amerikai/német tízéves állampapír napi hozammozgásai között

Az első táblázatban látszik, hogy nagyon magasak a korrelációs mutatók, főleg 2014 után, de sajnos rossz hírem van: ezek statisztikailag hamis korrelációnak bizonyultak (A differenciákra elvégzett elemzés már “igazi” korrelációt mutat, de annak mértéke korántsem olyan erős.) Hiába látszik tehát úgy, mintha csak a core hozamok számítanának, ez messze nem tudja megfogni a valóságot.

Egy osztott késleltetésű regressziós modellel is megvizsgáltunk három időszakra (2010-2015, 2010-2012, 2013-2015), hogy a német vagy az amerikai hozamok húzzák jobban a magyar hozamokat (A teljes elemzés itt elérhető: https://www.aegonalapkezelo.hu/elemzes/). Az eredményeket összehasonlítva azt láthatjuk, hogy a német tízéves államkötvények hozam növekedési ütemének ingadozása 2013 óta jelentősen nagyobb hatást fejt ki a magyar párjára, mint azelőtt. A német tízéves papír 1 százalékpontnyi változása 48 bázispontot mozdít a magyar papíron, azonos irányba. A német hatás érdekessége az, hogy az amerikaival ellentétben csak rövid távon (napon belül) fejt ki hatást, időben elnyúló hatása csak az amerikai papírnak van. Az amerikai papír 1 százalékpontos hozam emelkedése 22 bázisponttal csökkenti rövidtávon a magyar 10 éves papír hozamának növekedési ütemét, azonban ezt bőven ellensúlyozza az időben elnyúló hatása, amit teljesen 7-8 nap alatt fejti ki. A teljes hatást figyelembe véve azt kapjuk, hogy az amerikai tízéves hozam növekedési ütemének 1 százalékpontnyi emelkedése nagyjából ugyanennyivel emeli meg a magyar tízéves növekedési ütemét.

A fenti eredményeket összegezve azt mondhatjuk, hogy az amerikai tízéves nagyobb hatással bír, mint a német tízéves, azonban az időbeli lezajlása a kettőnek teljesen más.

De miért fontosabb az amerikai hozamok alakulása?

Piaci háttér

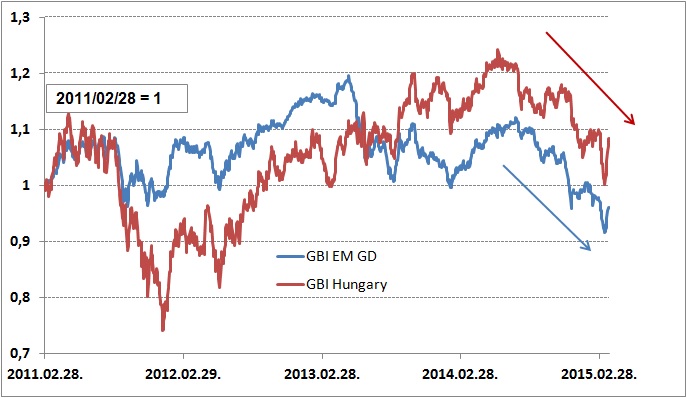

Bár konkrét adataink nincsenek róla, de tudjuk, hogy a forintban denominált papírok külföldi állományának (ami nagyjából 40 százaléka az összes piacon lévő papírnak) nagy része amerikai befektetők kezében van. A kinti intézményi, feltörekvő piaci kötvényt tartó befektetők egy jó része a JPMorgan GBI-EM Global Diversified indexet használja benchmarkként. Nézzük meg ennek az indexnek a teljesítményét dollárban kifejezve (azaz a feltörekvő piaci deviza/dollár árfolyamkockázat fedezése nélkül).

A JPMorgan GBI-EM Global Diversified index és a JPMorgan GBI-Hungary alindex teljesítménye dollárban kifejezve

A dollár erősödése jelentősen rontotta a hozamokat, az elmúlt fél évben majd 20%-ot lehetett veszíteni ebben az eszközosztályban. Nem csoda, hogy ezek a teljesítmények akár stop/lossokhoz, akár a portfóliókból kiáramló ügyfélpénzek miatt kényszerlikvidálásokhoz vezetnek. Ezeknek a mérete nem hatalmas, legalábbis a külföldi állomány hivatalos adatai alapján, de ahhoz elég, hogy a hozamokat időről-időre feljebb tolja.

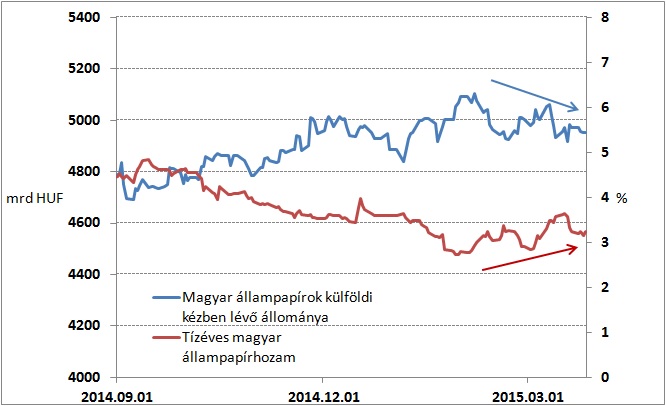

A külföldi eladások hozamemelkedéshez vezettek

Ezért nem a német hozamok alakulása a legfontosabb egyelőre, de szerintem a “big picture” alapján az egyre óvatosabb amerikai befektetőktől (erős dollár, közelgő kamatemelés, magasabb (?) amerikai hosszú hozamok) európai befektetőkhöz (mit vegyünk, ami még nulla felett kamatozik?) kellene vándorolni ezeknek a papíroknak. De ez a jelek szerint nem biztos, hogy sima történet lesz. Addig pedig még mindig inkább a dollárra és az amerikai hozamokra érdemes figyelni.