Az MNB múlt héten jelentette be a jegybanki eszköztár megújítását, ami izgalmas változásokat hozott. Jó egy hét távlatában érdemes végigvenni az eddig tapasztalt hatásokat, illetve azt, hogy mit tartogathat még a jövő?

A bejelentés főbb részletei:

- 2015. szeptember 23-tól az MNB irányadó eszköze a mostani kéthetes betét helyett három hónapos, fix kamatozású jegybanki betét lesz

- a kéthetes betét megmarad, de 1000 milliárdos mennyiségi korlát és aukciós értékesítés mellett (a kereslet függvényében változik majd a kamata az ON és a mindenkori alapkamat között)

- előterjesztésre kerül majd a bankok számára a kötelező likviditásfedezeti mutatót (LCR) érintő új előírás: egyrészt már 2016-ban 100%-ra kell teljesülnie minden egyes bank esetén, másrészt az új instrumentum bevezetése és a régire való mennyiségi korlát (mivel a változások kedvezőtlenek a bankok LCR megfelelése szempontjából) egyben azt eredményezi, hogy a bankoknak állampapírt kell vennie

- a bankokat további jegybanki kamatcsere (IRS) tenderekkel ösztönzik minél hosszabb állampapír-vásárlásra

- kimondva-kimondatlanul a Jegybank minden eszközzel arra fog törekedni, hogy 1000-1500 milliárd forintnyi új állampapír-vásárlását érje el a bankok körében

A teljesség igénye nélkül milyen piaci hatásokkal járhat mindez:

- a bejelentett intézkedések implicit kamatcsökkentésnek tekinthetőek, hiszen az irányadó eszköz hosszabb és illikvidebb lett, ráadásul nem érhető el minden piaci szereplő számára (mint korábban a forgatható kéthetes MNB kötvény volt – persze ez utóbbi már így volt a kéthetes betét esetében is)

- az eddigi jegybanki betétben lévő durván 5000 milliárd forint valamekkora része első körben nyilvánvalóan a rövidebb állampapírokban próbál majd helyet találni magának: vagyis a 3 hós és éves DKJ-re vélhetően a határidőhöz közeledve egyre durvább kereslet nehezedhet, ezzel még mélyebbre taszítva a legrövidebb rövid hazai hozamokat (elméleti minimum a kamatfolyosó alja, vagyis a mindenkori alapkamat -1% lehet, ami jelenleg 0,65%; mindemellett a 3 hónapos betét pedig vélhetően kevésbé fogja horgonyozni a rövid kamatokat, mint korábban)

- várhatóan a következő szegmens, amit előbb utóbb meg kell vennie a piaci szereplőknek az a rövidebb állampapírok lesznek, majd pedig a jegybanki IRS-el változóra cserélhető állampapírok; az e feletti lejáratok hozamai pedig kedvezőtlen nemzetközi környezetben (amilyen a jelenleg is tapasztalható erőteljes hozamemelkedés a fejlett piaci kötvények esetén) erőteljesen megugorhatnak a rövidebbekhez képest – vagyis még meredekebbé válik a hozamgörbe (bár terv van az eddigieknél hosszabb, akár 10 éves jegybanki IRS bevezetésére is)

- mindezzel két célja is lehet a jegybanknak: egyrészről relatív értelemben megpróbálja lent tartani a magyar hozamokat a régió többi országához képest, másrészről pedig az államadósság devizakitettsége csökkenhet, a külső sérülékenység idővel mérséklődhet, a jegybankmérleg összehúzódhat

- ha nagy mennyiségű IRS-t vesznek igénybe az erre jogosult piaci szereplők, akkor a jegybanki mérleg ebből eredő kamatkockázata jelentősen megnő, csökkentvén az MNB mozgásterét egy későbbi esetleges kamatemelésre, amikor szükség lesz rá (amennyiben pozitív eredményt szeretne felmutatni a Jegybank, márpedig ez vélhetően nem elképzelhetetlen…)

- ugyanakkor minden abba az irányba mutat, hogy egy gyengébb árfolyam nem lenne a Jegybank ellenére, sőt egy komolyabb piaci turbulencia esetén várhatóan kevésbé lesz képes/hajlandó tompítani ennek forintgyengítő hatását:

- ki tudja milyen mélyre csökkenhetnek még a rövid hozamok?

- (sőt a hozamgörbe rövidebb lejáratai már most is a lengyel környékén, vagy alatta vannak)

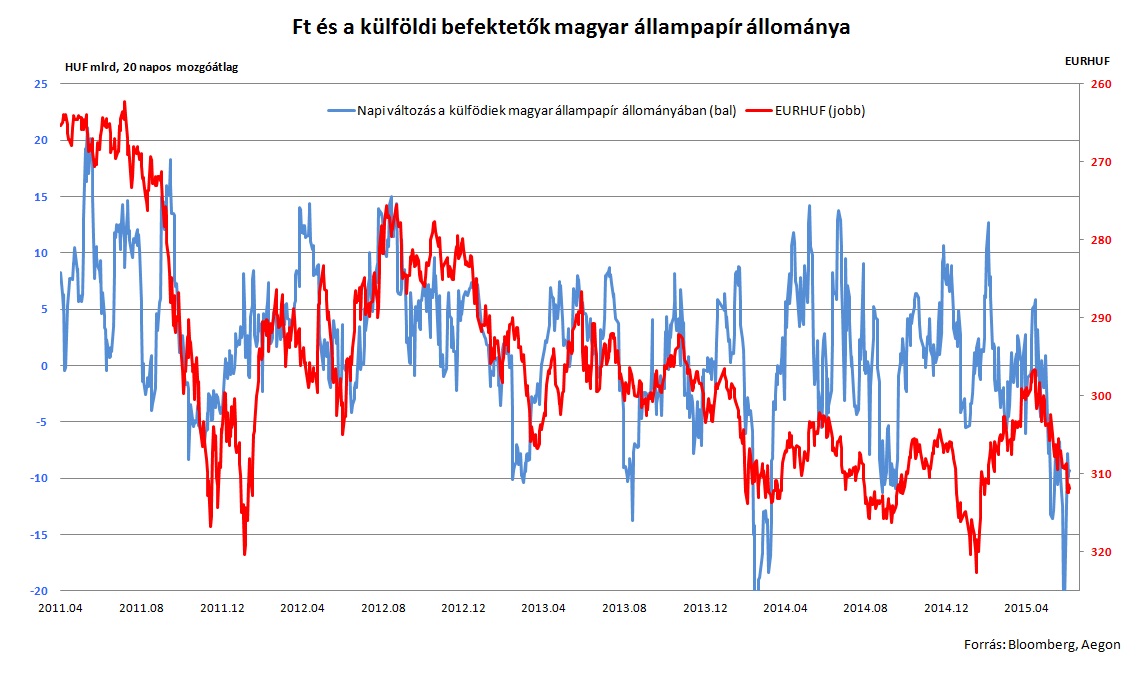

- a forint szempontjából tehát már nem az az elsődleges kérdés, hogy vajon meddig vágják az alapkamatot, hanem, hogy a fenti alkalmazkodás eredményeképpen a rövid piaci hozamok milyen mélyre süllyednek, illetve az, hogy az így eltűnő hozamprémium mennyire gyors és milyen mértékű külföldi portfóliótőke kivonulását eredményezi a hazai kötvénypiacról

- ráadásul az erőteljesebb piaci sokkok esetén tipikus aszimmetrikus kockázattal állunk szemben: a fentiekből adódóan egy jelentősebb forintgyengülés sem zárható ki egy-egy ilyen időszak esetén

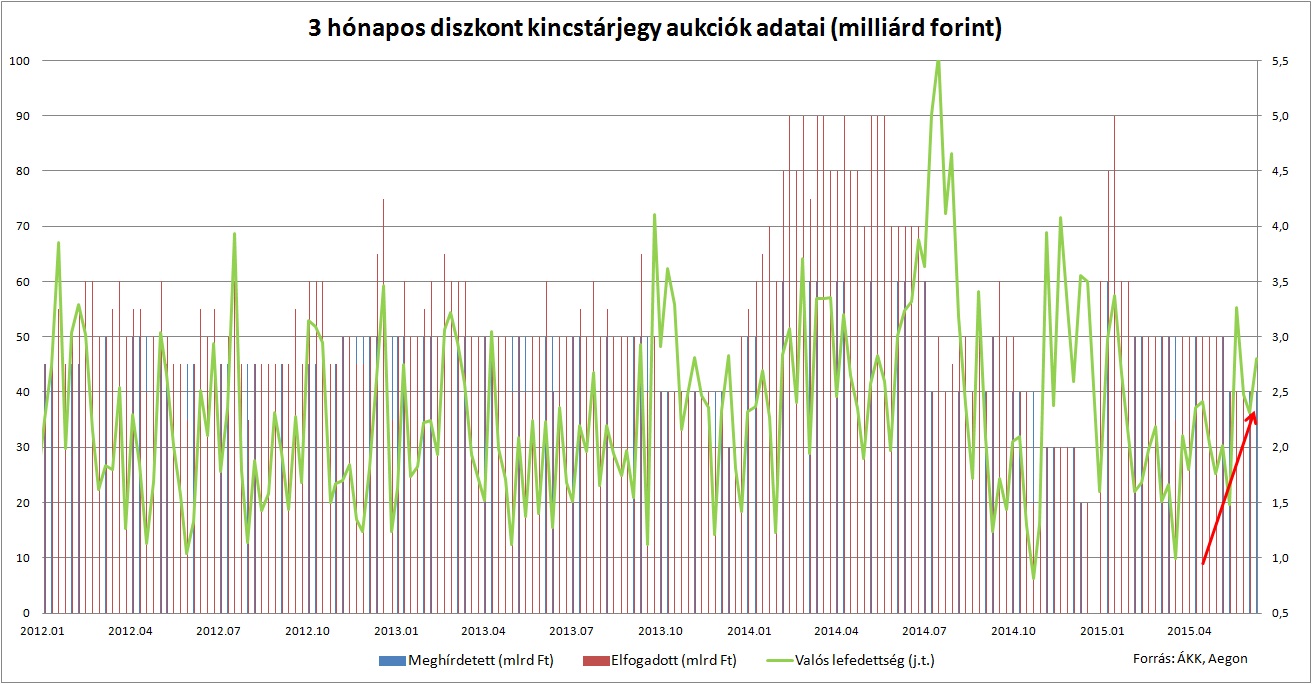

Az első reakciók egyértelműek: a rövid hozamok 1,4%-ról egyből 1,1% környékére zuhantak, a 3hós papír iránt nagyot ugrott a kereslet (pedig ez még a tervezett változtatás előtt jár le), csakúgy mint az éves után, míg a forint gyengülni kezdett.

Azt azonban érdemes megemlíteni, hogy a program forintra gyakorolt hatása közép-hosszú távon összességében kettős: bár nem lehet nem észrevenni a gyengébb árfolyamra való felkészülést, a fundamentumaink/makromutatóink jelenleg a forint szempontjából kimondottan kedvezőek (mindehez társul egy nagy fizetési mérleg többlet), amit tovább javíthat az államadósság devizaarányának a csökkenése, a külső sérülékenység mérséklődése.

Apró betűs rész: a fenti írás nem minősül befektetési ajánlásnak, értelemszerűen nem fedheti le az összes forgatókönyvet, egyszerűen csak a szerző saját, jelen információk alapján kialakított pillanatnyi véleményét tükrözi. Mindez a bejövő információk függvényében drasztikusan változhat.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!