Az utóbbi egy évben az európai részvénypiacok felülteljesítették Amerikát, bár ez a folyamat az utóbbi három hónapban már megfordult. Lehet, hogy ez az elkövetkező hetekben is így lesz.

Azt, hogy a piacok abszolút, illetve egymáshoz képesti relatív teljesítményét mi mozgatja, folyamatosan elemezzük, mivel a piacra ható faktorok hatása folyamatosan változik. Van, amikor az értékeltség, van, amikor bizonyos kockázati események hatására változik a piac, de olyan is van, hogy a makrofolyamatok mozgatják az árakat. Tanulmányaink alapján azt gondolnánk, hogy ez utóbbi evidens, de ez még sincs mindig így, sőt, általában nem lehet direkt összefüggést kiolvasni a mögöttes gazdasági folyamatok és a részvénypiacok között. Most kivételesen mégis ez a helyzet.

Jelen esetben nem is maguk a makroadatok mozognak együtt az árakkal, hanem a nyilvánosságra kerülő adatok várakozásokhoz képesti értéke. Azt, hogy az adatok hogyan viszonyulnak az elemzői várakozásokhoz, több cég is méri, a legismertebb közülük a Citi Economic Surprise Index-család. Ez az index a nyilvánosságra kerülő makroadatok és az elemző várakozások közti különbséget számszerűsíti és gyúrja össze egy indexé. A pozitív meglepetések pluszos értéket kapnak, a negatívok mínuszosat, és egy osztott késleltetésű mozgóátlagot képez belőlük, nagy súlyt adva a közelmúltban, és kicsit a régebben publikált adatoknak. Az index a nulla érték körül ingadozik és ciklikus, szinuszgörbe-szerű sémát mutat. Azért ciklikus, mert amikor az adatok rosszak, az elemzői várakozások is velük romlanak egészen addig, míg a piac túl pesszimista lesz. Ekkor a kijövő adatok, még ha abszolút értékben nem is javulnak sokat, a várakozásoknál jobbak lesznek, emelve az index értékét. A negatív, de emelkedő index érték pl. azt jelenti, hogy az adatok az utóbbi időben összességében elmaradtak a várakozásoktól, de pont a legfrissebb adatok már jobbak lettek a vártnál. A többi indexváltozat értelmezése ezek után adódik.

Az alábbi ábra az Egyesült Államokra és az Eurózónára vonatkozó CESIUSD és CESIEUR indexek alakulását mutatja. A csalódást keltő első negyedév miatt az amerikai „economic surprise” még negatív, de az adatok a várakozásokhoz képest javulófélben vannak. Európában pont fordított a helyzet, javuló konjunktúra mellett mostanában kicsit elmaradtak az adatok a várakozásoktól.

Citibank Economic Surprise Indexek

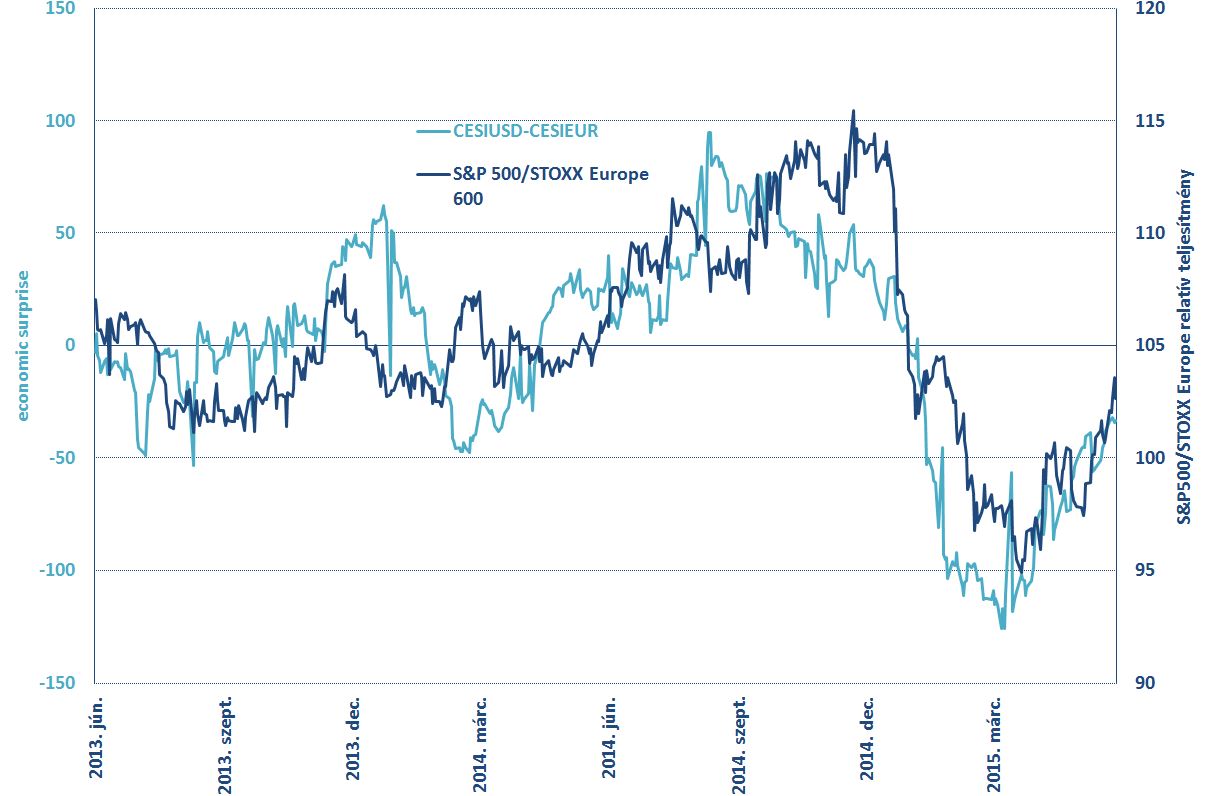

Ahogy az amerikai adatok javultak a várakozásokhoz képest akkor, amikor az európaiak romlottak, úgy kapott életre az amerikai részvénypiac az európaihoz képest. Ez a séma nagyjából két éve működik, ahogy az alábbi ábra is mutatja. Ha az amerikai meglepetés index az európaihoz képest javul, akkor a tőzsde is jobban megy, és fordítva. Mivel a surprise indexnek van ez a szinuszos természete, normál esetben az lenne várható, hogy az európai index lecsúszik negatívba, míg az amerikai tovább megy felfele, és ha az elmúlt kétéves összefüggés továbbra is fennáll, akkor az amerikai tőzsde most jobbat fog hozni, mint az európai.

A Citibank Economic Surprise Indexek különbsége Amerika és Európa között, valamint az S&P 500 relatív teljesítménye a STOXX Europe 600-hoz képest

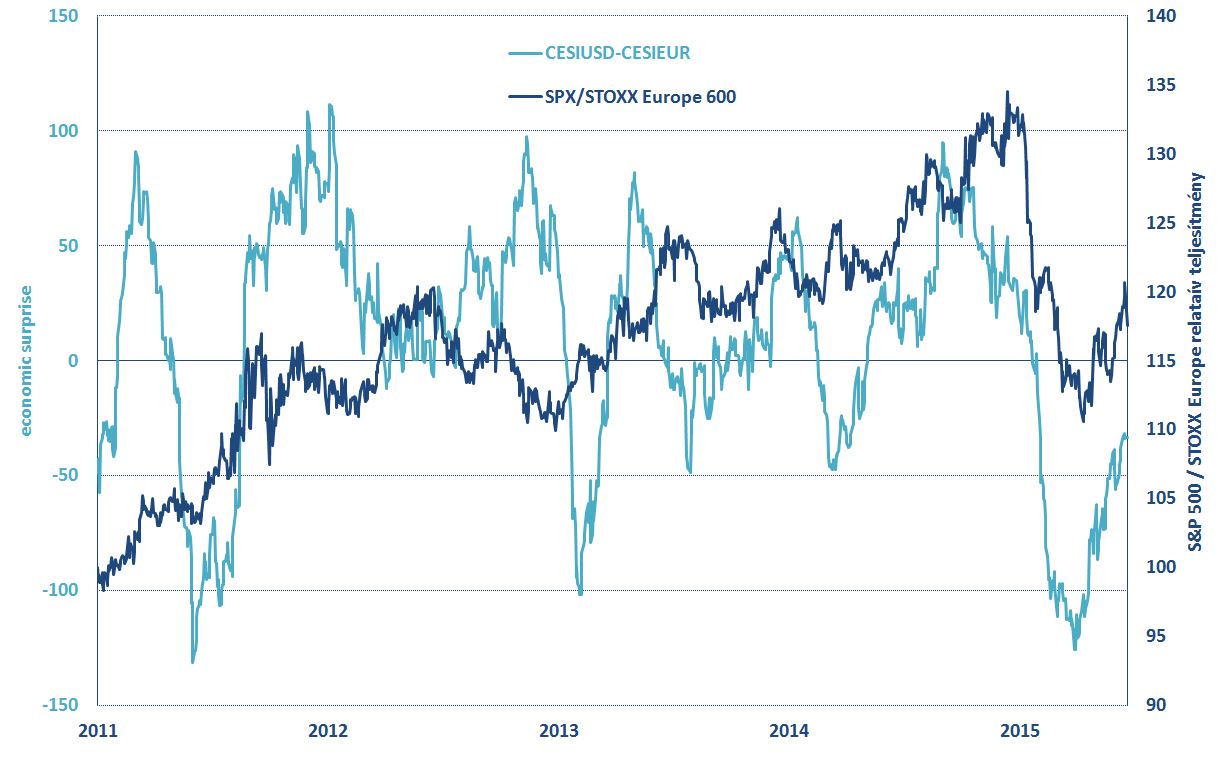

Az élet persze nem ennyire egyszerű, ez az összefüggés hosszú távon nem érvényes, nem is lehet az, hiszen a CESI-k konstrukciójuknál fogva behatárolt sávban mozognak, a piacok között pedig trendszerűen lehet teljesítménybeli különbség. Rövidtávon azonban ettől akár fenn is maradhat ez az időlegesen érvényes kapcsolat.

A Citibank Economic Surprise Indexek és a részvénypiacok kapcsolata hosszú távon

Forrás: Citibank, Bloomberg, Aegon

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.