Ma éppen a Bloomberg riogatja a jónépet azzal, hogy csökken a külföldi jegybankok államkötvény-portfóliója, és ebből nagy baj lehet. Kína amerikai államkötvény-vagyonával kapcsolatban már sokan mutattak arra rá, hogy az amerikai deficit jó részét ők finanszírozzák, ez pedig azt jelenti, hogy Kína tulajdonképpen az amerikaiak nyakán tartja a kést. Ha ők úgy döntenek, hogy vége, akkor vége. Na, ez nagyjából annyira van úgy, mint hogy mondjuk Soros György 1992-ben bedöntötte az angol fontot, vagy hogy Mátyás király álruhában járt a nép között és igazságot osztott, de ez nem zavar senkit, aki a nyugat alkonyáról vizionál. A téma most azért merült fel, mert jól látható trend kezd kialakulni a külföldi jegybankok által birtokolt államkötvények állományában: az állomány visszaesőben van.

Külföldi jegybankok által birtokolt amerikai államkötvények állománya, milliárd dollár

Ezen kár vitázni, tényleg lefele megy. Az ok egyszerű: a jegybankok a devizatartalékok kezelése során vesznek és tartanak amerikai államkötvényt. Minél több a tartalék, annál több a kötvény, és fordítva. A tartalékok szintje viszont 2014 óta csökken, részben az olajárak csökkenése, részben a feltörekvő gazdaságok növekedési modelljének kifulladása miatt.

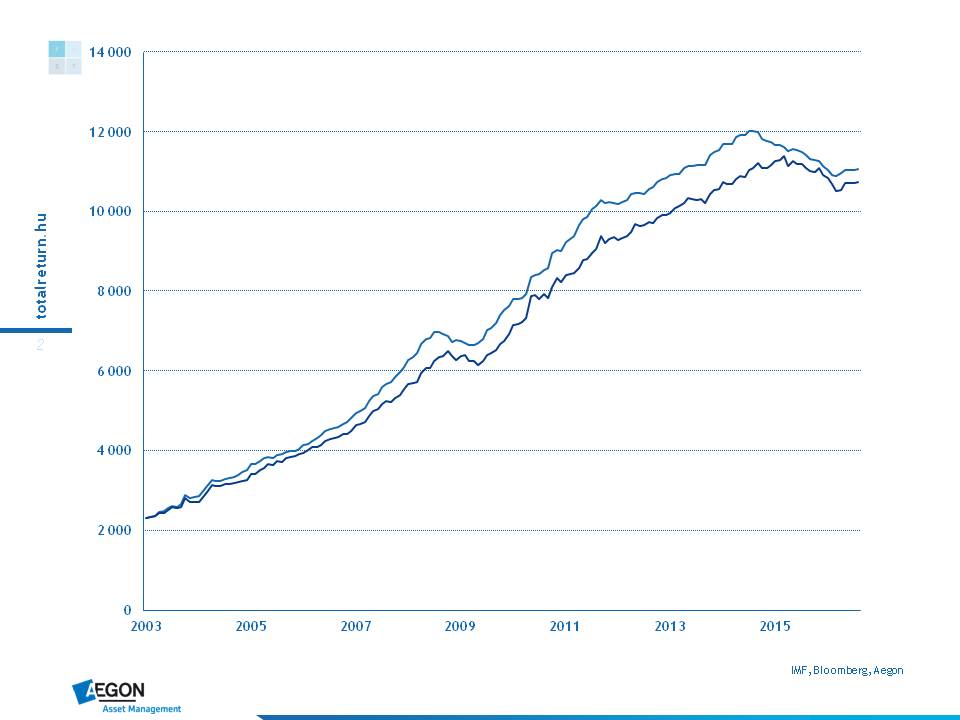

A világ országainak együttes devizatartaléka arany nélkül, milliárd dollár

Az ábrán a világos vonal dollárban mutatja a világ devizatartalékainak nagyságát, a sötét vonal pedig az árfolyamváltozás kiszűrésével mutatja ugyanazt. Kis eltérés van a két adat nagysága között, de a trend egyértelmű. (A devizahatásokat visszamenőleg a legutóbbi négy negyedévre rendelkezésre álló COFER-adatok alapján számoltam, ami nagy leegyszerűsítés ugyan, de mivel az allokáció viszonylag stabil, a sima és az árfolyamszűrt adatok közti trendet hosszabb távon is jól mutatja.)

A történet tehát annyi, hogy a tartalékok csökkenése a külföldiek államkötvény-állományának csökkenésében is lecsapódik. Az kétségtelen, hogy a globális likviditásnak egyik fő forrása volt a nemzetközi tartalékok növekedése, így a kisebb tartalékszint maga is szűkíti a nemzetközi pénzpiacokon a szabad pénzmennyiséget. Ugyanakkor attól nem kell félni, hogy a nemzetközi tartalékszint úgy fog összeomlani, ahogy 2003 óta megnőtt: a feltörekvő országok fizetési mérleg-többlete ugyan, mely a tartalékokat ilyen magas szintre vitte fel, nem akkora, mint a válság előtti aranykorban volt, de még mindig többletről beszélünk. A tartalékok elégéséhez, és az ebből adódó hirtelen eladási hullámhoz pedig akkora deficitre lenne szükség, mint 10 éve a többlet volt, amire nem sok esély van. (Tkp nulla.)

A nyugatalkonya-hívők ettől még gondolhatják azt, hogy a kínaiak egyszer majd meg akarják leckéztetni az amerikaiakat, rádöntik a kötvényállományukat a piacra, és akkor nem lennénk az imperialisták helyében. A valóság azonban az, hogy a legtöbb ország az amerikai dollárral szemben határozza meg devizájának árfolyamát, vagy úgy, hogy hagyja lebegni, de a dollár a referencia, vagy úgy, hogy azzal szemben menedzseli, mint Kína. Ekkor pedig nem nagyon van más választása, hogy amerikai kötvényt vesz, főleg, ha az intervenciós tevékenységéből eleve dollár kerül a számlájára.

A másik ok, hogy a nemzetközi szinten jelentős tartalékot menedzselő országok számára igen kevés olyan eszköz van, amelynek hitelkockázata minimális, likviditása pedig kielégítő ahhoz, hogy alkalmasint nagyobb mennyiségeket is lehessen adni-venni, ahogy a tartalékkezelés ezt megkívánja.

Így kínai vagy egyéb kötvényeladást nem fogunk látni, csak éppen annyit, amennyit a tartalékok esetleges csökkenése megkíván. Ez rövid időszakra lehet akár jelentős is, de ahhoz nem lesz elég, hogy Amerikát térdre kényszerítse. Sőt, talán a hozamszintekben sem fogjuk meglátni.

Forrás: IMF, Bloomberg, Aegon