Három évnyi masszív alulteljesítés után a fejlődő piacok tavaly ismét fölülmúlták fejlett társaikat. 2016 februárjában a nyersanyagpiacok felpattanásával, a kínai és más fejlődő piaci makrogazdasági adatainak javulásával együtt fordultak részvényindexeik, és végül közel 10 százalékos emelkedéssel zárták a tavalyi évet.

Az idén folytatódott a felülteljesítés, az első 7 hónapban 25 százalékot menetelt (dollárban számolva) az MSCI Emerging Market index. Ez a fejlődő piaci tőzsdék árfolyamváltozását mutatja: 24 ország 843 legnagyobb tőzsdei vállalatának átlagos teljesítményét követi A fejlődő piaci alapokba – több évnyi kiáramlás után – idén 40 milliárd dollárt meghaladó tőke érkezett, ami jól mutatja az ezekkel kapcsolatos vélekedés javulását.

Persze önmagában még nem minden az árfolyamok emelkedése. Az viszont már meggyőző, hogy a befektetői optimizmust nemcsak a tőzsdék jó teljesítménye, hanem a vállalati eredmények javulása is visszaigazolta. Az év elején várt, közel 10%-os profitbővüléssel szemben az elemzők jelenleg már több mint 20%-os eredménynövekedéssel számolnak idénre.

Mik lehetnek az okok? A szokásos nyersanyagpiaci ralli? A javuló világpiaci konjunktúra? A legérdekesebb az egészben az, hogy nem. A részvény-árfolyamokat nézve úgy tűnik, töretlenül folytatódik a tavaly februárban indult emelkedő trend. Más azonban a helyzet, ha a nyersanyagpiacokat vesszük górcső alá. Míg az elmúlt évben együtt emelkedett a nyersanyagok ára és a fejlődő részvénypiacok tőzsdei árfolyama, addig idén szinte valamennyi főbb nyersanyag esett, vagy oldalazott. A nyersolaj például hordónként 52,3 dolláron kezdte az évet, ám június végére 42,7 dollárig esett, míg a vasérc kurzusa január óta majdnem 30%-kal zuhant.

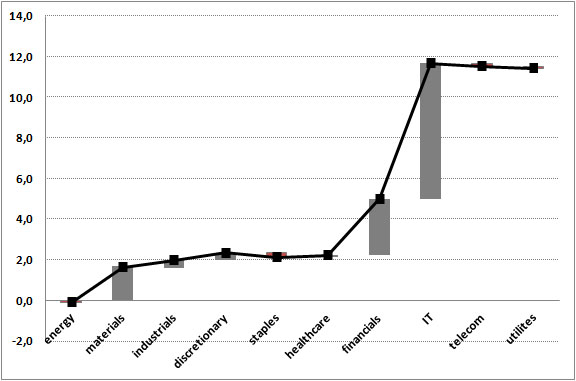

Látszólag ellentmondásosnak tűnik, hogy miért jobb sokkal az idei eredménydinamika, mint azt év elején várták, miközben a nyersanyag piacok rendre csalódást okoznak. A következő ábrát nézve sok minden kiderül, ezen a fejlődő piacok idei eredménynövekedésének változása látható szektorszinten.

Várható eredmény növekedés a fejlődő piacokon szektor szerint

Százalék. Forrás: Total Return magazin gyűjtés

A 2017-re vonatkozó eredmény-előrejelzések átlagosan több, mint 10 százalékpontal emelkedtek idén, ezzel komoly momentumot adtak a piaci áremelkedésnek. Szektorszinten jól látszik, hogy igazából mindegyik pozitív meglepetést okozott idén. Akad viszont egy kiemelkedő mértékű ugrás. Ez pedig a technológiai szektoré, amely önmagában a „felminősítések” 60%-áért felelős.

„Ezen vállalatok nyeresége lépést tart az árfolyam növekedésével, azaz a jelenlegi fejlődő piaci »tech-sztori« nem lufi…”

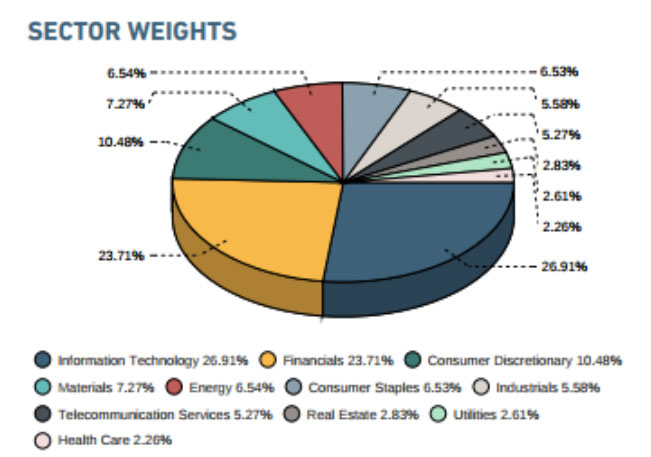

Habár a fejlődő piacokkal kapcsolatban a legtöbb befektetőnek olajkutak, vasérc- vagy bauxitbányák, esetleg végeláthatatlan gabonamezők jutnak eszébe, a technológia ágazat mára ezekben a fejlődő gazdaságokban (is) a legnagyobb súlyúvá vált. Míg az olaj – és általában a nyersanyagok – szektoriális súlya 5 évvel ezelőtt 30% körülire volt tehető, ma már alig éri el 14%-ot. Ezzel szemben a technológiai szektoré ezen időtáv alatt megduplázódott. A már említett MSCI Emerging Market index négy legnagyobb súlyú részvénye is technológiai. Az első az online szoftvereket és videojátékokat fejlesztő – 2015-ben Ázsia legnagyobb internetes cégévé avanzsált – kínai Tencent Holdings. Ennek platformjain a fizetésük ötödét költötték el a kínai fiatalok virtuális fegyverekre még a pénzügyi válság 2009-es mélypontján. A holding mostanában éppen a világszerte népszerű Angry Birds-játék kitalálójának felvásárlását tervezi.

MSCI fejlődő piaci rszvényindex összetétele

piaci közkézhányad alapján. Forrás: MSCI

A TOP 10-ben található még az iPhone telefonok legfontosabb konkurens modelljeit gyártó dél-koreai Samsung, az amerikai Amazon kínai megfelelőjének számító Alibaba e-kereskedelmi cég (3.), és a szintén kínai Google-másolat, a Baidu. Utóbbi egyébként az Alexa internetes rangsorán – a Google, a YouTube és a Facebook után – a világ 4. legnagyobb forgalmú portálja.

Az persze, hogy ez a szektoriális átalakulás hogyan fog változni a jövőben, annak függvénye, hogy mennyire fenntartható a technológiai vállalatok jóval átlag feletti eredménynövekedése. Az 1990-es években 10 év alatt 6%-ról 30%-ra emelkedett az IT-szektor súlya a New York-i tőzsdét reprezentáló S&P500 indexben, amint az internet robbanásszerű fejlődésével online vállalkozások tucatjai tűntek elő szinte a semmiből, és szereztek dollármilliárdokat a befektetőktől. Aztán amikor 2000-ben a dotkom lufi kipukkant, rövid időn belül a felére esett vissza ez a részesedés.

Ha viszont az árazási szinteket, a vállatok méretét, cash-flow-termelő képességet nézzük, elmondható, hogy a mostani helyzet azért jóval biztatóbb. A dotkom-érában az árfolyam és az egy részvényre jutó nyereség átlagos aránya 50 volt, az amerikai S&P500 index „tech-részlegét” tekintve. Ma az Apple esetében hajszálnyira haladja csak meg a 17-es szorzót, és a Facebook közösségi oldalt üzemeltető társaságnál is mindössze 32-es P/E arányt jósolnak idénre. A 17 évvel ezelőtti tech-cégek jóval kisebb árbevétellel, gyakorlatilag nyereség nélkül működtek, gyakran eszközeik sem voltak, irodáikat bérelték. Mai társaik viszont már komoly vállalatok. Igaz, az elmúlt évek hatalmas árfolyam-emelkedése miatt rejthet némi kockázatot részvényeik megvásárlása (az elmúlt 10 évben a Tencent kurzusa dollárban számolva 30-szorosára, a Baidué bő 10-szeresére nőtt). Ám az, hogy árazásuk mostanság nem változik, mindenképpen optimizmusra ad okot. Azt jelenti ugyanis, hogy ezen vállalatok nyeresége lépést tart az árfolyam növekedésével. Azaz a jelenlegi fejlődő piaci „tech-sztori” nem lufi, hanem fundamentálisan is megalapozott. Ezek a társaságok az amerikainál nagyobb piacon, alacsonyabb penetráció mellett működnek, árazásuk pedig nyugati társaikhoz képest barátibbnak mondható.