Kiemelkedő hozamot ért el idén az Aegon Önkéntes Nyugdíjpénztár Megatrend portfóliója, 2020.11.25.-ig az éves 22,45%-os mutató az egész magyar piacon egyedülálló volt. A pénztár ebben a portfólióban elsősorban olyan hosszútávú trendekbe fektet, melyekben hisznek, azt gondolják, hogy tartós átalakulást hozhatnak a világban, a koronavírus-járvány pedig ezeknek egy részét erősítette fel.

Hogyan lehet keresni a megatrendekkel?

Az Aegon Önkéntes Nyugdíjpénztár 2019-ben alakította át korábbi Klímaváltozás portfólióját Megatrendre, ezzel is bővíteni kívánták a befektetési palettát. Azóta a klímaváltozás mellett egy sor olyan hosszútávú trendbe fektetnek be, melynek látnak fantáziát a cég szakemberei. Az elképzelés idén kifizetődött, hiszen a november közepéig elért 22,45%-os nettó hozammal az egész magyar piacot sikerült lepipálni (a hozamokat itt tudja összehasnlítani). Csak összehasonlításként: az Aegon klasszikus portfóliója 0,11 százalékot, a növekedési pedig 2,09 százalékot hozott egy év alatt.

A Megatrend nyugdíjpénztári portfólióban jelenleg mintegy 12 milliárd forintos vagyont kezelnek, a befektetések 70 százaléka részvényben, 30 százaléka pedig egyéb eszközökben, jellemzően magyar állampapírokban van. Az alap benchmarkjának 70 százalékban az MSCI All Country World Index számít, annak teljesítménye az év eleje óta 10,35% eddig, vagyis szintén jócskán felülteljesítette az Aegon portfóliója. A kockázatosnak számító nyugdíjpénztári befektetést egyébként elsősorban azoknak ajánlják, akiknek még hosszú idejük, 15-20 évük van a nyugdíjig.

Abban hiszünk, hogy hosszútávon a mostani hozamkörnyezetben érdemes nagyobb részvény túlsúlyt vállalni, ráadásul a portfólióban lévő trendek hosszútávú folyamatok, melyek nem egy-két év alatt mennek végbe a világon – mondta az idei kimagasló teljesítmény kapcsán Pálfi György, az Aegon Magyarország Befektetési Alapkezelő részvény üzletágának vezetője. Az extra teljesítményben szerinte annak is szerepe volt, hogy márciusig 50% volt a részvénybefektetések aránya, majd a piac mélypontja körül emelték ezt fel 70%-ra, vagyis viszonylag jókor sikerült vásárolniuk.

A közeljövőben nem tervezzük a részvény túlsúly további növelését, de amennyiben látunk jó vételi lehetőséget, hosszú távon elképzelhető a jelenlegi 70%-os súly további emelése – mondta Pálfi György.

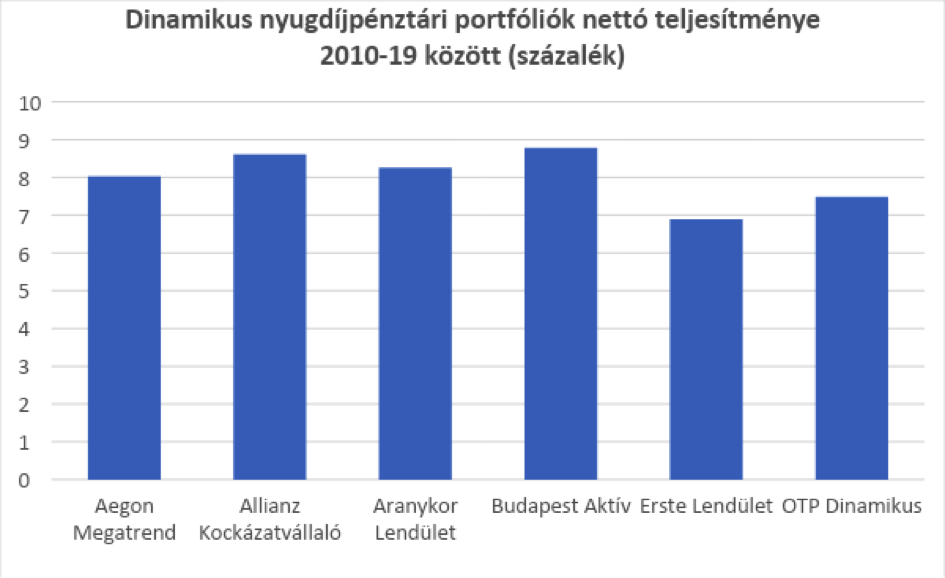

Persze egy-egy év kimagasló teljesítménye nem biztos, hogy sokat elárul, a Megatrend portfólió viszont tartósan is jól szerepel: az MNB adatai szerint az elmúlt tíz évben átlagosan 8%-os hozamot ért el. Idén viszont annyival sikerült megverni a teljes piacot, hogy a tízéves teljesítményben is jóval előrébb léphetnek.

De mik azok a megatrendek?

A mi értelmezésünkben a megatrendek olyan, gazdasági ciklusokon átívelő, globális folyamatok, melyek az egész világra hatással lehetnek – foglalta össze röviden Pálfi György. A nyugdíjpénztári portfólió tehát nagyrészt olyan részvényekbe fektet, melyeket ezek az átalakulások kedvezően érinthetnek. Olyan iparágak, amik önmagukban is komoly növekedés előtt állnak, így azok szereplőinek is sokkal könnyebb növekedni. Mivel hosszú távú trendekről beszélünk, a befektetési stratégia jól illeszkedik a hosszú távú, nyugdíjcélú megtakarításokhoz.

Az Aegon jelenleg három nagy csoportba sorolja ezeket a megatrendeket:

- A demográfia, az öregedő társadalom, ami a fejlődő piacok felértékelődését hozhatja, ott ugyanis jóval kisebb problémát jelent ez.

- A klímaváltozás.

- A technológia változások.

Az idén a járvány miatt sok trend felerősödött, felgyorsult, ilyen például a digitalizáció, amit például a home office elterjedése erősített, vagy a klímaváltozás, mely szintén a korábbinál nagyobb hangsúlyt kapott. Ez segítette a portfólió teljesítményét – mondta Pálfi György. Vagyis azok a hosszútávú folyamatok, melyekben egyébként is hisznek a cég szakemberei, most felgyorsultak kicsit, nagyobbat lépett előre a világ idén az átalakulás felé.

Óvatosnak kell lenni ezekkel a befektetésekkel is

A portfólió befektetési politikájával kapcsolatban az Aegon Alapkezelő részvény üzletág vezetője elmondta: könnyű belefutni buborékokba, sokszor nehéz eldönteni a valódi trendeket a múló piaci divatoktól. A mostani, likviditás bőségben úszó piacokon ráadásul nagyon könnyen alakulnak kisebb- nagyobb piaci lufik. Az elektromos autó forradalom kétség kívül az autóipar gyökeres átalakulását hozhatja el, ugyanakkor kérdéses, hogy a Tesla 600 százalékos, vagy a Nio 1200 százalékos idei teljesítményét alátámasztaja-e majd a következő évek növekedése – ebben elég szkeptikusak vagyunk. Mi olyan sztorikat keresünk, melyek fundamentálisan megalapozottabbak, vagyis a növekedést keresünk, de nem minden áron.

A portfólió befektetéseivel kapcsolatban néhány konkrétumot is említett a szakember. Jelentős kitettségük van például a videojáték-szektorban, mely az elmúlt években jelentősen növekedett, de van komoly strukturális háttere is. Globálisan ez hatalmas, több mint 160 milliárd dolláros (forrás: Source: Newzoo, Goldman Sachs Global Investment Research) piac (2,5-szer akkora mint a zeneipar), és a következő években még bőven kétszámjegyű növekedésre számítanak. Ezt elsősorban a mobiljátékok generálhatják, a másik nagy újdonság pedig a felhőalapú játékszolgáltatás, a cloud gaming, mely egyre inkább teret hódít a világon.

Komoly potenciált látnak a fejlődő piaci internet szektorban is, ami idén kicsit túlárazottá vált. Ebben az iparágban főleg kínai vállalatok viszik a prímet, melyek tavaly azért voltak olcsók, mert az USA-val való kereskedelmi háború miatt nyomott volt a kínai eszközök árazása. Az új ötéves terv alapján Kína technológiai nagyhatalom szeretne lenni, az a cél, hogy függetlenedjenek, ami jót tehet ennek a szektornak. Emellett azt sem szabad elfelejteni, hogy az amerikai nagy techcégekhez képest még mindig jelentős a diszkont a kínai piacon a növekedési potenciált is figyelembe véve.

A klímaváltozás kapcsán az Aegon szakemberei elsősorban a napenergia szektorban látnak komoly lehetőségeket, ezen segíthetnek Joe Biden megválasztott amerikai elnök és a kínai vezetés tervei is, hiszen mindkét nagyhatalom komoly előrelépéseket kíván tenni a klímasemlegesség elérése érdekében. És bár itt is komoly felértékelődésen vagyunk túl, mégis jó lehetőségeket tartogathat a szektor a következő évekre. Ugyanakkor a kevésbé divatos, érettebb iparágakban is vannak olyan szegmensek, amik kiemelkedő növekedési lehetőségek előtt állnak. Globálisan az orvosi műszereket gyártó cégek piacán lát még jelentős strukturális fejlődést Pálfi György, bár azon a piacon épp rosszul jött a járvány, hiszen rengeteg műtét maradt el emiatt. Az egészségiparban a biotechnológiai cégek már nagyon magas árazáson forognak, amit a növekedés sokszor nem igazol vissza, a nagyobb gyógyszergyártóknál viszont látnak stabil növekedést és cash-flow-t, így abban a szektorban befektetnek olyan cégekbe, melyeknek megfelelően diverzifikált portfolióval rendelkeznek. Ebbe a csoportba sorolható a portfólió egyetlen magyar befektetése, a Richter is.

Vannak azonban olyan iparágak is, melyek strukturálisan csak lassan növekednek, viszont árazásuk alapján jó befektetések lehetnek. Ilyen például a biztosítási szektor, amiben a fejlődő piacok esetén még komoly növekedési potenciál van, melyet a piac jelenleg egyáltalán nem áraz.

Nyílatkozat:

Az alapok befektetési politikájáról, forgalmazási költségeiről és a befektetés lehetséges kockázatairól részletesen tájékozódjon az Alap forgalmazási helyein található hivatalos tájékoztatójából és kezelési szabályzatából.

A nyugdíjpénztári portfoliók befektetési politikájáról, költségeiről és a befektetés lehetséges kockázatairól részletesen tájékozódjon a nyugdíjpénztár ügyfélszolgálati helyein elérhető hivatalos tájékoztatójából és az alapszabályból.*

Jelen cikkben foglalt megjelenő valamennyi információ kizárólag tájékoztatásul szolgál, ezek semmilyen körülmények között nem tekintendők befektetési tanácsadásnak. A múltbéli hozamok nem jelentenek garanciát a jövőbeni hozamokra nézve.

Az Aegon Magyarország Befektetési Alapkezelő Zrt. nem vállal felelősséget a jelen cikk alapján hozott befektetési döntésért és annak következményeiért, illetve az írásban található adatok esetleges hiányosságaiért vagy pontatlanságaiért.