Az NFP pont a várakozásokat hozta, elmaradt a meglepetés. Viszont ennek kapcsán átnéztem, hogyan is alakul néhány fontos változó az USA-ban. Tanulságos.

Az NFP (az alkalmazásban állók létszámának változása az USA-ban) gyakorlatilag az egyéves átlagot hozta (213 ezer lett, addigi átlag 223 ezer), ami tökjó, viszont nem volt semmilyen szempontból piacmozgató. Az NFP tétje az lehetett volna, hogy esetleg egy jó adatra a piac még jobban elkezdi árazni a kamatemelést, és akkor a kétéves állampapírhozam áttöri a 74 bázispontos szintet, ami több mint fél éve állja útját a komolyabb általános hozamemelkedésnek. Ez nem történt meg, egyelőre.

Ennek, illetve a kamatemelés kapcsán az jutott eszembe, hogy összevessem bizonyos amerikai makrováltozók alakulását saját korábbi értékeikkel. Referencia-időszaknak az 1971. utáni periódust választottam azért, mert azóta lebeg szabadon a dollár a többi devizával (és az arannyal) szemben, ami mellett lehetőség van önálló kamatpolitikára. (Fix árfolyamrendszerben a jegybank minden lépését az határozza meg, hogy az árfolyamot a kívánt értéken tartsa, ennek van alárendelve minden, a kamat is. Amennyiben az árfolyamot a jegybank legfeljebb befolyásolni, de nem meghatározni akarja, akkor már lehet egyéb megfontolások szerint is alakítani a kamatszintet.)

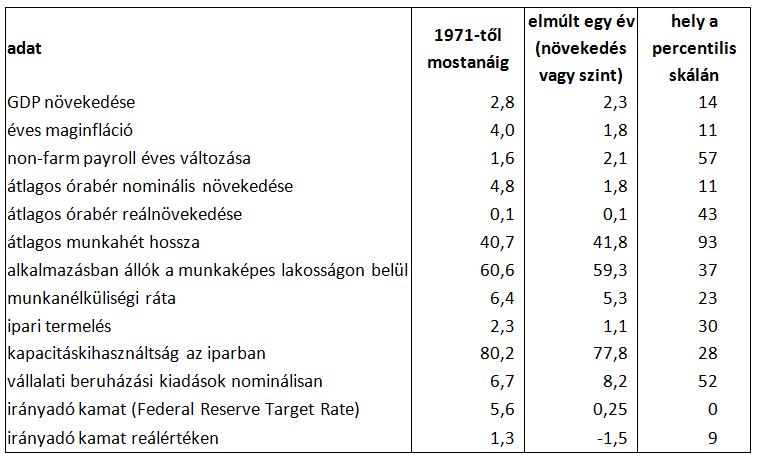

Az alábbi táblázat három oszlopban értékeli a változók értékét. Az első az 1971. elejétől mostanig tartó átlag, ami sokféle környezetet felölel olajárkrízistől technológia vezette növekedésen át a pénzügyi krízisig és utórezgéseiig. A második oszlop a legutóbbi adat, illetve a legutóbb mért éves változás, a harmadik pedig az ún. percentilis eloszlás értéke. Ez utóbbi azt mutatja, hogy a második oszlop elemei (a legutóbbi értékek), hol helyezkednek el a rá jellemző korábbi értékekhez képest. Az 50-es érték pl. azt mondja, hogy az adott változó 1971. óta mért értékei az idő felében alacsonyabbak, felében pedig magasabbak voltak. 25-ös szám esetén az idő negyedében alacsonyabb volt a vizsgált mutató, mint most, háromnegyedében pedig magasabb, és így tovább. Reálértékek esetén a nominális változót a stabilabb a maginflációval defláltam.

Néhány makrováltozó az USA-ban

A gazdasági növekedés alacsonyabb, mint az 1971. óta vett átlag, jóllehet, ma már senki nem vár 3% körüli hosszú távú növekedést. Az látszik, hogy a nominális változók az inflácóval együtt alacsonyak: a maginfláció 1,8%, ami majdnem 90%-ban alacsonyabb, mint máskor. Ezzel párhuzamosan a bárnövekedés is alacsony, igaz, reálértékben teljesen átlagos. Az mondjuk nem néz ki jól, hogy a maginflációval számolt reálbérnövekedés hosszú távon nulla százalék volt úgy, hogy közben a gazdaság (egy főre számolva is ) emelkedett. Ezen kívül azonban a munkapiac akár feszítettnek is mondható: a létszámnövekedés átlag feletti, a munkanélküliségi ráta messze átlag alatti, a munkahét pedig szinte extrém hosszúnak mondható.

Az ipari termelés és a kapacitáskihasználtság viszont elég hurka, ami mellett érdekes, hogy a vállalati beruházások egész jól hasítanak. A legextrémebb persze a kamatszint, ami nominálisan soha nem volt ilyen alacsony, reálértékben pedig akkor volt ennél lejjebb, amikor a hetvenes évek végén az infláció megszaladt, a jegybank pedig a közben kibontakozó dekonjunktúra miatt nem akart ellene tenni. Aktívan ilyen alacsonyan soha nem voltak a kamatok.

Ezek után kérdés, hogy az ilyen és ehhez hasonló értékelési rendszerben a Fed mikor dönt amellett, hogy tovább puhít a monetáris politika durva extremitásán. (A kötvényvásárlási programot ugye már abbahagyta, tehát most már csak úgy konvencionálisan durvulgat.) A piac és a elemzők megosztottak, és én sem vagyok biztos abban, hogy szeptemberben, vagy akár az idén is kamatot mernek emelni, jóllehet, igen erősen üzengetnek a piacnak, hogy ők márpedig bármikor elkezdhetik. Azt azért érdemes megjegyezni, hogy piac üzemszerűen túlbecsüli a Federal Reserve szigorát, tehát sorra magasabb kamatot vár a jövőtől, mint ami bekövetkezik, kivéve akkor, amikor a kamatemelési ciklus elindul. Ekkor az figyelhető meg, hogy az emelés sokkal gyorsabb, mint ahogy azt a piacok várják. Talán ezért igyekszik most az amerikai jegybank azt kommunikálni, hogy az első kamatemelés nem jelent feltétlenül ciklust. Persze hogy mi lesz, azt a végén fogjuk megtudni.

Forrás: Bloomberg, Aegon