- Németh Gábor –

Bő fél évvel az utolsó, ütős kamatemelés után a magyar monetáris politika a normalizáció útjára lépett: 100 bázisponttal csökkentette az egynapos betéti kamatot. Ez persze nem okozhatott meglepetést azoknak, akik szoros figyelemmel követték a jegybanki kommunikációt és a makrogazdasági folyamatokat. Az MNB az egy hónappal ezelőtti ülésén a kamatfolyosó újra kalibrálásával kinyitotta az ajtót a kamatcsökkentés előtt. És gyorsan át is lépte a küszöböt, amint jelentősen javulni kezdett a folyó fizetési mérleg, tetőzött és ereszkedni kezdett az infláció. Az országkockázatot mutató CDS felár, a forint hozamok, a nemzetközi folyamatok trendszerű javulást hoztak Magyarország megítélésében és hozzájárultak ahhoz, hogy a magyar jegybank átlépje a Rubicont. Amit véleményem szerint jól tett: türelmes, fokozatos, és jól felépített akciósorozat végén jutottunk el ide. Az MNB ellenállt a túl korai növekedésösztönző kamatvágási elvárásoknak, megvárta, míg trendszerű javulást következik be a fő gazdasági mutatókban.

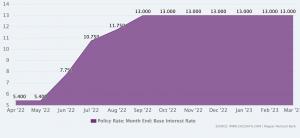

A magyar jegybanki alapkamat

forrás: https://www.ceicdata.com/en/indicator/hungary/policy-rate

De a legfőbb érdeme az volt, hogy nem okozott meglepetést a piacnak. A konszenzus várakozás pontosan ez volt: május és 100 bázispont. Ráadásul pontosan azt mondta jegybank, amit a piac hallani szeretett volna: semmi sincs kőbe vésve, a bejövő adatok és a kockázati megítélés függvényében le is állhat a kamatvágási ciklus. Továbbra is az infláció a legfőbb ellenség és a fókuszpont, óvatos és fokozatos lépések várhatóak. Nem dőlhetünk hátra, hisz továbbra is az EU- és a régiós átlag sokszorosa a magyar infláció, az alapkamat vágása nincsen és még sokáig nem lesz terítéken. Rendkívül fontos észrevétel – de egyben gazdaságpolitikai kritika is – volt, hogy a költségvetési szigort fenn kell tartani: a megugró költségvetési deficit, a verseny hiánya, az alacsony termelékenység (különösen a hazai élelmiszerpiacon) és az ársapkák felelősek a kiemelkedően magas magyar inflációért.

A forint árfolyama:

forrás: MNB

Mi vár ebben a helyzetben a forintra? Összességében egy héja kamatcsökkentésnek lehettünk a tanúi. A piaci konszenzus beárazta már, hogy májustól szeptemberig 100 bázispontonként 13%-ra csökken az egynapos betéti kamat, a jegybank pedig nem vágott többet, sőt mindezt feltételekhez kötötte, így a továbbra is kiemelkedően magas kamat támogatni fogja a forintot. A kockázatok persze sorakoznak, így bár továbbra is – szerencsére jó ideje – HUF melletti pozíciót tartunk, azért óvatosabbak lettünk. Egyrészről, mert az erősödés nagy része már mögöttünk lehet: 430-ról már 370-ig erősödött az árfolyam. Ezzel egy időben a kamattartalom is csökkent: bár még mindig kiemelkedő, de 1 éves lejáraton már 9% alatt van a kamatkülönbözet az euróval szemben.

A magyar költségvetésben jelentős elcsúszás látszik, aminek hamarosan korrekciója jöhet: a kevésbé piacbarát intézkedések hullámokat vethetnek a forint árfolyamában is. A rohamosan lassuló magyar gazdaság és a jelenleg erős reálárfolyam szintén veszélyek forrása az árfolyamra. Az EU pénzek kérdése kulcsfontosságú: véleményem szerint azok nélkül nem lehet kijönni a 18%-os egynapos és 13%-os alapkamat csapdájából, európai elköteleződés nélkül nincs kiút. Itt azonban egy előrelépés, mint a 4 igazságügyi mérföldkő és a 13milliárd euró kiszabadítása komoly pozitív katalizátor lehet a forint és a magyar eszközök árfolyamában. Ugyanakkor a nemzetközi környezet is óvatosságra int: bár a nyári időszakban hajlamosak a befektetők beleülni a magasan kamatozó eszközökbe és nagyobb meglepetések hiányában ez segítheti ezt az eszközosztályt, mégis a dollár gyengülésében korrekció van, a kínai gazdaság gyengesége pedig árnyékot vet az euró eddigi jó teljesítményére, ami a vártnál jobban teljesítő amerikai gazdasággal karöltve csökkenő eur/usd-n keresztül most inkább ellenszél a haza fizetőeszköznek.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”