A múlt heti amerikai döntés a változatlan kamatról csak nagyon rövid ideig javította a kereskedés hangulatát a piacokon. A mögöttünk álló héten aztán ismét elszabadult a pokol, mintha Quentin Tarantino rendezte volna a Tőzsdecápákat. A rosszabbnál rosszabb hírek folyama úgy hiányzott a befektetőknek, mint üveges tótnak a hanyattesés. Alább főbb pontokba szedjük, hogy a héten mik mozgatták a piacokat.

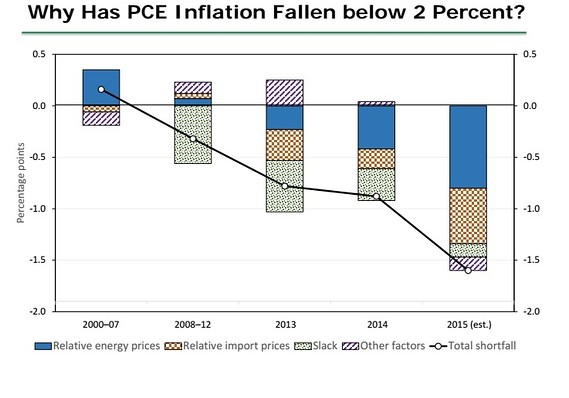

A Fed múlt heti döntése döntése (erről bővebben itt írtunk) nem volt meglepő, ahogy az indoklás sem, viszont annál aggasztóbb. A külső körülményekre (Kína) és a piacok sérülékenységére való hivatkozás mellé ugyan bekerült az alacsony infláció, ennek hátterében ugyanakkor elsősorban szintén a világgazdasági lassulás, és a csökkenő olajárak állnak. A piaci szereplők a múlt héten már hallhatták a Fed-elnök érveit a döntéssel kapcsolatban, mára virradóra ugyanakkor még részletesebben indokolt Janet Yellen. A legfőbb monetáris döntéshozó a Massachusetts Egyetemen tartott beszédében kiállt a kamatemelés idei kezdete mellett, és megerősítette, hogy az infláció a következő években térhet csak vissza az optimális 2 százalék köré. Ugyanakkor elmondta azt is, hogy a világgazdaságban tapasztalt lassulás egyelőre önmagában nem indokolja, hogy megváltoztassák a terveiket. Elárulta azt is (ami a kamatdöntés után még nem derült ki), hogy a maga részéről is az idei szigorítás híve. Szavai szerint ez egyfajta „előzetes” kamatemelés lenne. A Fed elnöke a hosszú beszéd végén rosszul lett, dadogott és az ájulás környékezte, amit a helyszínen őt ellátó orvosok kiszáradással és az erős lámpák fényében tartott hosszú beszéddel magyaráztak. A dollárt erősítették a szavai.

Még a Yellen-beszéd előtt került napvilágra a harmadik negyedéves amerikai GDP-adat, ami ismét kifogta a szelet a bizakodók vitorlájából. Az amerikai gazdaság ugyanis éves alapon kevesebb, mint 2 százalékkal bővült, ami elég nagy csalódás a második negyedéves 3,7 százalékos növekedés után, bár felülmúlja a szomorú év eleji 0,6 százalékot. Ugyancsak a hét második felében történelmi mélypontra került az amerikai 3 hónapos kincstárjegyek hozama, mégpedig néhány százalékponttal nulla alá. Ennek hátterében részben a Fed úgynevezett dot-plotja állhat, ami szerint az FOMC egyik tagja rövidtávon mínuszba vágná az irányadó kamatot. (Erről bővebben lásd Duro korábbi bejegyzését!)

A hét közepén – az amerikai kamatdöntésre mintegy igazolásul – pocsék hír érkezett Kínából, ahol a feldolgozóipari aktivitást jelző mutató csaknem 7 éve nem látott mértékben esett, ráadásul stabilan 50 pont alatt maradt, ami a folytatódó lassulást jelzi. A kínai elnök éppen a mutató közzétételével egy időben kezdte meg a tárgyalássorozatát az Egyesült Államokban, ahol a kötelező protokol mellett a legnagyobb amerikai cégek vezetőivel is találkozik. Közben a kínai jegybank korábbi közleményei ellenére egyre erősödik a találgatás a jüan újabb leértékeléséről. (Nyár végén egyebek mellett az okozott hatalmas pánikot, hogy leértékelték a jüant, ugyanis ez mintegy nyílt elismerése volt Peking részéről annak, hogy az erőteljes gazdasági visszaesés megállítását már csak drasztikus eszközökkel lehet elérni.) A kínai központi bank ugyan tagadta, hogy hasonló lépésre készülne, ugyanakkor egyre több rangos elemzőház épít erre a forgatókönyvre. Kínával kapcsolatban továbbra is hatalmas a homály, gyakorlatilag mindenki tudja, hogy nem igazak az elmúlt évek kitűnő mutatói, viszont senki nem tudja, hogy mi az igazság a növekedési számokkal kapcsolatban. Egy kérdés maradt: kemény, vagy puha lesz a földetérés?

A kínai adat után sorra jelentek meg a feldolgozóipari és a szolgáltatószektor hasonló adatai az EU-ban is. A francia számok hoztak egyedül pozitív meglepetést, a többi az eurózóna stagnálását erősítette meg. A számsorok ismét ráerősítettek a világgazdasági lassulás okozta csökkenő kereslettel kapcsolatos aggodalmakra, ez pedig átmeneti korrekció után ismét lejtőre tette az olajárat és a tőzsdéket. A csökkenő olajárakra ütős és meglepő reakció jött csütörtökön Norvégiából is, ahol meglepetésre kamatot csökkentett a jegybank. Az 1 százalékról 0,75 százalékra vágás elsősorban az olajárak csökkenésével, és az ezzel járó „vártál erősebb és hosszabb távú” gazdasági lassulással, és az infláció meredekebb csökkenésével indokolták. A lépés gyengítette a norvég koronát.

Minden Skoda három napig tart

Ha a makroadatok és a monetáris politikával kapcsolatos aggodalmak nem lettek volna elegendőek, két fontos esemény tarolt még egy nagyot a részvénypiacokon. Ebből kétségtelenül a német Volkswagennel kapcsolatosak voltak a nagyobb horderejűek, ugyanakkor az amerikai gyógyszerszektort érintő hírek is komoly dilemmákat okozhatnak még hosszú távon. A Volkswagen, ami a második világháború óta a német gazdaság zászlóshajója volt, példátlan botrányba keveredett. Pontosabban példátlan botrányban volt évek óta, azonban erről csak szűkebb körök tudtak. A lényeg, hogy a héten vált nyilvánossá, hogy a cég tudatosan veri át hosszú évek óta a vevőit és a szakmát a dízelautókban használt károsanyag-kibocsájtást mérő szofverével, így az emisszió több márkánál is sokszorosan meghaladja a megengedettet. A botrány az Egyesült Államokban forgalomba hozott autóknál robbant ki, így még hátravan a rovancsolás az európai és az ázsiai piacokon. Mindenesetre a VW részvényei azóta szinte szabadesésben vannak, az autógyártók között világméretű pánik tört ki, a brit szakszövetség figyelmeztetése szerint a benzines autók is érintettek lehetnek, a hét második felére az eséshez csatlakoztak az évek óta hasonlóan súlyos visszahívási botrányokkal terhelt japán autógyártók, majd csütörtökön elérte a pánik a szintén német BMW-t, aminél ugyancsak az elvárt fölötti károsanyag-kibocsájtást mértek a tesztüzemmódon kívül, és a hét végére már több Skoda-modell is felkerült a listára.

Egyelőre nem látszik, hogy hol a vége a történetnek. A Bloomberg egyik összeállítása úgy fogalmaz, hogy a Volkswagen részvényei olyan megbízható fokmérői voltak a német és az európai gazdaságnak, mint az angol bankközi kamatláb, a LIBOR a világ pénzügyi rendszerének. Mostanra kiderült, hogy mind a kettőt manipulálták. A VW brand végzetesen sérült, a vezetés minden lehetséges módon elnézést kért, majd katapultált, ez ugyanakkor egyelőre nem oldotta meg a problémákat. Egyes elemzések nem zárják ki, hogy a német gazdaság várható kárai miatt még az EKB is lépésre kényszerülhet. Nagy kérdés, hogy mennyire sérül az amúgy is gondokkal küzdő európai vállalati kötvénypiac. Szűcs Zoltán, az Aegon Befektetési Alapkezelő portfólió menedzsere szerint „a befektetők tovább adhatják a Volkswagen-kötvényeiket (ezzel tovább emelve a papírok hozamfelárát) miután továbbra is jelentős a bizonytalanság a cég szabálysértése körül. A manipulálás kivizsgálására indított eljárás akár 1-1,5 évig is eltarthat, így nem látszik hamar felszállni a köd a német autógyártó kilátásairól. Az EPA ráadásul kiterjesztette a vizsgálatát több autógyártóra, a befektetők pedig elkezdték büntetni az iparágat, ami a részvényeken túl, a kötvényekre kötött biztosítás (CDS) felárában is megmutatkozik. A Volkswagen vonatkozásában ezen biztosítások felára 5 évre 75 bázispontról 215 pontra ugrott, de a Renault esetében is ugyanarra a lejáratra 30 pontos, ritkán látott ugrást láttunk eddig.”

A hét egyetlen kedves autós története az volt, amikor Ferenc pápa az első amerikai látogatásán egy kis Fiatba ülve hagyta el az Andrews légitámaszpontot. A sajtó természetesen azonnal felkapta a jelenetet, többen parádés fricskaként értékelve gesztust, hiszen a Fiat szerezte meg a bajba került Chryslert.

Az autóipari részvények körében látott vérengzéshez hasonló mészárlás kezdődött közben az amerikai biotechnológiai és gyógyszercégek körében, miután az egyik legesélyesebb demokrata elnöki aspiráns, Hillary Clinton szűkszavú Twitter-üzenetben jelezte, hogy botrányosnak tartja a gyógyszerár-képzési gyakorlatot, és hatalomra kerülése esetén azt mindenképpen szabályozni fogja. A botrány egy monopolhelyzetbe került gyógyszerforgalmazó miatt robbant ki, aki brutálisan felverte az árát egy olyan immungyógyszernek (Daraprim) amit HIV-betegek is használnak. Bár a politikus reakcióját ez az eset váltotta ki, utalása az egész gyógyszeriparra vonatkozott, amire rá is erősített egy csütörtöki nyilatkozatával, ami szerint minden amerikainak járna az évente háromszori ingyenes orvosi vizsgálat. Ez a kijelentés már sokkal szélesebb körű dilemmákat indított el a szereplők leendő plusz költségeivel kapcsolatban.

Ugyancsak súlyos hír volt, hogy a világ legnagyobb nehézgép-gyártója, az amerikai Caterpillar 10 ezer dolgozóját készül elbocsájtani. Ez nem pusztán céges hír, hiszen az építőipari, és bányászatban használt nagygépek forgalmazójának számai évek óta jól mutatják az építőipar és a bányászat állapotát, így alkalmasint azt jelzik, hogy csökken a kereslet, csökken a kitermelés, csökken a nyersanyagok iránti igény. Ráadásul az óriáscég menedzsmentje már korábban visszafogta a 2016-os terveit, és számait. Péntek hajnalban még mindig visszhangzott az üveges tót hanyattesésének csörömpölése a tőzsdéken, amikor a Japán kormány bejelentette, hogy rontja a gazdasági kilátásokról korábban közzétett számait.