- Király-Kovács Mátyás, VIG Alapkezelő –

Október első napját 4,85 százalékos éves hozammal zárta a 10 éves futamidejű amerikai államkötvény. Az irányadó – például a jelzáloghitel kamatlábakat meghatározó, de a befektetői bizalmat is jelző – kincstárjegyek hozama utoljára 16 éve, 2007-ben járt 5% közelében, amelynek emelkedése gyorsuló tendenciát mutatott az elmúlt hetekben:

Forrás: VIG Alapkezelő

Az 5%-os szint szinte mágnesként vonzza a hosszú lejáratú amerikai állampapír hozamát, a befektetők lassan egy emberként várják a ”big figure” elérését. Az önbeteljesítő jóslatok már csak ilyenek. A hozamszintek emelkedését támogatta az olajárak jelentős megpattanása – ami rontja az inflációs kilátásokat -, illetve az USA gazdaságának alkalmazkodóképessége (ennek köszönhetően a munkaerőpiac továbbra is feszes).

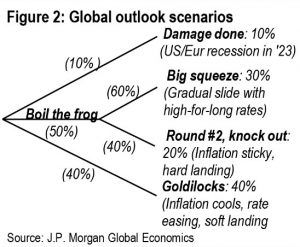

A JP Morgan amerikai befektetési bank stratégái a jelenlegi gazdasági-piaci környezet jellemzésére a ”boil the frog” – azaz “megfőzzük a békát” – forgatókönyvet fogalmazták meg.

A szakács jelen esetben az amerikai FED, amely a kamatok túlzottan sokáig és magasan tartásával ”megfőzi”, azaz recesszióba taszítja az amerikai gazdaságot. A bank stratégái 50%-os valószínűséggel árazzák, hogy a szigorú jegybanki kondíciók miatt lassulás vár az amerikai gazdaságra. Ha pedig az infláció tartósan magasan ragad (a nyári hónapokban emelkedésnek indulva a 4% körüli szintet közelíti), az USA gazdaságára a “hard landing”, azaz kemény landolás vár 2024-ben (recessziós gazdasági környezetben aztán ismét csökkenhet az infláció és a kötvényhozamok is).

Ha folytatódik a hozamszintek további emelkedése, az jelentősebb részvénypiaci esést is előidézhet. Ismét előtérbe kerülhet tehát a kockázatkerülő befektetői magatartás. A kockázatkerülés viszont hagyományosan kedvezni szokott az USA kötvényeknek, amelyet kockázatmentes befektetésként szoktak aposztrofálni. Így könnyen elképzelhető, hogy a hozamszintek további emelkedése fogja katalizálni a hozamok jelentősebb esését.

Érdemes-e most hosszabb futamidejű kötvényeket vásárolni? Várakozásunk szerint igen. A közelmúltban látott jelentős hozamemelkedés korrekciója több, mint időszerű. Ezt a hozamkorrekciót (ami egyúttal a kötvényárfolyamok emelkedését jelenti) elhozhatja az eddigi leértékelődésre játszó shortosok pozíciózárása – sokan szeretnének profitot realizálni a kötvények esésére fogadó befektetéseken –, de akár egy gyengébb gazdasági adat is. További érv a hosszú kötvények mellet, hogy a következő évekre vonatkozó prognózisok alapján egy 10 éves amerikai állampapír már jelentős reálhozamot biztosít. Azt persze mindenkinek magának kell eldöntenie, hogy 10 évre 5% körüli kockázatmentes dollárhozam vonzó befektetés-e.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”