A trend értelmezéséhez egyik legfontosabb mutató az, hogy az árfolyam mozgása közben kialakított lokális csúcs- és mélypontoknak milyen az egymáshoz való viszonya, azaz ezek sorban egyre magasabbak vagy egyre alacsonyabbak inkább. Ez alapján túl sok bizodalomra nincs okunk, az amerikai piac ugyanis tavasszal, nyáron ment új csúcsra, ahonnan két hullámban, ősszel és télen esett, miközben csinált egy, a nyárinál alacsonyabb köztes csúcsot, februárban pedig az őszinél alacsonyabb mélypontot. Ez nem csak a legnagyobb tőkeértékű cégeket tömörítő S&P 500 indexre igaz, de a közepes cégek teljesítményét mérő S&P 400 Midcap indexre, valamint a kiskapitalicációjú Russel 2000 indexre is.

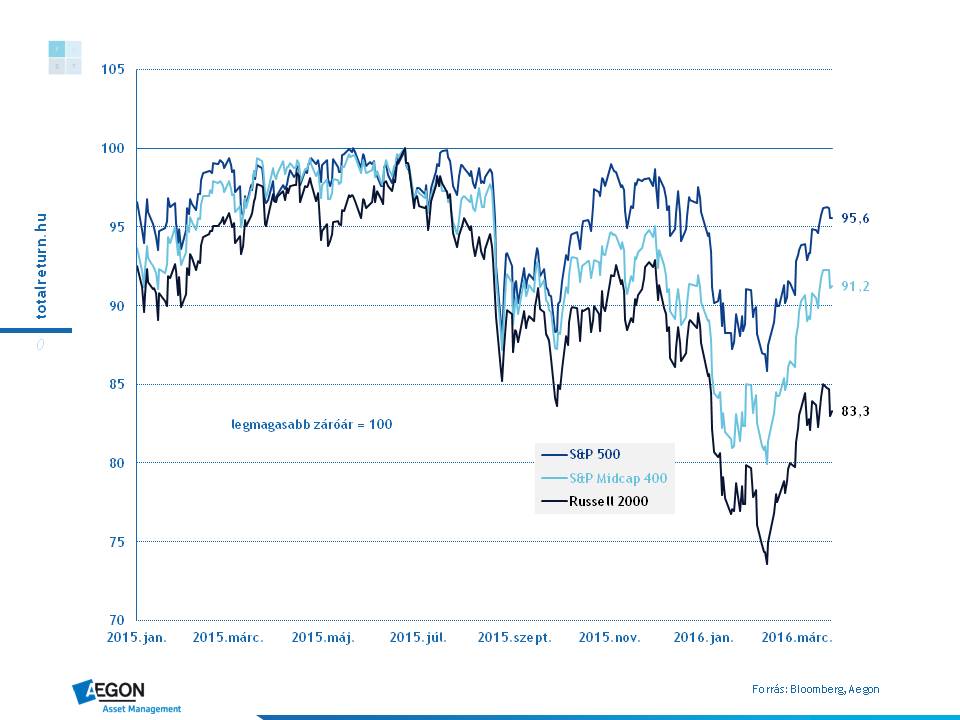

Ezen túl érdemes azt is figyelni, hogy milyen a különböző kockázatú vállalatok egymáshoz képesti teljesítménye, tehát relatíve hogyan teljesítenek a nagy, a közepes és a kis tőkeértékű cégek. Ezt mutatja az alábbi ábra úgy, hogy mindhárom index esetében a legmagasabb záróár jelenti a 100-as értéket, és minden megelőző és későbbi záróárat ennek arányában ábrázol. Az S&P 500-asnál május 20., a másik két indexnél június 23. volt a csúcsnap.

A nagy, a közepes és a kis tőkeértékű amerikai indexek alakulása a történelmi csúcsukhoz képest

Ez a forma visszaigazolja a csökkenő lokális csúcsok és mélypontok által kirajzolt képet. Míg a legnagyobb, elvileg legkevésbé kockázatos cégek árfolyama tényleg kevesebb, mint 5 százalékra van a csúcstól átlagosan, addig a közepeseké 8,8 százalékkal marad el attól, a legkisebbeké pedig majdnem 17-tel!

Ez így egyelőre nem más, mint dead cat bounce, és addig az is marad, amíg ezen két dimenzióból legalább az egyik, de leginkább az első nem változik.

Forrás: Bloomberg, Aegon