A mai volt a harmadik sikertelen diszkont kincstárjegy aukció egymás után: 50 milliárd forintnyit szeretett volna eladni az adósságkezelő a hathetes papírból, de igen intenzív hozamemelkedés mellett is csak 45 milliárdnyit sikerült értékesíteni. Mindez a múlt heti sikertelen éves és háromhós aukcióval társulva már új megvilágításba helyezi a dolgokat.

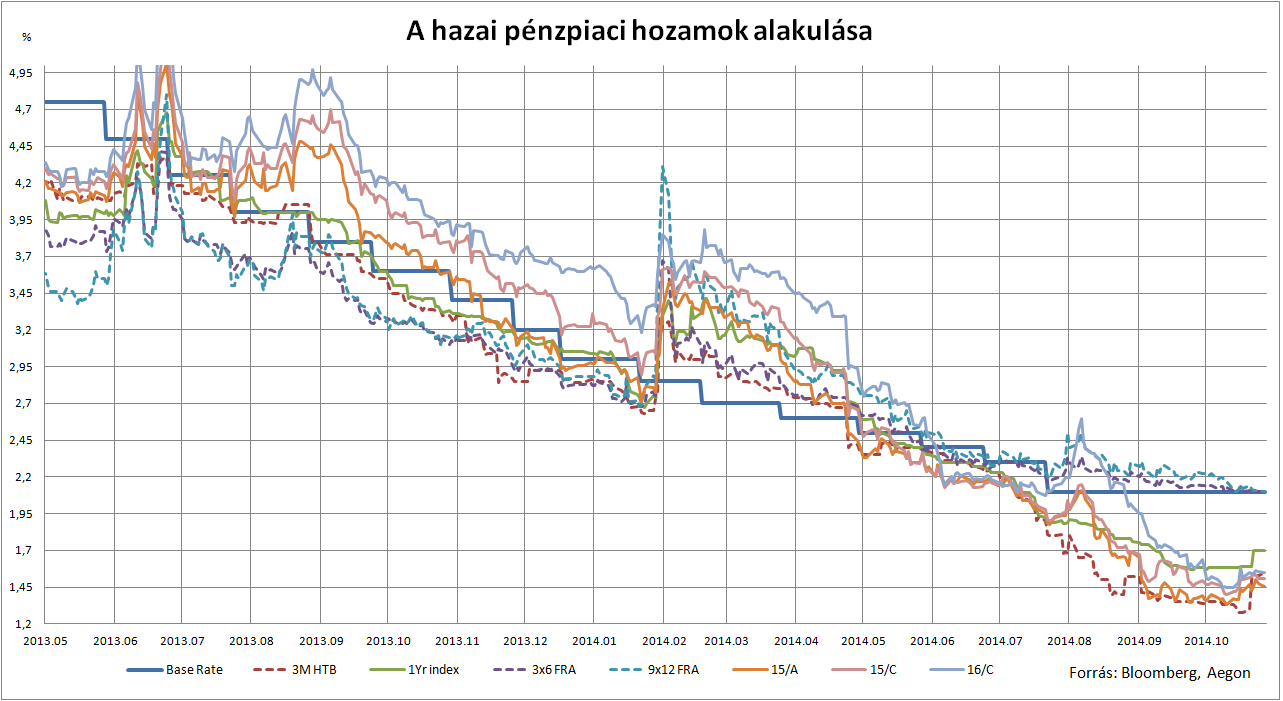

Mint ismeretes az elmúlt pár hónapban soha nem látott alacsony szintre, mélyen az alapkamat alá estek a hazai rövid hozamok, ami bár nem egyedülálló a régióban, mégis Magyarországon nagyban egyedi, technikai tényezőknek volt betudható. Erről bővebben írtunk itt és itt.

A lendületes esés annak ellenére is folytatódott, hogy az alapkamat 2,1%-on elérte mélypontját, a Jegybank pedig deklarálta, hogy 2015 végéig tartani szeretné azt. Várható volt, hogy a 60-70 bázisponttal az alapkamat alá süllyedő hozamokban lesz változás, az igazi kérdés az időzítés volt.

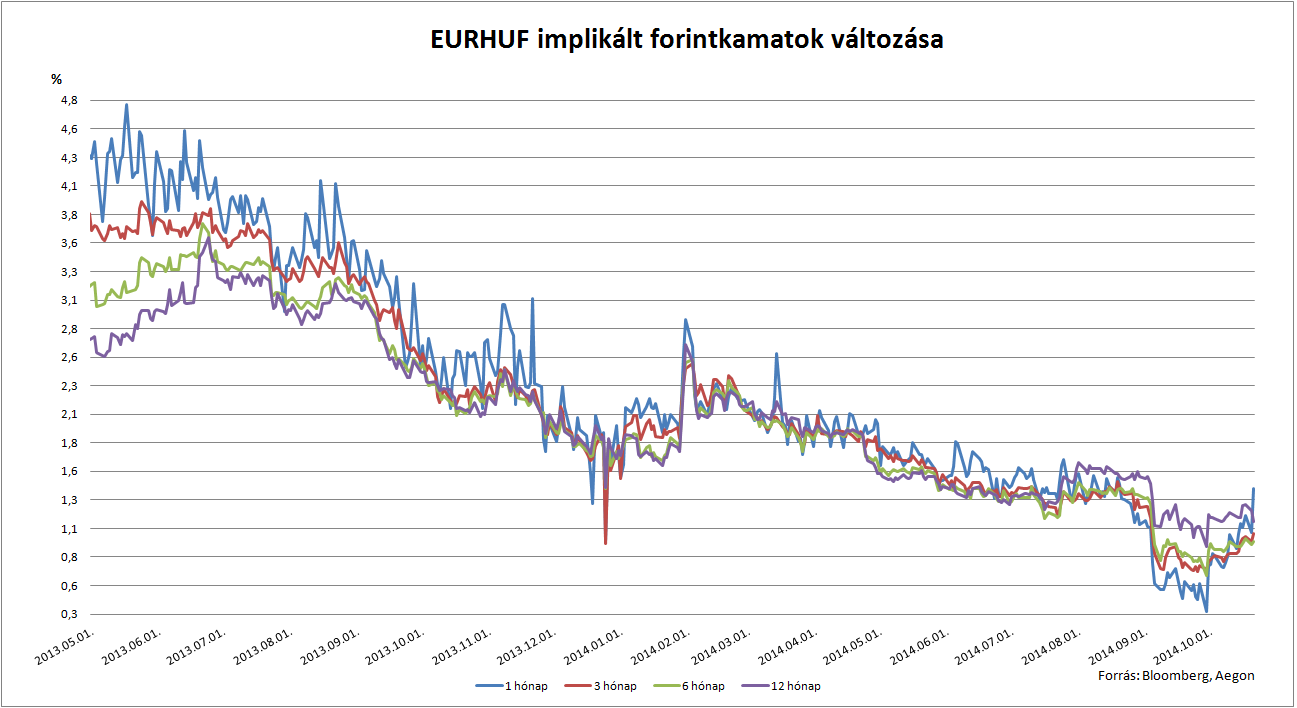

Az első jelek az euró-forint keresztárfolyamban implikált forintkamatokban mutatkoztak meg október elején. A rövid, 1 hós árfolyamjegyzések jelentőset pattantak 0,3-0,4%-ról 1,1-1,2% fölé – ebben persze komoly szerepet játszottak az MNB által bevezetett új devizaswap tenderek is.

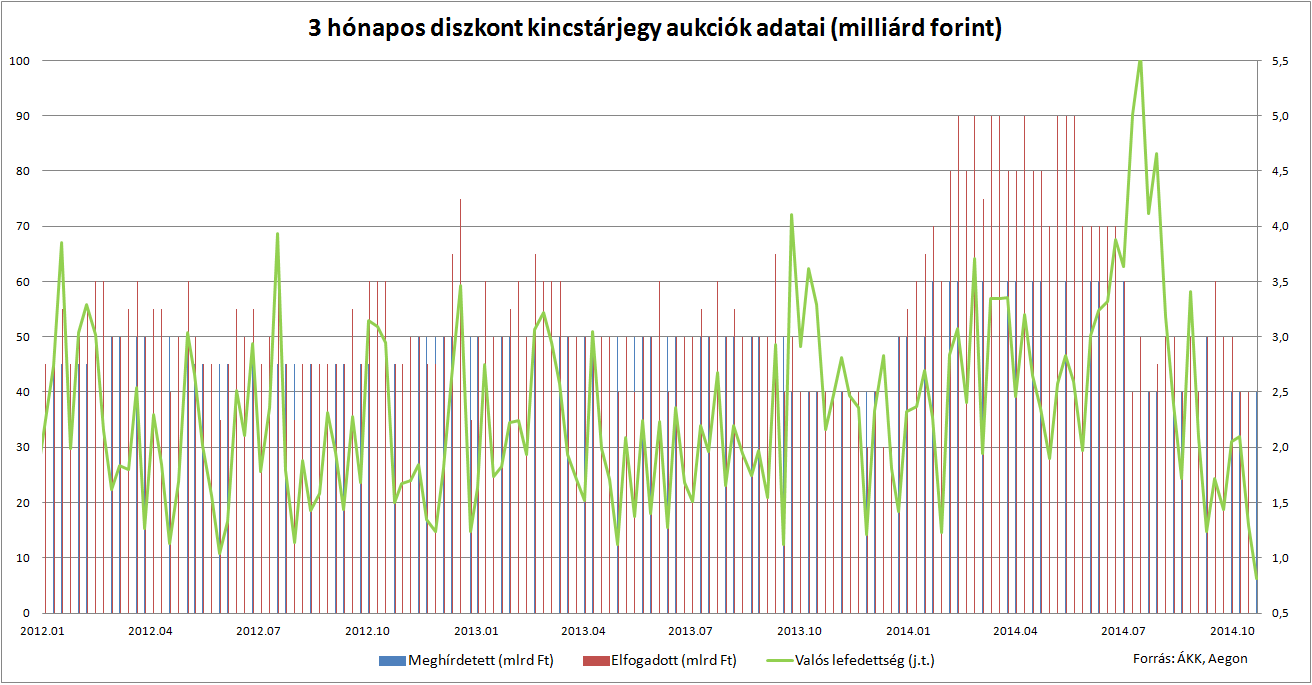

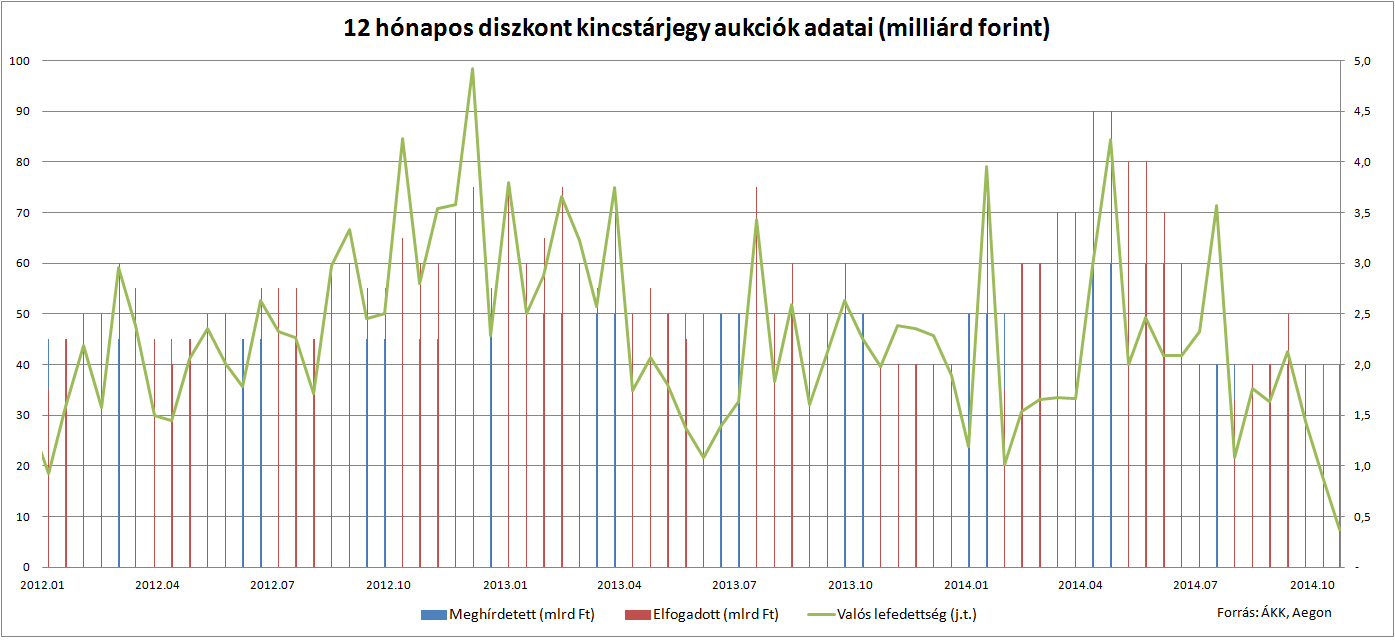

A diszkont kincstárjegyek piacán a nyáron komoly zavart okozott, hogy az – esetenként kényszerből – fokozódó kereslet csökkenő kínálattal párosult, ez pedig extrém hozamcsökkenést eredményezett. Az eltelt hónapok során azonban elkezdtek alkalmazkodni a piaci szereplők, várhatóan előrehozták kényszerű vásárlásaikat, emellett pedig új helyet kerestek a pénzpiaci befektetéseknek, amelyek egy jelentős része valószínűleg betétekben kötött ki (de több intézményi szereplő is bocsátott ki pár hónapos lejáratú kötvényeket, amivel olcsón tudott forráshoz jutni, ugyanakkor a keresleti oldal is kapott a lehetőségen). Fokozatosan elkezdett lecsengeni a kereslet a rövid állampapírok iránt, amit a lenti ábrák látványosan szemléltetnek.

Érdemes megjegyezni, hogy az ÁKK a lefedettségi mutatója során a végül elfogadott mennyiséghez viszonyítja a benyújtott ajánlatokat, ez azonban csalóka. Véleményünk szerint sokkal jobban szemlélteti a keresleti/kínálati viszonyok változását, ha az eredetileg meghirdetett mennyiséghez viszonyítjuk az összes beérkezett vételi szándékot (zöld vonal). Ez alapján jól kivehető, hogy július óta fokozatosan csökkent a kereslet, mely végül évek óta nem tapasztalható aluljegyzés és sikertelen aukciók formájában öltött testet.

Mi játszott ebben közre? Piaci konszenzussá vált, hogy az extrém hozamesést az MNB kéthetes betétéből való kiszorulás, a csökkenő kibocsátás és a kényszervásárlások okozták. Vélhető volt, hogy az ÁKK az év végi adósság/GDP adat kozmetikázása érdekében nagyon alacsony szintre fogja lecsökkenteni a kormányzati likvid pénzállományt. Ez azonban egyben azt is jelenti, hogy a megcsappant tartalékokat januárban hirtelen fel kell tölteni, vagyis nagyon megugrik a kibocsátás a rövid papírokból, ami meg valamekkora hozamemelkedést fog kiváltani. Ehhez jött hozzá a devizahiteleket érintő változások miatt hoszabb távon várható rövid forint likviditás csökkenése és az MNB új eszköztára által támogatott implikált kamatok erősödése is. Ha viszont januárban emelkedni kezdenek a hozamok, akkor miért vegyünk évest papírt? – hát nem is vett senki sem. Viszont ha januárban már magasabban lesznek a rövid hozamok, akkor a mostani három hónapos DKJ hozamába (január végi lejárat) már egy hónapnyi magasabb határidős hozamot kell beleszámolni, tehát az elfogyó kereslet mellé hozamemelkedési várakozások társultak már ennél az instrumentumnál is – nagyjából ez a gondolatmenet.

Mit jelent mindez? Amennyiben nem lesz jelentős kényszervásárlás rövid papírokból az elkövetkező két hónapban (pl. EHO-s pénzpiaci, vagy rövid kötvény alapok, akiknek bármilyen áron legalább a portfóliójuk 80%-át forintos DKJ-ban és/vagy állampapírban kell tartania), akkor kijelenthetjük, hogy a hazai pénzpiaci hozamok esése nem csak hogy megállt, de akár komoly emelkedés elé is nézhetünk. Az, hogy lesz -e hozamemelkedés, illetve ha lesz, akkor milyen mértékű, az nagyban attól függ, hogy az év végéig lejáró mintegy 725 milliárd foritnyi rövid DKJ-ból felszabaduló pénz hol talál helyet magának. Ha ez jelentős részben DKJ-ban fog kikötni, akkor az fékezheti a folyamatot (pláne mivel a kibocsátás tovább esett), ha viszont már elegendő alternatíva áll rendelkezésre a piaci szereplők számára és senki nem fogja ezeket keresni, akkor viszont pattanni fognak a rövid hozamok. Ennek azonban messzebb menő következményei is lehetnek. Ugyanis, ha a jelenleg még két éves lejáratig az alapkamat alatt tanyázó hozamok markánsan felfelé menetelnek, akkor – lévén az alternatíva hozam emelkedik – az kihathat a hazai hozamgörbe hosszabb pontjaira is. Érdemes lesz odafigyelni!

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!