A részvénypiacok, különösen az amerikai nem olcsóak, sőt egyesek szerint nagyon drágák. Ezt támasztja alá az ún. Shiller P/E is, ami szerint igen extrám árazásról beszélünk. De vajon milyen indikációt ad nekünk ez a mutató hosszú távon?

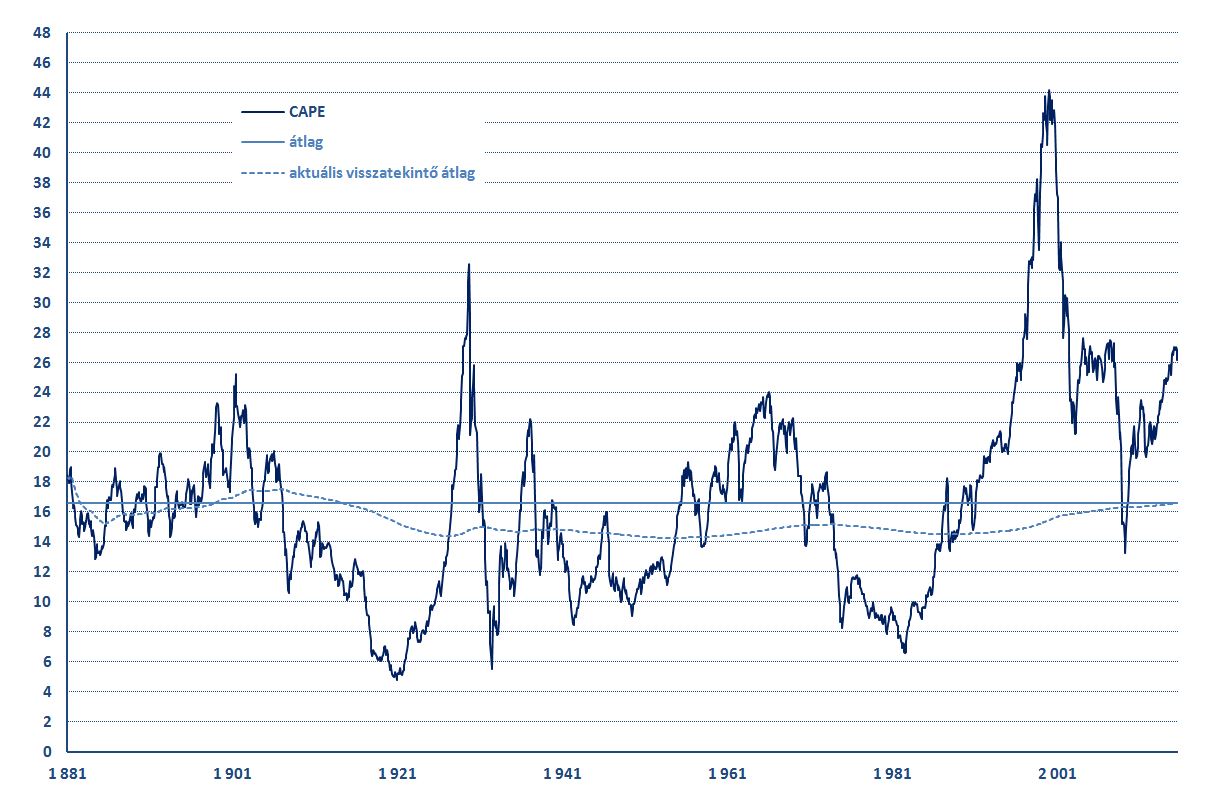

A Shiller P/E-ről mindenki hallott, alapja, hogy az átlagos részvényárat nem a pillanatnyi vissza- vagy előre tekintő nyereséghez méri, hanem az elmúlt 10 év átlagos nyereséghez (illetve annak reálértékéhez) abból a megfontolásból, hogy 10 év az időközi ciklusok hatását is kisimítja, így reálisabb képet ad a fenntartható, várható profitabilitásról. Az alábbi ábra mutatja a Shiller P/E (más néven CAPE: cyclically-adjusted PE) alakulását Shiller szerint. A vízszintes világoskék vonal az átlagos CAPE, a hullámos, szaggatott világoskék vonal pedig a visszatekintő átlag, az az átlag, amit az adott időszakban döntést hozó befektető mérhetett volna az addigi idősor alapján.

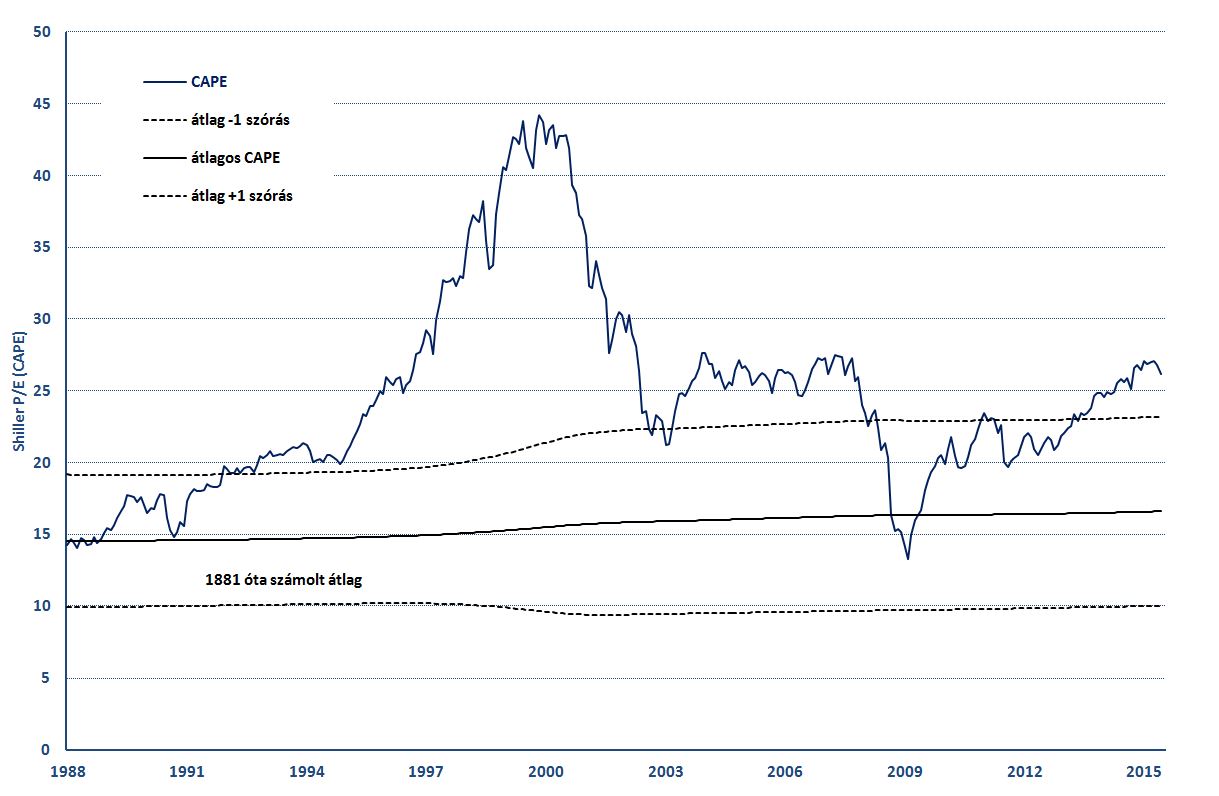

A probléma az, hogy a mutató már a nyolcvanas évek óta a drága tartományban van, mindössze pár hónapra esett be az átlaga alá a Lehman-csődöt követően. Most ismét az átlag felett, sőt, az átlag + 1 szórásnyi távolság felett van az mérték, tehát a piac extrémen drága.

Kérdés, hogy mit jelent ez a befektetések szempontjából. Érdemes volt eladni, esetleg beshortolni a piacot 1990 körül, mondván, a részvények egyre extrémebb árazással forognak? Végül is volt közben egy orosz válság, egy dotcom-zakó, egy Lehman…

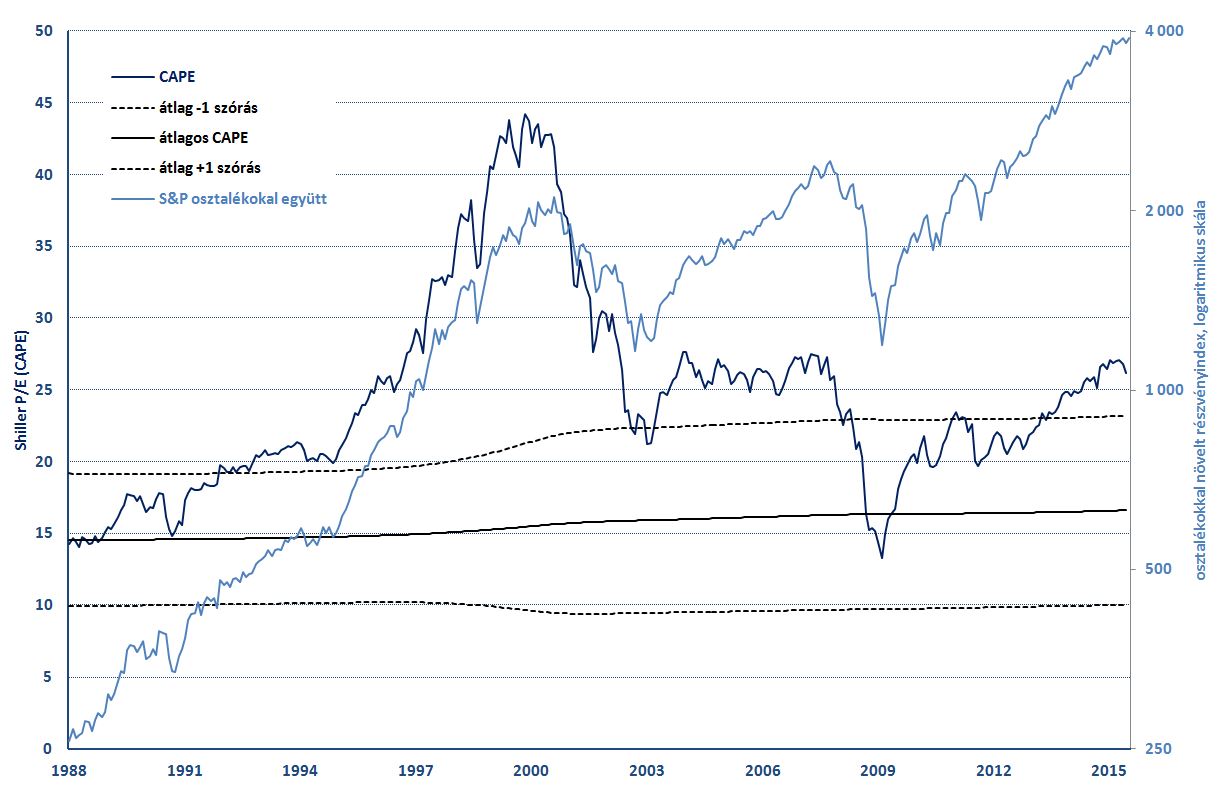

Erre ad választ a következő ábra, ami az előbbi grafikon kiegészítve azzal az indexszel, ami az S&P 500-ban szereplő cégek árfolyamváltozását mutatja figyelembe véve az időközben kifizetett, és újra befektetett osztalékok hatását is. A kicsit több mint negyed évszázad alatt a passzívan az S&P 500-as részvénycsomagban tartott befektetés értéke a 13,5-szeresére nőtt, ami évente 10,5 százalékos átlagos árfolyam-emelkedést jelentett, a fogyasztói árszínvonal időközben bekövetkezett növekedését is figyelembe véve pedig 7,5 százalékos éves reálhozamot.

A Shiller P/E és a részvénypiac 1988 óta

Aki tehát arra alapozta a befektetési stratégiáját, hogy Shiller-szerint a piac az áltagosnál drágább, sőt, jellemzően sokkal drágább, ezért nem szabad részvényeket venni, az nem hozott igazán jó döntést. Tulajdonképpen azt csinálhatta a CAPE-vel, mint a hajzselével: a hajára kenhette. Az persze kétségtelen, hogy aki a legextrémebb, 2000. eleji 40-es árazáson vett részvényt a dotcom kidurranása előtt közvetlenül, az csak 2 százalék körüli reálhozamot ért el. De aki 35-ös CAPE-mellett az orosz válság tetőpontján szállt be a piacba, az már 4,4 százalékos reálhozamnál jár.

Természetesen a befektetési döntéshozatal nem lehet ennyire egyszerű és automatikus, minden mutató csak egy input a sok közül. A CAPE-t is lehet más változókkal kombinálni, és azonos CAPE-érték mellett merőben eltérő következtetéseket vonhatunk le a piacról. Van olyan befektető például, aki a mostani majdnem 27-es CAPE-t kombinálja a befektetői hangulattal és a piac belső folyamataival, és ebből azt a következtetést vonja le, hogy nem elég, hogy a piac drága, de most esni is fog. Még akár így is lehet, meglátjuk.

Forrás: Shiller, Aegon