Nem gondolom, hogy Görögország kilép az Eurózónából, hacsak nem őrül meg teljesen Ciprasz, de mivel ezt nem lehet kizárni, azért eljátszottam a gondolattal, hogy vajon mi lenne az árfolyam, ha megint lenne drachma. A számítás természetesen teljesen önkényes, szigorúan tudománytalan, és semmit nem mond arról, hogy az első pár hónapban, esetleg évben, milyen mozgások lennének a régi-új keresztben. Figyelem, mindössze gondolatkísérlet!

A görög kilépés lehetőségét sokan úgy említik, mintha azt olyan könnyű lenne megcsinálni. De nem az, mivel nem egy fix árfolyamot kell elengedni, hanem létre kell hozni egy új fizetőeszközt, és az erre való jogi és informatikai felkészülést nem lehet úgy elintézni, mint amikor egy létező devizát árazunk át. Az euró bevezetése sem egy hétvége alatt történt, előtte hosszú ideig voltak rögzítve az árfolyamok, a belépést pedig mindenki a stabilitás zálogának tekintette, ezért viszonylag korlátozott spekuláció volt vele kapcsolatban. Néhány országnál volt mocorgás, hogy esetleg erősödni fog a belépés előtt az árfolyam (ez volt pl. Szlovákia esetében), de az ehhez kapcsolódó tőkeáramlás nem volt túlzó, és az erősödésnek könnyebb ellenállni, mint a leértékelődésnek.

Görögország esetében az exit együtt járna az új fizetőeszköz gyengülésével, és annak híre, hogy az ország otthagyja az Eurózónát, olyan tőkemenekítést okozna, mint a huzat, megfektetve a bankredszert és a teljes görög gazdaságot. Ezt megakadályozandó a bankrendszert de facto kulcsra kellene zárni, levágva azt a nemzetközi fizetési rendszerről, és gyakorlatilag lehetetlenné kellene tenni, hogy a betétesek kivegyék a pénzüket. A gazdaság pénzigénye kielégítetlen lenne, ezért a közműszolgáltatások minimális megtartása mellett bevezetnék az élelmiszerjegyeket, szükségállapotot kellene kihirdetni, és katonai hatalomátvétel-szerűen tartanának rendet az utcákon. A görög kormánynak „szerencsére” ebben segítségére lenne az, hogy a görög hadsereg nem kicsi, de mivel az új deviza infrastruktúrájának megteremtése nem két napba telne, forró lenne az az időszak, amit így kellene levezényelni. Ráadásul a gazdaság is leállna, ami tovább súlyosbítaná a társadalmi feszültségeket. Ezért azt gondolom, hogy az Unió nyugodtan izmozhat Cipraszékkal, azok nem szőnyegbombáztatnák le az országukat csak azért, hogy ne nyögjék az NDK-s kémiaprofesszor igáját.

DE: mi van, ha tévedek, és a Sziriza valójában nem politikai-gazdasági alternatíva, hanem ámokfutók gyülekezete, vagy valami még rosszabb, és tényleg olyan jön, amit el sem tudunk képzelni? Mit gondolhatunk akkor a drachmáról?

Egy deviza sorsát a gazdaság határozza meg, az pedig az azt működtető nemzet függvénye, a maga társadalmi értékeivel, szokásaival, intézményeivel. Ezzel nem minősíteni akarom a görögöket, vagy bárki mást, csak annyit mondok, hogy adminisztratív aktussal (pl. egy Eurózóna-belépéssel) nem változik meg egy csapásra sem a társadalom, sem a gazdaság, sem az intézményrendszer. Annak pedig tükre a saját devizája.

Tanulságos visszanézni, hogyan alakult a drachma és a német márka viszonya a csatlakozást megelőző negyven évben. Az adatok a Világbanktól vannak, és éves gyakoriságúak. Ilyen hosszú visszatekintéshez ez elég, főleg, ha nem akarunk ökonometriai modellt futtatni, csak látni szeretnénk, mi történt.

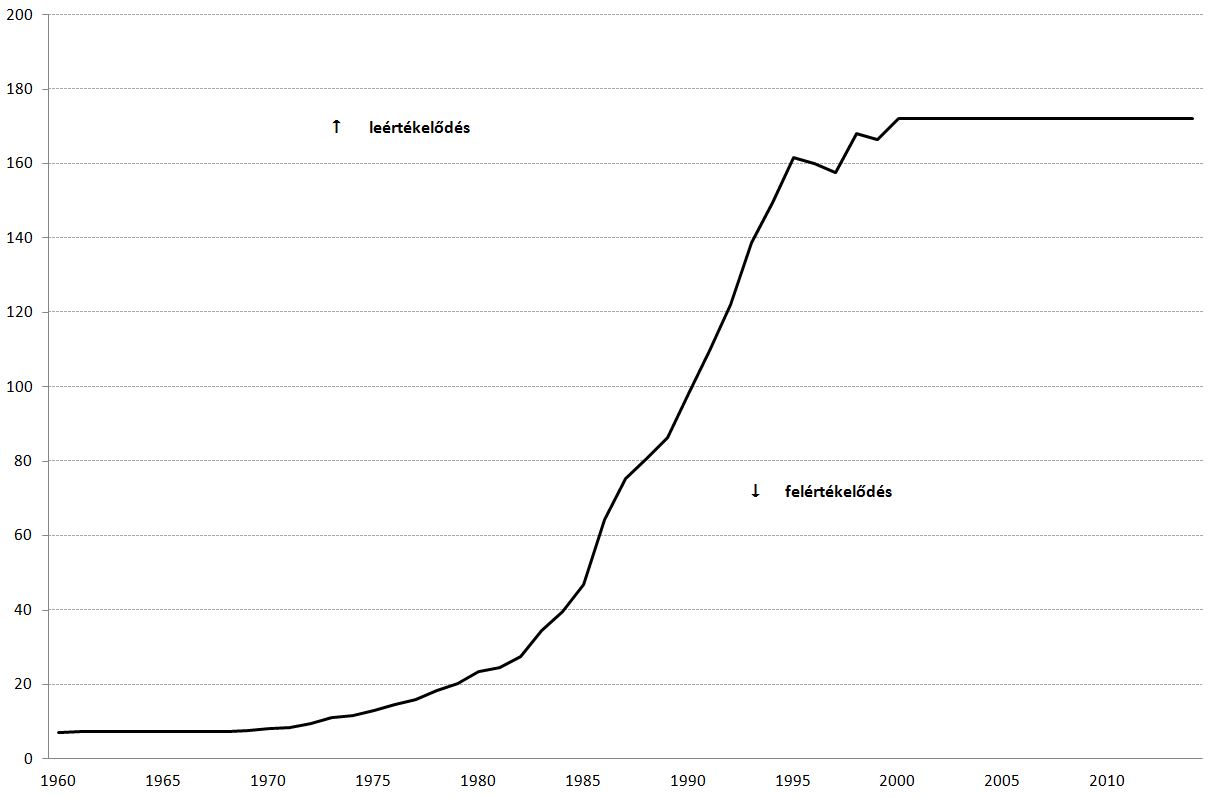

A drachma/márka (DEMGRD) árfolyam 1960-tól mostanáig

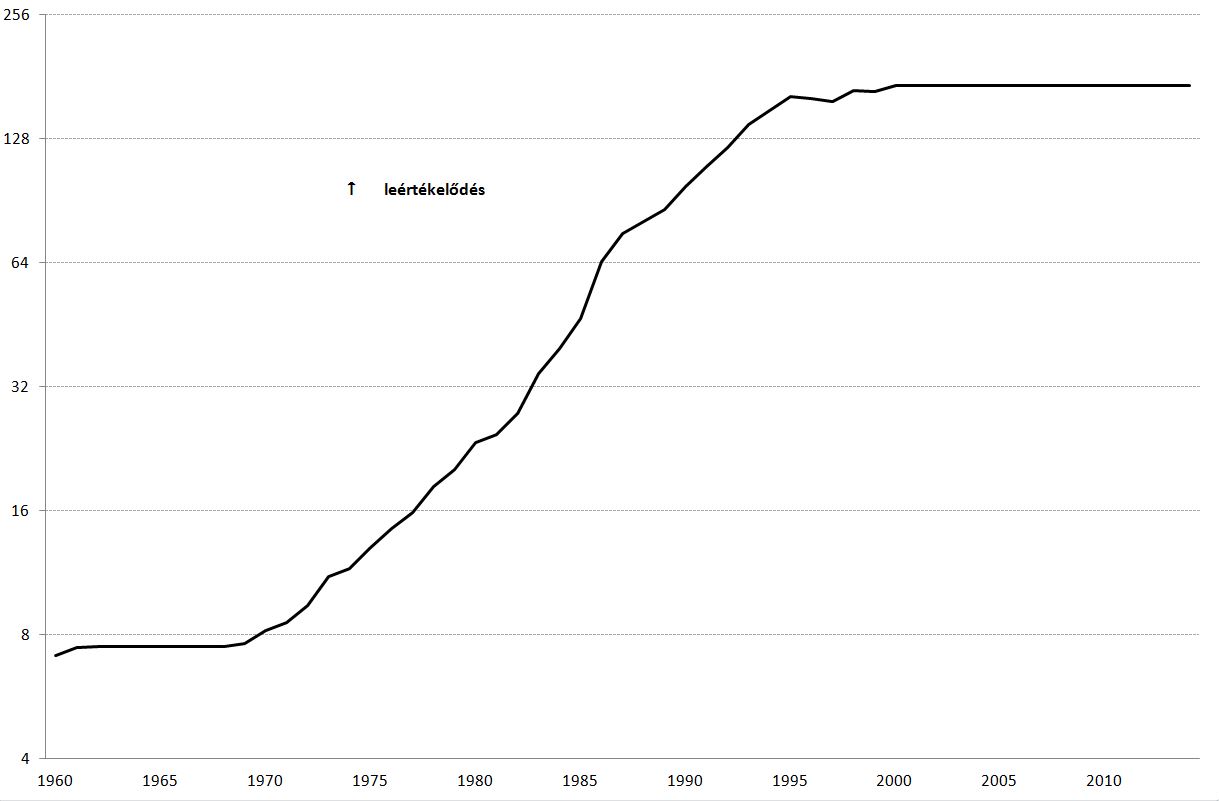

Első látásra hajmeresztő a grafikon, hiszen úgy tűnik, negyven éven keresztül exponenciálisan gyengült a drachma. Ez a valóságban nem így volt, csak a százalékos változások sora eltorzítja a függvényt, ezért érdemes logaritmikus skálára váltani. Az excelben sajnos nincs olyan pofás logchart mint a Bloombergben, úgyhogy most elégedjünk meg a 2-es alapú változattal. Látható a folyamatos leértékelődés, aminek 2000. után egy csapásra vége lett.

Első látásra hajmeresztő a grafikon, hiszen úgy tűnik, negyven éven keresztül exponenciálisan gyengült a drachma. Ez a valóságban nem így volt, csak a százalékos változások sora eltorzítja a függvényt, ezért érdemes logaritmikus skálára váltani. Az excelben sajnos nincs olyan pofás logchart mint a Bloombergben, úgyhogy most elégedjünk meg a 2-es alapú változattal. Látható a folyamatos leértékelődés, aminek 2000. után egy csapásra vége lett.

A drachma/márka-árfolyam logaritmkus ábrán

Az árfolyam az 1960-2000-es periódusban éves átlagban 6%-kal gyengült, ami a logaritmikus ábra szép egyenes vonalán is látszik. Az árfolyam gyengülése nem önmagáért való volt, részben, de csak részben, az inflációs különbségeket követte le, de ezen felül egy ideig reálértelemben is leértékelődött, kompenzálva a versenyképességbeli növekvő különbségekért.

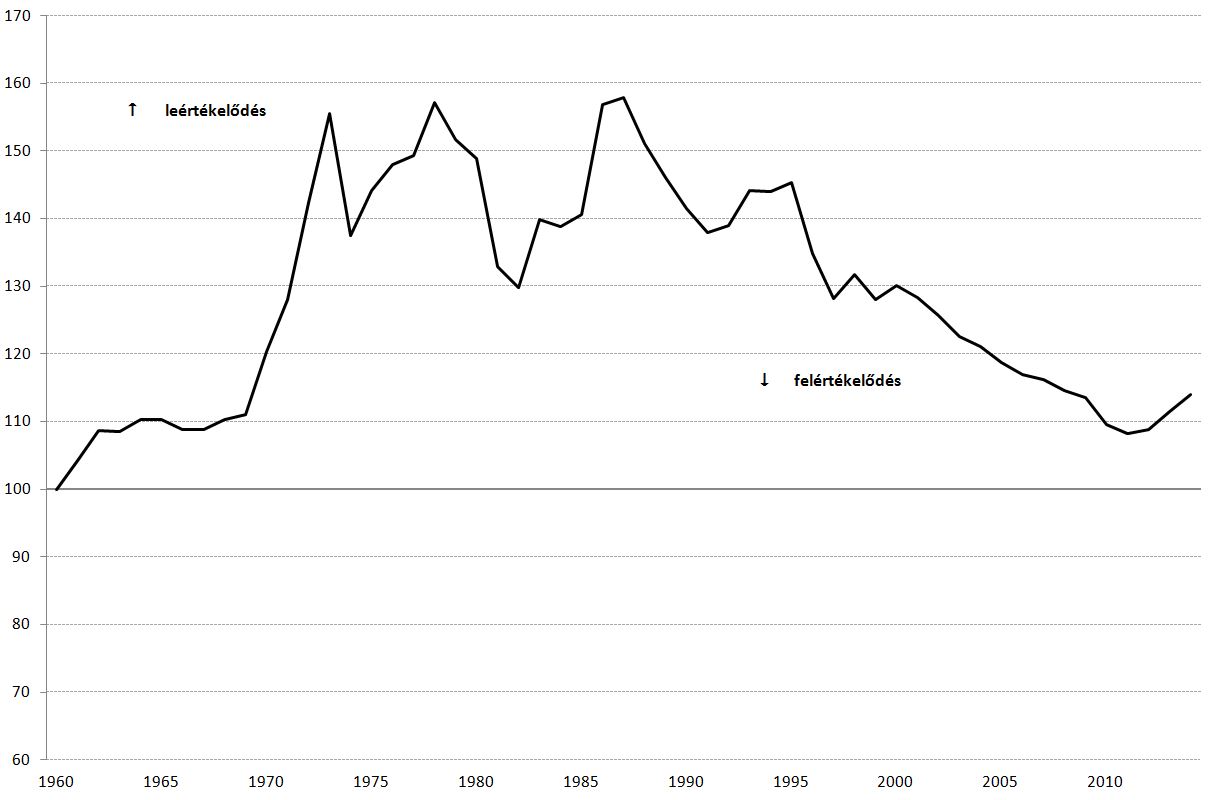

A drachma/márka az inflációs különbségekkel kiigazítva

Ez nem logaritmikus ábra, és a grafikon felfele mutat leértékelődést, jelezve, hogy több drachmát kell adni egy német márkáért.

A hetvenes évek közepéig a drachma reálértékben is veszített a márkához képest, aztán jött egy húszéves szakasz, amikor egy kb. 25%-os sávban ingadozott az árfolyam, időnként jelentős felértékelődéssel, majd azt követő korrekciókkal. Az eurózónás belépés után az inflációs különbségek nem tűntek el, ami (a csatlakozási árfolyammal befixált DEMGRD kereszt mellett) tíz év alatt mintegy 15%-kal értékelte fel a már csak a háttérben létező, de közgazdasági értelemben releváns görög árfolyamot Németországhoz képest.

Görögország problémája nem a túlértékelt árfolyam, hanem az elszaladó államadósság, a gazdaság minden szegmensét átszövő korrupció, és a rettenetes intézményrendszer, de az ilyen gazdaságok velejárója az, hogy az árfolyam egy ideig elszakad a fundamentumoktól, majd utána igyekszik korrigálódni. Ha nincs nominális árfolyam, akkor az árakon és a béreken keresztül, tehát egy túlértékelt árfolyam esetén a korrekciós időszakban alacsony az infláció, esetleg esnek is az árak, csökkennek a bérek, sőt, a bértömeg is, általában égbeszökő munkanélküliség mellett. Ez mindig így van, akkor is, ha nem a Reichstagból mondják tollba a költségvetés sarokszámait. A 2000-ben satuba fogott árfolyam kitör, bármit csinálunk.

És akkor a kérdés: hova szaladna el az EURGRD (drachma/euró) árfolyam, ha holnaptól varázsütésre megint lenne önálló görög valuta? Milyen árfolyamnál volt „rendben” Görögország? Emlékeztetőül: a drachmát 340,75-ös árfolyamon rögzítették az euróhoz majdnem 15 évvel ezelőtt. (A tényleges konverzió másfél évvel később történt meg.)

„Rendben” valószínűleg sohasem volt igazán, de viszonylag hosszú ideig lehetett tartani az ábrán 140-es körül mutatott reálárfolyamot a márkával szemben. Ez volt az a szint is, amikor a 80-as évek végén, a 90-es évek elején átmenetileg a mértékletes volt a folyó fizetési mérleg hiánya is, bár önmagában a folyó mérleg egyenlege nem minősíti az országokat minden fundamentális mutatójuknak megfelelően. Annyit azért el lehet mondani, hogy az nem árt, ha egy országot nem jellemez a túlfogyasztás és/vagy a túlfűtöttség, aminek sokszor jele a magas folyó fizetési mérleg-hiány.

A 140-es szint (ami önkényes szám, és onnan jön ki, hogy az 1960-os 7,15-ös DEMGRD-árfolyamot vettem 100-nak, és onnantól korrigáltam a leértékelődésekkel, valamint az inflációkkal), 23%-ra van a mostani reálárfolyamtól. A viszonyítási bázis viszont ebben a kalkulusban a márka, és nem az euró, pedig a címben a drachma/euró árfolyamra kérdeztem rá, arra, ami 2000-től 340-es szinten van rögzítve. Az általános vélemény az, hogy ha lenne külön márka és külön euró, akkor ez utóbbihoz képest relatíve kisebb lenne a drachma túlértékeltsége. Ezt támasztja alá, hogy a görög folyó fizetési mérleg már enyhe szuficitet mutat, tehát súlyos félreárazásról nem kell beszélnünk.

Ha tehát az a kérdés, hogy hol lenne helyén az új EURGRD-árfolyam, akkor sokkal kellene 340,75 felett legyen, valahol talán a 400-as szint környékén. De ez csak áltudományos okoskodás, az élet oda sodorná az árfolyamot, ahova akarná. Főleg, hogy egy ilyen esetben az árfolyamok túllendülése is bejátszik, nem csak a dornbuschi értelemben, hanem tőkepiaci sajátosságok miatt is. Ráadásul Görögországban durvul a helyzet.

Forrás: Világbank, Aegon

Megjegyzés: egyik bejegyzésünk sem előrejelzés, ez meg pláne nem az!