Nettó 266100 forint – ennyi volt 2020. áprilisában a hazai átlagkereset, a KSH június végi adatai szerint. Némi lefelé kerekítéssel és a piac íratlan, tízszázalékos szabályának figyelembe vételével mindez 25 ezer forint havi megtakarítást jelenthet egy munkavállalónak.

De vajon mire elég ez az összeg a gyakorlatban? Csak elcsépelt PR szöveg lenne a tízszázalékos ökölszabály, és önámítás a fenti bölcsesség, vagy tényleg óriási segítséget jelenthet havi 25 ezer forintot megtakarítani a fizetésből? Erre keressük a választ a mai cikkünkben!

Sok-e a 25000 forint?

Néhány tízezer forint napjainkban tényleg nem számít sok pénznek, ha vásárlás, pihenés, hobbi vagy szórakozás szempontjából közelítjük meg a kérdést. Ennyi pénzt könnyen kifizethetünk:

- egy két, vagy négyfős vacsoráért (igénytől és színvonaltól függően)

- hétvégi balatoni kiruccanásunkért (szállás nélkül)

- otthoni koktélparti-kellékekért

- 2-3 új játékért, a kedvenc konzolunkhoz

Optimistán úgy is gondolkodhat, hogy csupán a fentiek egyikéről kell lemondani ahhoz, hogy havonta 25000 forinttal gyarapodjon megtakarítási számlájának egyenlege. Ha ezen elgondolkodik, akkor máris elkezdett felelősségteljesen hozzáállni pénzügyeihez.

Ahol „életmentő” lehet havi 25000 forint

Néhány tízezer forint erejét leginkább akkor értheti meg, ha tollat ragad és elkezd számolni. Íme néhány elgondolkodtató példa:

- Párnacihában is milliókat jelent: 12 x 25000 forint, az évi 300000 forint megtakarítást jelent. Ez öt év alatt 1,5 millió forintra, tíz év alatt pedig hárommillió forintra növekedhet (kamatok nélkül).

- A létbiztonság megteremtése: Havi 25000 forint megtakarítás és a kamatos kamatozás hatása elég lehet arra, hogy körülbelül 40 hónap alatt a semmiből elérjük a létbiztonságot. Összespórolni 6 hónapnyi fizetést, ami betegség, munkanélküliség vagy egyéb nem várt negatív esemény idején kihúzhat bennünket a bajból.

- Jelentősen megemelheti a nyugdíjunk összegét: Amennyiben hajlandó évtizedekben gondolkodni és mindenkori fizetésének tíz százalékát megtakarítja, akkor hosszútávon akár meg is sokszorozhatja későbbi nyugdíját.

- Gyorsan befektetővé válhat: Havi 25000 forintot félrerakva még mérsékelt kockázat mellett is több millió forintnyi befektetést gyűjthet össze értékpapírban, akár néhány év alatt. Ez hosszútávon akár egy nagyobb családi vagyont is megalapozhat.

Hallgasson Albert Einsteinre!

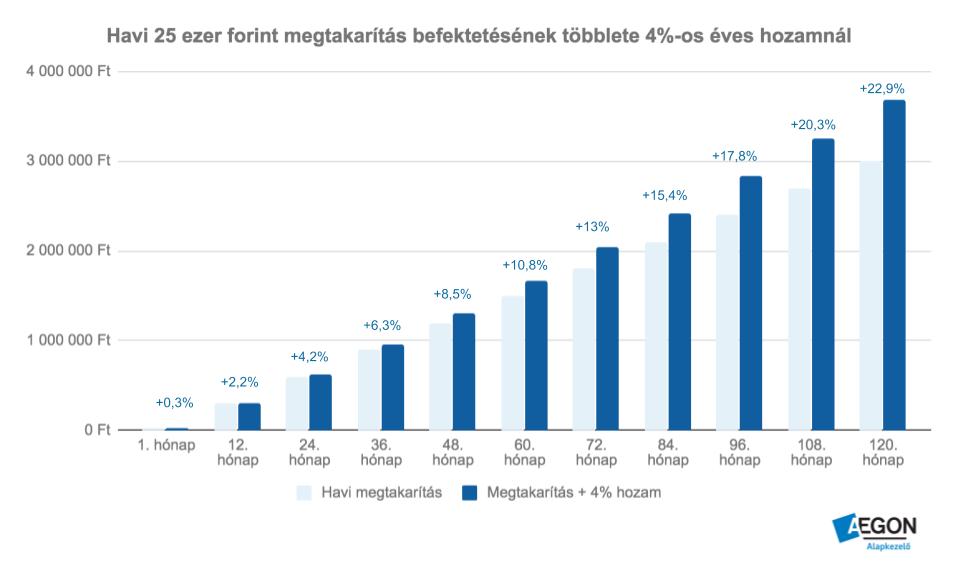

“A kamatos kamat a világ nyolcadik csodája. Az, aki megérti kapja, aki nem az megfizeti.” – vélte minden idők egyik legnagyobb zsenije Albert Einstein, akit senkinek sem kell bemutatni. Az alábbi táblázat kiválóan reprezentálja, miről beszélt a Nobel-díjas fizikus.

(A grafikon évi 4 százalékos kamattal számol, ami elmarad az elmúlt 100 év átlagos tőzsdei 8 %-os indexhozamától.)

A havi megtakarítások után kapott kamat ugyanis az idő előrehaladtával egyre nagyobb százalékban járul hozzá a vagyontömeg méretéhez (amíg a befizetett tőke lineárisan nő, addig az újrabefektetett kamat exponenciálisan).

Akinek sikerül megértenie a fenti összefüggést, az elméletileg már megtette a legfontosabb lépést jövőbeli vagyonának megteremtéséhez.

Mi szükséges még a sikerhez?

Ha a fenti szempontok meggyőzték és elköteleződött arra, hogy havi 25000 forintot (vagy mindenkori fizetésének tíz százalékát) megtakarítsa, akkor az nagyon dicséretes, viszont még csak félsiker.

A „miért” kérdés után ugyanis a „hogyan” is megválaszolásra vár, ami legalább akkora kihívást jelenthet a gyakorlatban. Íme 5 tényező, amire érdemes ügyelnie:

- Kerülje el a legnagyobb pénzügyi baklövéseket, ezeket már csokorba szedtük egy korábbi cikkünkben.

- Számoljon az inflációval! Gyakori hiba, hogy a megtakarítók nem reálértéken, hanem nominálértéken tartják számon a vagyonukat. Ha nem szeretné magát becsapni, számoljon az infláció hatásával is a tervezésnél. (Nominálérték – infláció = reálérték)

- Ellenőrizze a szolgáltatókat! Kizárólag olyan pénzügyi szolgáltatónál helyezze el a pénzét, amelyik rendelkezik a Pénzügyi Felügyelet (MNB) engedélyével.

- Ne legyen mohó! Ne a legmagasabb hozammal kecsegtető ajánlatot válassza, hanem a saját kockázat- és hozamszintjének leginkább megfelelő megtakarítási formát.

- Válasszon válságálló stratégiát, amelyből az eső árfolyamok idején is profitálhat. Passzív befektetőként a költségátlagolás elve, aktív befektetőként pedig az abszolút hozamú befektetési alapok lehetnek a nyerők.

+ 1 tipp: trendek helyett a piaci lehetőségeket kövesse

A havi megtakarításokat érintő döntések során soha ne a trendeket (a nyájat) kövesse, hanem az észszerűséget.

Jó példát jelent erre néhány feltörekvő európai ország állami garanciát nyújtó kötvénye, amelyeket egyes piaci szereplők még mindig méltánytalanul lenéznek, miközben a profi, szakmai befektetők évek óta rendkívül jó hozamokat érnek el rajtuk (kvázi csökkenő kockázat mellett).