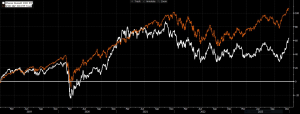

A 2023-as év egyik nagy tőzsdei sztorija volt, hogy a kétezer legkisebb kapitalizációjú amerikai tőzsdei részvény átlagos árfolyam változását mérő Russel 2000 index mennyivel teljesítette alul az ötszáz legnagyobbat követő S&P 500-at. Mivel mind a kettő fontos mutató, a befektetők értetlenül álltak a mintegy 10 százalékos különbség előtt – főleg, hogy az év elején még a Russel volt a jobb teljesítő. Márciusra azonban elfogyott az előny és utána már csak kullogott az S&P 500 után:

A kérdés az, hogy ez miért történt, az elmúlt években hogy alakult a két index egymáshoz viszonyított teljesítménye és tudunk-e ilyen mértékű diszparitás alapján pénzt keresni?

Az első kérdésre könnyű a válasz. Tavaly március körül robbant be a köztudatba a mesterséges intelligencia, és mivel annak nagyobb a súlya az S&P 500-on belül, így az MI-részvények szárnyalása nagyobb mértékben emelte ennek az indexnek az értékét. De az elmúlt 5 évet vizsgálva ettől függetlenül is ez az index teljesített jobban – mindössze egy rövid időszak volt kivétel. Ez az időszak volt a mozaikszavak aranykora: először jött a nagy tech cégeket tömörítő FAANG , majd az ezek közül az ezermilliárd dolláros tőzsdei értéket meghaladó MAGA (Microsoft, Amazon, Google, Apple), a FMAGA (amikor a Faceboook is csatlakozott), és legutoljára a MAG7 (a “Magnificent seven”, azaz a hét mesterlövész) épült be a köztudatba.

Ezek a rövidítések a technológiai részvényekre utaltak, amik messze felül teljesítették az indexeket. Mivel ezeknek a részvényeknek az árfolyam változásai jobban befolyásolták az SP 500-as indexet, ezért ebben az időszakban is felülteljesítő volt a Russel 2000-el szemben.

De ha egy több mint 20 évre visszatekintő ábrát nézünk, már egészen más kép rajzolódik ki. Ha valaki a 2000-es dotcom buborék tetején elhitte a hangzatos ígéreteket, és maga is elhitte, hogy az internet mindent meg fog változtatni (ami egyébként végül igaz is lett), akkor azt látja, hogy amíg az S&P 500-as összességében 430% hozamot produkált, addig a Russel 2000 ennél jobban, 500% felett teljesített:

Mi ebből a konklúzió? Nagyon fontos az időzítés, azaz hogy mikor vásároljuk melyik eszköz osztály részvényeit. Ha valaki akkor vesz hosszú távra technológiai részvényeket, amikor az indexek éppen új csúcson vannak, akkor nem jár vele a legjobban. Ha viszont egy recessziós időszakban teszi ezt, jelentős lehet az extra profit.

Az alábbi ábra az 1990-es recessziótól mutatja az SP 500-as és a Russel 2000-es teljesítményét:

Itt azt látjuk, hogy míg a Russel 2000-es index 17-szerezte a befektetett pénzt, addig az SP 500-as több mint 25-szörözte. Jól látszik, hogy igaz a tőzsdei bölcselet, miszerint akkor kell befektetni, amikor “vér folyik az utcákon”, azaz senki sem akar. Az iraki háború kitörése után mindenki menekült a részvényektől, főleg a technológia részvényektől. Pedig ekkor pont vásárolni kellett volna. 2000-ben pedig a befektetők csak a technológia részvényeket akarták venni, pedig pont akkor kellett volna eladni őket.

„A blog írásában közreműködő szerzők semmiféle felelősséget nem vállalnak a blogon megjelent írásaik alapján hozott befektetési döntésekért és azok következményeiért, illetve a weboldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért. A jelen blogon megjelenő írások magánszemélyek szubjektív véleményét tükrözik, nem minősülnek befektetési elemzésnek vagy ajánlásnak.”