A részvénypiacok, ingatlanok, és egyéb hozamtermelő befektetési lehetőségek értékelésének egyik alapja az, hogy az eszköz valamiképpen definiált hozamához képest hányszoros árat kell fizetni az eszközért. A részvények esetében ilyen mérték az árfolyam/nyereség hányados (azaz a P/E, price-to-earnings ratio), ami azt mutatja meg, hogy a jelenlegi nyereségszint alapul véve hány év alatt termeli ki a vállalat az aktuális piaci áron a belé fektetett tőkét. A Nobel-emlékdíjas Robert Shiller az árazási modellek ezen válfaján belül kidolgozott egy képletet, ami az egyszerű P/E mutató azon hiányosságát igyekszik korrigálni, hogy az csak egy pillanatfelvételt vesz a piacról, és nem helyezi a nyereséget történelmi kontextusba. Ha ugyanis a pillanatnyi profitokra koncentrálunk, akkor konjunktúra esetén, a nyereségszint, azaz a nevező nem fenntarthatóan magas, a P/E így túl olcsónak mutatja a piacot, átmeneti profitesést hozó recesszióban pedig túl drágának.

Shiller ezért a piaci árszintet a konjunktúraciklust jobban kisimító 10 éves visszatekintő átlagos nyereséghez hasonlítja, és hogy az infláció hatását is korrigálja, mind a nyereségtömeget, mind a részvényárfolyamokat az inflációs hatásokkal korrigálva reálértékre számolja át. Így jön ki az ún. ciklikusan igazított árfolyam / nyerség hányados, azaz a CAPE vagy Shiller P/E. A CAPE-t jellemzően nem egy részvényre vagy egy ingatlanra, hanem a piac egészére értelmezzük, és az S&P 500 index esetében, amire Shiller szorgosan ki is számolja az éppen aktuális értéket, most így néz ki az ábra.

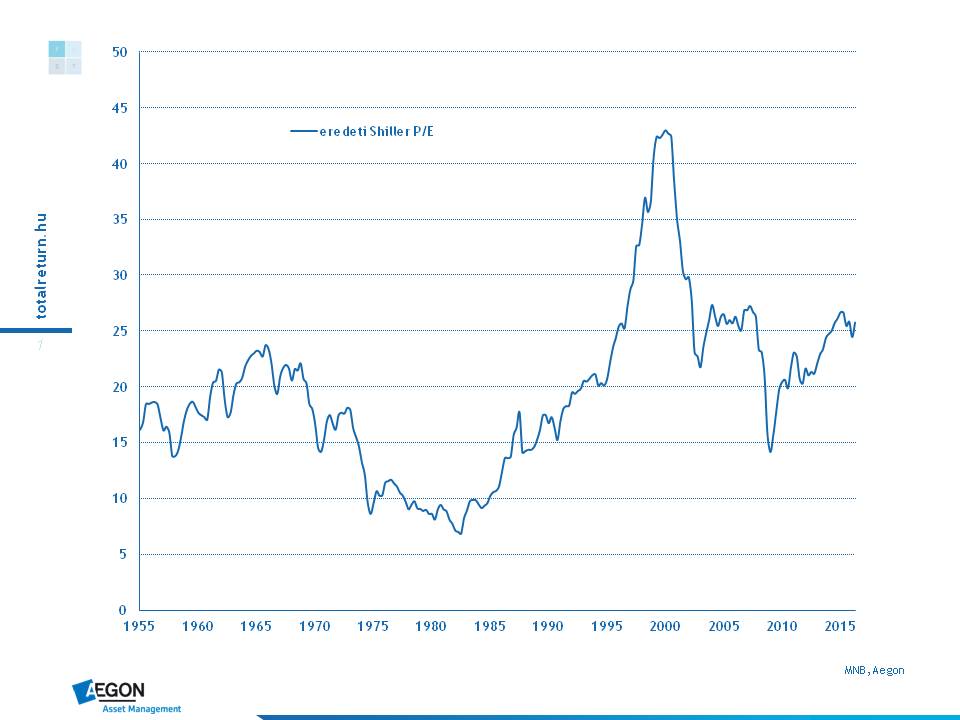

Az S&P 500 részvényindex Shiller P/E rátája

Ha így nézzük, a nyereséghez viszonyított ár igen magas, a piac bazidrága. Ez önmagában persze nem jelent semmit, mert lehet innen még drágább is, de azért kényelmetlen dolog olyan piacban ülni, ami visszatekintésben ilyen húzósan van árazva.

A Shiller P/E-vel viszont van egy pár baj. Az egyik az, hogy kizárólag az nagy tőkeértékű vállalatokat magában foglaló S&P 500-ra vonatozik, pedig az amerikai részvénypiacon még legalább 5 ezer ilyen-olyan részvény van. A másik az, hogy Shiller nem korrigál a számviteli változások két hatásával. Az egyik az ún. goodwill leírás kérdése, az, hogyan lehet egy legtöbbször vállalatfelvásárlás során könyv szerinti érték felett vett eszközért, leányvállalatért kifizetett többletértéket számvitelileg kezelni. Ha A vállalat megveszi B vállalatot, ami a számviteli kimutatások szerint csak 100 milliót ér, de termékei, technológiája, piaci pozíciója miatt A-nak 200 milliót is megér, akkor a vásárlás után a 100 milliós extra kiadást, más néven goodwillt pár év alatt le kell amortizálni, mint ahogy egy sima beruházás után is évente értékcsökkenést kell az eredményben elszámolni. Ugyanakkor számos olyan eset van, hogy a megvásárolt B vállalat végül olyan sokat jelent A-nak, hogy a 200 milliós vételár nudlinak bizonyul, és igazából a goodwillt nem is leírni, hanem „felírni kellene”. A Facebook számára ilyen volt pl. az Instagram, amit elképesztőnek tartott egymilliárd dollárért vett meg Zuckerberg, de hamar kiderült, hogy a fényképmegosztó alkalmazás a Facebook univerzumon belül ennek többszörösét is megéri. A Facebooknak ettől függetlenül a könyv szerinti érték feletti vételár-részre évekig értékcsökkenést kell elszámolnia. A goodwill aszimmetrikus kezelése tehát a piac esetében csökkenti a nyereséget, mert azt tételezi fel, hogy egy akvizíció sem éri meg, ha számviteli könyv szerinti érték felett veszik. Ez így biztos, hogy nem igaz.

A másik ilyen torzítás a válság után érti a piacot, amikor bankok és egyéb cégek korábbi tevékenységeik után egyszeri veszteségeket kellett leírjanak, lefelé nyomva a Shiller-féle képletben a 10 éves nyereségátlagot.

Ha a Shiller-féle mutatót más adatokra számítjuk, akkor némileg árnyaltabb képet kapunk. A következő adatsor a Fed pénzügyi kimutatásai (flow of funds) alapján készül, és nem csak az S&P 500 indexre, hanem a teljes amerikai vállalati szektorra mutatja a cégek piaci ára és nyeresége közti hányadost, természetesen 10 éves átlagban, inflációval korrigálva. A vállalati nyereségeket tekintve a Fed az egyszeri leírásokat nem a nyereségsoron, hanem tőkesoron számolja el, tehát nem a folyó profitból vonja le, mint az adózási szempontból releváns számviteli szabályok teszik, hanem direktben a vállalatok tőkéjét, azaz piaci értékét csökkenti vele. A vállalatok piaci értékében pedig minden egyes, nyilvános piacon kereskedett vállalat benne van, sőt, a sarki fűszeres is, bár ez utóbbinál a piaci értéket valószínűleg a számviteli kimutatás határozza meg.

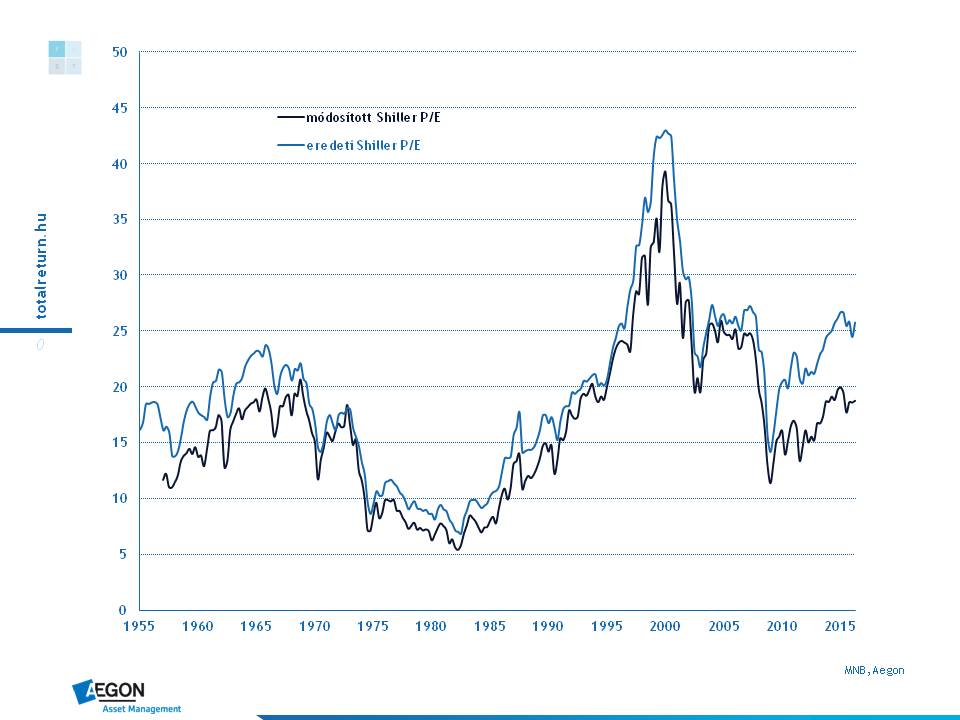

Az S&P 500 indexre vonatkozó Shiller P/E, és a Federal Reserve által közölt, a teljes amerikai vállalati szektorra számolt módosított Shiller P/E alakulása

Mint látható, a két mutató a válság után elválik egymástól, és a konzisztensebb, módosított adatsor szerint nem annyira horrorisztikus az árazás: 25,8 helyett júniusban (amikorra az utolsó Fed-adat rendelkezésre áll) csak 18,8 volt a hányados.

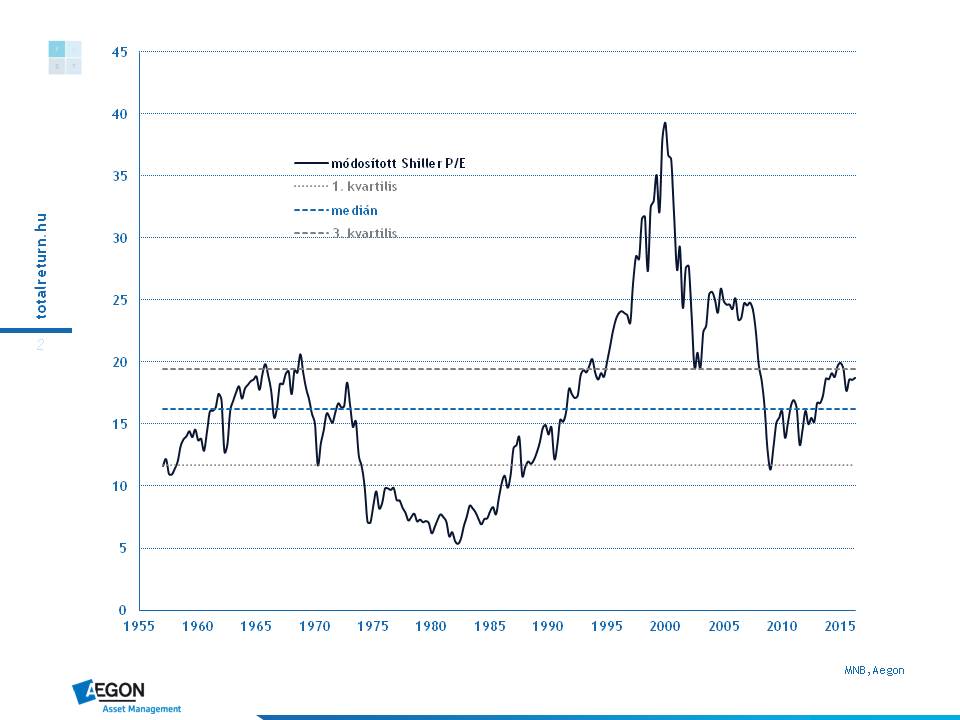

A módszertani korrekció viszont csak mérsékli a drágaságot, a piac ár így is jóval átlaga felett van. A 18,8 ugyanis az elmúlt majdnem 60 év harmadik kvartilise, ami annyit jelent, hogy az időszak háromnegyedében ennél alacsonyabb árakon forgott a piac, és igazából csak az 1995-ben kezdődő buborékos periódusban voltak magasabbak a részvényárak, mint most.

A korrigált Shiller P/E alakulása 1957 óta

A magas árakat persze magyarázhatja az alacsony infláció és az alacsony kamatok. Hogy ebből mi állja meg a helyét, és mi nem, arról szól majd a következő bejegyzés.

Forrás: FRED, Bloomberg, Robert Shiller, Aegon