A kötvények minden kétséget kizáróan a hazai befektetők egyik kedvencei közé tartoznak. A kötvénybefektetések nyilvánvaló előnyeit figyelembe véve pedig az okok egyértelműek.

Ehhez képest meglepő, hogy a magánbefektetők döntő többsége még a kötvénybefektetések alapvető kérdéseivel sincs tisztában. Ez pedig elengedhetetlen feltétele lenne a megtakarítási-, és befektetési tervek sikeres abszolválásának.

10 perc a sikeres kötvénybefektetésért

Az Aegon Alapkezelő hivatalos szakmai blogjaként most kétrészes cikksorozatban szeretnénk bemutatni az állampapírokat és vállalati kötvénybefektetéseket érintő legfontosabb kérdéseket. Olyan szakmai összefüggésekre hívjuk fel a figyelmet, amelyek segítségével a befektetők pontosan megérthetik, mi történik a pénzükkel, ha a kötvénypiacon fektetnek be.

- A kötvénypiac működésének megértése: Az első 5 perc alatt elolvasható részben a kötvényeket érintő alapvető szakmai összefüggéseket tisztázzuk – egyszerűen, közérthető nyelven, kerülve a száraz és tankönyvszagú megfogalmazást.

- A leggyakrabban felmerülő kérdések (FAQ): A második 5 perces részben az ügyfeleinkben felmerülő legfontosabb kérdéseket mutatjuk be, amire nyilvánosan válaszolunk is.

Mi a kötvény?

„Hitelviszonyt megtestesítő értékpapír” – hangzik a kötvény hivatalos definíciója. Gyakorlatilag egy hitelmegállapodás, ahol a befektető (mint hitelező) kölcsönadja a tőkéjét a kötvény kibocsátójának (adós).

A felek előre megállapodnak a pontos feltételekben is:

- a befektetés (hitelezés) pontos összegében,

- a kamatfizetés gyakoriságában (évente, fél évente),

- a kamatozás típusában (fix, változó vagy zéro-kupon),

- lejárati időben, amikor az adós visszafizeti a hitelezett összeget a befektetőnek,

- a kötvény devizanemében, ami nem kötelezően a kibocsátó hivatalos fizetőeszköze. (A Magyar Állam is kibocsáthat euró vagy dollár alapú kötvényeket)

Kötvénykibocsátó, mint adós

Ahhoz, hogy egy gazdálkodó szervezet kötvényt bocsáthasson ki, nagyon szigorú feltételeknek kell megfelelnie. A befektetők védelmében nem finanszírozhatja bármely gazdálkodó szervezet magát kötvénykibocsátáson keresztül.

Kötvénybefektetőként leginkább az alábbi három kötvénykibocsátó ajánlataival találkozhat:

- Nemzetállamok: A befektetők egyik kedvenc adóstípusa, ami állami garanciát is vállal a befektetett tőke és a kamatok visszafizetésére. Ebbe a körbe tartozik a Magyar Állam is.

- Vállalatok: Cégek, cégcsoportok vagy holdingvállalatok, melyek a banki hitelezés mellett, vagy helyett közvetlenül a pénz- és tőkepiacról szeretnék megoldani a vállalati finanszírozást. Ez a forma hazánkban még gyerekcipőben jár, de a tengerentúlon évszázados múltja van a vállalati kötvénykibocsátásoknak. A kereskedelmi bankok által kibocsátott jelzálogkötvények is ennek speciális formái.)

- Állami vállalatok: A fenti két eset kombinációja, amikor a befektető egy olyan vállalatnak hitelez, aminek egy nemzetállam is tulajdonosa. A befektető szempontjából ez azért előnyös, mert ilyen esetben szintén gyakori az állami garanciavállalás a tőke visszafizetésére és a kamat megfizetésére.

2010-ig a hazai önkormányzatok is bocsáthattak ki kötvényeket, ám ezek az akkori kormány egyik intézkedési csomagja miatt átcsoportosításra kerültek és ezután megszűnt a kötvénykibocsátás.

A kötvénybefektetések kockázata

A befektetők többsége szinte kockázatmentes befektetésként tekint a kötvényekre, ami csak bizonyos feltételek mellett helytálló. Mielőtt egy kötvénykibocsátó szervezet tevékenységét elkezdi kötvénybefektetőként (hitelezőként) finanszírozni, érdemes az alábbi kockázatokat alaposan mérlegelni:

- Bonitáskockázat: A kötvényt kibocsátó gazdálkodó szervezet nem fizetésének kockázata, ami rendkívül széles skálán mozoghat. Vállalatok esetében akár spekulatív mértékű is lehet, míg egy gazdaságilag stabil nemzetállam esetében – mint Magyarország – csupán elméleti a csődkockázat. Ezért tekintik sokan a hazai állampapírokat is „kockázatmentesnek”.

- Devizakockázat: Állami és vállalati kötvények esetében is fennállhat, ha a befektetett tőke és a kibocsátott kötvény devizaneme eltér. Különlegessége, hogy a kockázat mellett lehetőséget is rejt magában: aki forintszámláról fektet be annak egy dollárban denominált kötvény a forint erősödése esetén veszteséget, míg a dollár felértékelődése esetén extra profitot jelent.

- Árfolyamkockázat: A kötvényeket előre meghatározott névértéken bocsátják ki. Ezt az árat fizetik ki a befektetők a jegyzéskor egységnyi kötvényért, ez a finanszírozás hivatalos összege, valamint az adósnak ezt kell visszafizetni a futamidő lejárata után. A két időpont között azonban a kötvények valós értéke nem rögzített – a piaci kereslet és kínálat függvényében változik. A 100 százalékos névértéken vásárolt kötvény a másodpiacon foroghat 98,5 százalékos vagy 101,5 százalékosos értéken is. Magyarország stabil működése miatt ez az árfolyamfolyosó a gyakorlatban elenyésző, és ha a futamidő végéig tartja a befektető a kötvényt, akkor gyakorlatilag semmit sem érez belőle.

A többi értékpapírhoz hasonlóan a kötvényekre is igaz, hogy érdemes jól diverzifikált portfólióban gondolkodni a befektetőknek. (Ha úgy tetszik, több kibocsátó tevékenységét finanszírozni, hitelezni).

Erre kiváló lehetőséget kínálnak a különböző kötvényalapok, amelyekkel a befektetők számára könnyűszerrel elérhetőek akár a nemzetközi kötvénypiacok kínálta lehetőségek is.

Kötvénybefektetések minősítése

Magánbefektetőként két minősítői megközelítésre érdemes fókuszálni:

1., Hitelminősítő intézetek munkája

Az egyedi értékpapírok minősítését végzik, tehát gyakorlatilag nem magát a kötvényt, hanem sokkal inkább a kibocsátó cég működését, finanszírozási struktúráját és likviditását elemzik. Ez alapján „befektetésre ajánlott” vagy „befektetésre nem ajánlott” státuszba sorolják a kötvényeket, mintegy 20 különböző kategóriában.

- Befektetésre ajánlott kategóriák (a legjobbtól kezdve): AAA, AA+, AA, AA-, A+, A, A-, BBB+, BBB, BBB-

- Befektetésre nem ajánlott kategória: (minőségi sorrendben): BB+, BB, BB-, B+, B, B-, CCC+, CCC, CCC-, D

A fenti felsorolás a Standard & Poor hitelminősítő ajánlásait mutatja be, de a Moody’s és Fitch értékelési rendszere is nagyon hasonló.

2., Befektetési alapok kockázatának elemzése

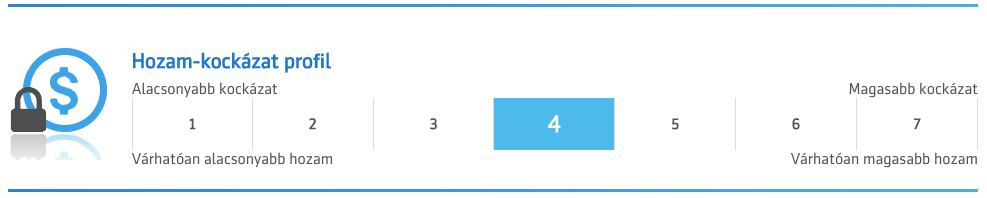

Kollektív befektetés vásárlása esetén háttérbe szorulnak az alapok vagyonát tartalmazó kötvények egyedi kockázatai. A befektetőknek ilyenkor praktikusan a portfólió összességének kockázatát kell mérlegelniük. Ezt a gyakorlatban egy többfokozatú skálán mutatják be az alapkezelők és a kibocsátási tájékoztatónak is kötelező eleme.

Az Aegon Nemzetközi Kötvény Befektetési Alap kockázata

A kötvényvásárlás pontos feltételein, a kibocsátók típusain, a legfontosabb kockázatok mérlegelésén és a minősítési rendszereken túl még számos tényezőt kell mérlegelni végleges döntés előtt, ami e bejegyzés kereteit bőven meghaladja.

Amennyiben felkeltettük az érdeklődését a kötvénybefektetések iránt, vagy konkrét kérdése lenne, akkor forduljon az Aegon Alapkezelő ügyfélszolgálatához, ahol kollégáink örömmel segítségére lesznek.

Cikksorozatunk második részében ügyfeleink legfontosabb kérdéseit válaszoljuk meg a kötvények kapcsán és bemutatunk néhány nyomós érvet is a kötvényalapok vásárlása mellett.