A befektetők régóta komoly bizonytalansággal figyelik a feltörekvő piacokat. Gyakorlatilag Bernanke 2013. májusi beszéde óta arról megy az értekezés, hogy a lassan normalizálódó amerikai kamatok hatására melyik feltörekvő országnak hogyan drágulhat meg a finanszírozása és ez milyen mértékben befolyásolja az adósságpályáját. Kiemelt figyelem övezi azon országokat, amelyek nem léptek a strukturális reformok útjára és továbbra is nagy mértékben támaszkodnak külföldi finanszírozásra (pl. Törökország, Dél-afrikai Köztársaság). Általánosságban el lehet mondani, hogy alapvetően a befektetők nem konstruktívak a feltörekvő piaci kötvény befektetések iránt.

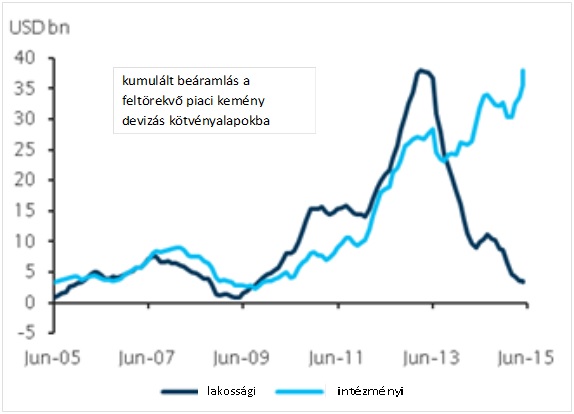

A kép azonban nem annyira egyértelmű, mint amennyire első olvasatra tűnhet. A múlt héten jelent meg a Barclays publikációja arról, hogy a feltörekvő piaci kemény devizás kötvényalapokban mennyi pénz áramlott és ez hogyan oszlott meg a különböző befektetői típusok között.

Forrás: Barclays

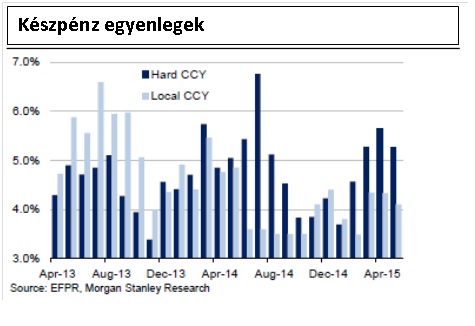

Az ábra remekül mutatja, hogy 2013 májusáig özönlött a pénz az említett kötvényalapokba mind az intézményi, mind a lakossági befektetők oldaláról. A tapering bejelentése tartósan csak a lakossági befektetőket tudta elriasztani, akik gyakorlatilag a 2005 júniusa óta az alapokba fektetett pénzüket teljesen kivonták 2 év leforgása alatt. Eközben azonban a professzionális befektetők soha ennyi pénzt nem tartottak feltörekvő piaci kemény devizás kötvényalapokban a vizsgált időszak alatt. Az ábrán az is látszik, hogy az intézményi befektetők nem tudták teljes mértékben felszívni a lakossági befektetők által eladott mennyiséget, az alapokban a nettó kiáramlás 10-13 miilliárd dollárra rúghatott összesen 2013 májusa óta. Azonban ennek komoly jele nem látszódott a másodpiacokon, nem jelentkezett nagy eladói hullám a kiáramlásokkal párhuzamosan. Ez nagy részben annak is köszönhető, hogy az alapokban átlagosan viszonylag magas készpénzállományt tartottak (és tartanak) a portfoliók kezelői, így bőven volt likviditás a visszaváltásokra. Továbbá, az előttünk álló időszakban nagyobb kötvénylejáratok is várhatóak, amelyek további puffert képezhetnek a kiáramlások esetére.

Miután az intézményi befektetők jellemzően hosszú távon fektetnek be, a magas intézményi befektetői arány azt jelentheti a jövőre nézve, hogy jóval kisebb volatilitást láthatunk majd a feltörekvő országok kemény devizás kötvényeinek másodpiacán. Ez pedig akár plusz érv is lehet, hogy miért fektessünk be ezen eszközosztály piacán.