Gyakorlatilag semennyire.

A részvénypiaci árazás egyik inputja a kamat, ugyanis a részvényből származó pénzáramokat (azaz az osztalékokat), illetve a részvény tulajdonosaként minket megillető éves számviteli jövedelmet (azaz a nyereségek sorát) ezzel a kamattal, illetve ezen felül némi prémiummal kell diszkontálni ahhoz, hogy megállapítjuk egy részvény vagy egy teljes részvénypiac értékét. Elméletben, persze. A részvényárazás ugyanis nem ilyen egyszerű dolog, de bármilyen tudományos módszert vagy szimpla sarlatánságot alkalmaz valaki, nem mehet el amellett, hogy legalább a közeljövőben várható eredményhez képest mennyi a részvény ára.

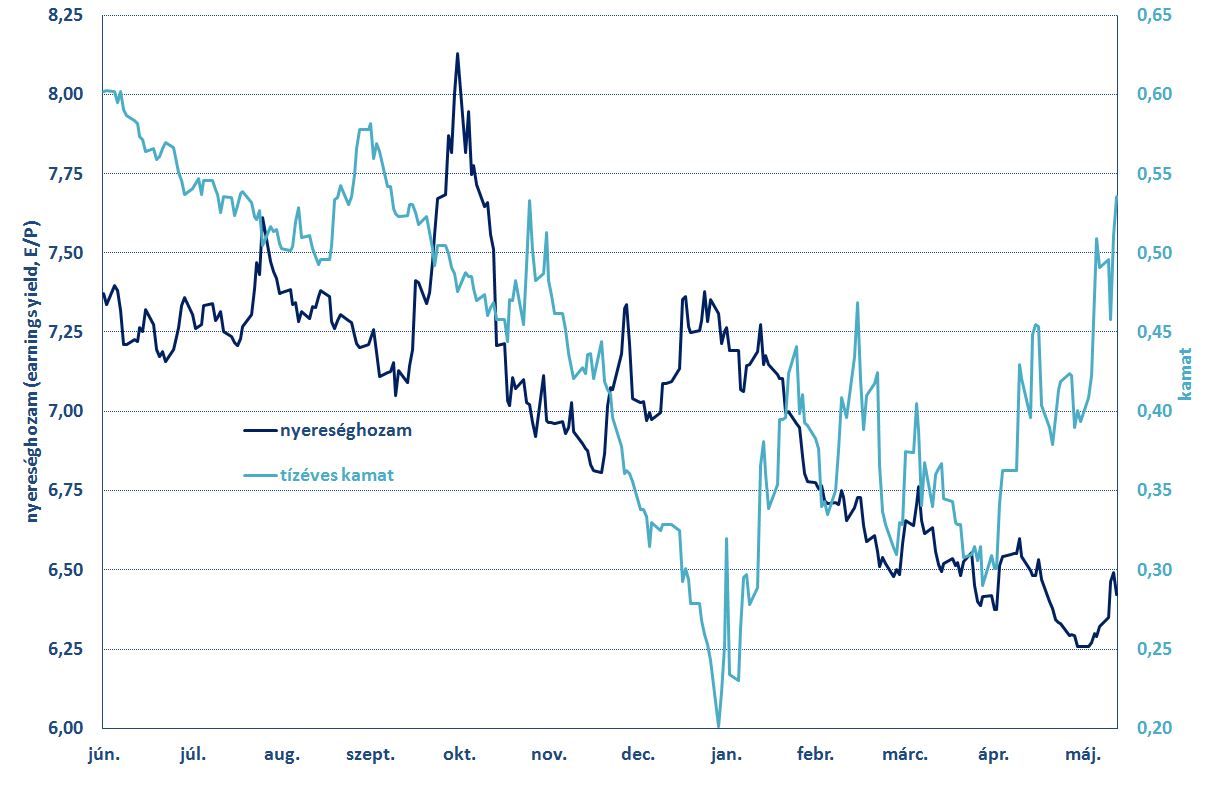

Ez a leegyszerűsített mutató a jól ismert P/E, azaz árfolyam/nyereség hányados, ennek reciproka pedig nyereséghozam, más néven earnings yield, ami mint hozammutató, direktben is összehasonlítható a kamatokkal. Az elmélet szerint az earnings yieldnek és a kamatnak valami kapcsolatban kellene lennie egymással, legalábbis hosszú távon. Rövidtávon természetesen nem feltétlenül, és a rövid távú dinamika sokat elmond arról, hogy vajon a részvénypiacok éppen mennyire fókuszálnak a kamatpiacra, mint árazási tényezőre.

Az elmúlt két hónap hozamemelkedése azzal a tanulsággal szolgált, hogy annak ellenére, hogy a részvénypiac emelkedése egyelőre megállt, a piacokat igazán nem rendítette meg a hozamok emelkedése. Reakció persze volt, hiszen biztos nem véletlen, hogy a rally nem megy tovább, de ahhoz képest, hogy milyen jelentős hozamemelkedés volt, és ami még fontosabb, milyen üzenteket hordozhat az emelkedés, a részvények igen jól tartják magukat. Legalábbis most.

Az ábrák a három részvénypiac nyereséghozamát hasonlítják össze az adott piac referenciájául szolgáló tízéves kamattal.

Az S&P 500 nyereséghozama és a tízéves amerikai kötvényhozam

A tízéves hozam az induló szintjéhez képest 75 bázisponttal majdnem a másfélszeresére emelkedett, de ez a részvénypiaci árazást meg sem bökte. Nem véletlen, hogy a nagy kapitalizációjú részvények mellett egyébként a kisebb tőkeértékű cégek is a csúcson vannak.

A STOXX Europe 600 nyereséghozama és a tízéves német kötvényhozam

Itt volt némi visszarendeződés, de nem fogható ahhoz, mennyit ment fel a német kamat. Az persze jogos kérdés, hogy vajon reális kamatnak vette-e az egy napon 0,05%-ig is leesett német hozamot a részvénypiac, vagy csak valami átmeneti anomáliaként tekintette rá.

A Topix nyereséghozama és a tízéves japán kötvényhozam

Japán dettó. Momentán tökmindegy, merre mennek a kamatok.

Természetesen mindig számítani kell ún. nem lineáris hatásokra, azaz arra, hogy a rendszer érzékenysége bizonyos változó mozgására megváltozik, és mondjuk ha átlépne a kamat egy bizonyos szintet, akkor hirtelen már beindulna a para, de ennek egyelőre nincs jele. Azon is érdemes elmorfondírozni, hogy vajon nem az amerikai kamatot kell-e mindenhol referenciaként használni, hiszen mégis ez a legfontosabb kamat a világban, ráadásul most ezt a piacot a rövid kamaton kívül semmiféle monetáris politikai eszköz nem befolyásolja, míg a német és a japán állampapírok éppen jegybanki vásárlás tárgyai. A pillanatfelvétel szintjén azonban elég annyit észrevenni, hogy a hozamemelkedéssel egy időben a piac zöttyent egyet, de ahhoz képest, hogy milyen trendfordulóra van esély a kötvénypiacon, a részvények még úgy viselkednek, mint azt az elmúlt években tették.

Forrás: Bloomberg, Aegon

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.