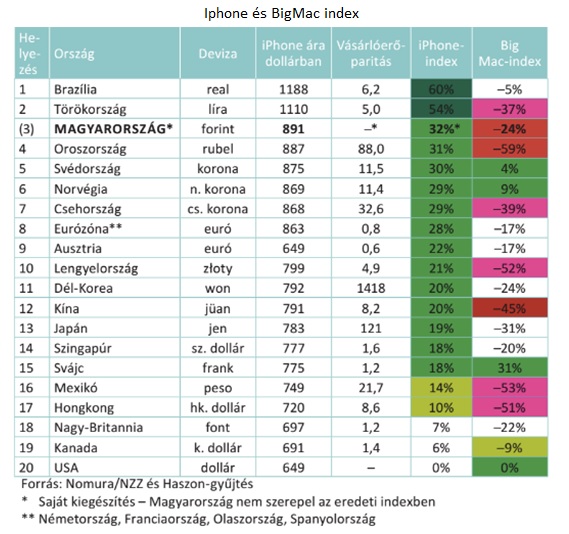

A legújabb, néhány hónapja napvilágot látott úgynevezett “Iphone Index” alapján bő 30 százalékkal túlértékelt a forint árfolyama a dollárhoz képest. A Nomura befektetési bank által készített mutatószám az amerikai Apple cég okostelefonjainak árait összehasonlítva ad becslést az egyes devizák relatív értékéről. Alapfeltevése szerint a világ összes országában kapható készülék (a 6s típus) dollár áraiban nem igazán indokolt jelentős eltérés, hisz ha a csúcskészülék az egyik országban túl drága, érdemes az olcsóbb verzióért átruccanni a határon. Az árkülönbség alapja tehát a logika szerint a nemzeti valutáknak a “helytelen” keresztárfolyamából származik. Ez alapján a hazai, 891 dolláros ár szerint a forint 32 százalékkal túlértékelt a dollárhoz viszonyítva, ami a jelenlegi 276 helyett 364 forintos árfolyamot indokolna.

Az Iphone index jobban megfelel a digitális kornak, mint nagynevű elődje, a The Economist angol gazdasági lap által 1986-ban bemutatott “Big Mac Index”. Ez utóbbi a világ gyakorlatilag összes országában kapható, népszerű McDonalds-os óriáshamburgert használta összehasonlítási alapnak (bár a kiegyenlítő hatást nehezíti, hogy egy szendvicsért vélhetően nem ruccanunk át a szomszéd országba). A két hasonló mutató eredményei közti szembeszökő különbség jól illusztrálja: a devizák “egyensúlyi” keresztárfolyamának meghatározása közel sem egyszerű feladat. A Big Mac index szerint ugyanis éppen hogy a forint jelentősen alulértékelt a dollárhoz képest (a hamburgerárak alapján 178 forintos dollár lenne indokolt). Persze, mint tudjuk ezek a mutatók nem tökéletesek, hiszen – a legmarkánsabb hiányosságként – a helyi adók erőteljesen torzítják az árak összehasonlítását.

A nomináleffektív árfolyamban (a főbb kereskedelmi partnereink, inflációs hatásoktól nem megtisztított devizakosarával szemben) a mélypont környékén vagyunk, míg a fogyasztói és a termelői árindex alapú reáleffektív árfolyamban is jól látható: az elmúlt évek gazdaságpolitikája sikeres volt a forint gyengítésében. Megkockáztatható, hogy a jelenlegi kurzus ezért akár egy euró-bevezetés hivatalos árfolyama is lehetne – bár ez a lépés nem igazán szerepel a politika palettáján.

A jelenlegi árfolyam nem mutat jelentősebb egyensúlytalanságot az Aegon Alapkezelő négy szempontot (makro, értékeltség, technika és piaci hangulat) figyelembe vevő Quadrant-modellje alapján.

Az első szempont szerint, a fundamentális kép pozitív: a különböző makrogazdasági és sérülékenységi mutatók stabilak és javultak az elmúlt időszakban. A folyó fizetési mérleg többlete és a beáramló EU pénzek pedig erősen forint erősítő hatásúak. Egyedül a Magyar Nemzeti Bank gazdaságpolitikája árnyalja a képet: a jegybank láthatóan nem nézi jó szemmel a forint esetleges felértékelődését. Egyrészt mert a gyenge forint jó lehet az export versenyképességnek – bár ezt annak magas import tartalma miatt sokan nem tartják annyira vonzónak. Másrészről pedig jól látszik a törekvés az MNB üzleti vállalkozásként való üzemeltetésére. Profitot kimutatni pedig leginkább a devizatartalékon lehet – a forint fokozatos leértékelésével. Persze, jön az MNB csodafegyvere is: a 3 hónapos betét mennyiségi korlátozásával egyszerre két legyet is lecsaphatnak, hiszen ez részben a forintot hivatott gyengíteni, másrészt csökkenteni fogja a kamatjellegű veszteségeket is, ezzel javítván a jegybanki eredményt.

A második szempont, a fundamentális alapokon nyugvó, összetettebb modellek a két közismertebb index közötti, semleges értékeltséget mutatnak, vagyis a forint a „fair” értéke közelében van.

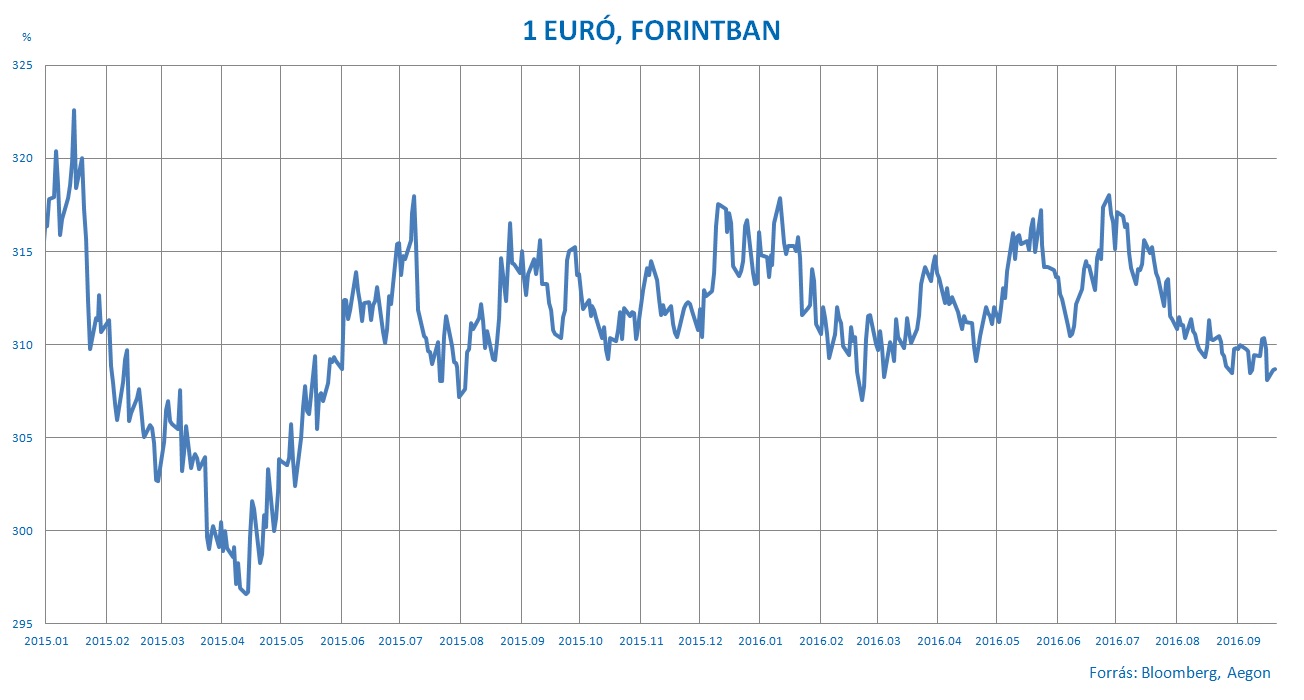

A harmadik, az árfolyam-trendeket vizsgáló technikai elemzés alapján jól látszik, a forint bő 2,5 éve egy szélesebb, 300-320-as sávban mozog, ami az utóbbi időszakban a 310-320-as sávra szűkült le (a 310 komoly ellenállásnak bizonyult az elmúlt időben, tartósan rég óta nem tudott ettől elszakadni az árfolyam). A pozícionáltságot tekintve szintén semleges a helyzet: az elmúlt egy hónap pénzbeáramlása a korábbi befektetői alulsúlyozottságot egyenlítette ki. Negyedikként a befektetői hangulatot nézve, a Brexit szavazás után negatív volt a piaci szentiment a régiós devizák kapcsán. Azóta tudjuk, hogy a Brexit kimenetele mégsem olyan egyértelmű, így ez a rossz hangulat eltűnt – javarészt már csak az MNB miatti aggályok maradtak.

Mindezeket értékelve 2016-ban a 310-320-as sávban ingadozhat a kurzus, inkább a 315-öt célozva az év végén. A 320 forint feletti euró akkor jöhet el, ha lassú növekedés, unorthodox gazdaságpolitikai, monetáris lépések, erőteljes fiskális lazítás, romló folyó fizetési mérleg következne be és egyidejűleg beindulna – elsősorban Amerikában – a kamatemelés. A 300-310-nél erősebb árfolyammal akkor számolhatunk, ha tartósan magas folyó fizetési mérleg mellett, továbbra is ömlenek be az EU pénzek és egy komolyabb “makro sztori” (tartósan alacsony költségvetési hiány, csökkenő államadósság, stabil növekedés, felminősítés, kiszámítható gazdaságpolitika, ezáltal meginduló beruházási aktivitás és javuló befektetői szentiment) jönne. Mivel alapvetően hiszünk abban, hogy Magyarország előbb-utóbb visszakerül a befektetési kategóriába, ezért a forint erősödése melletti kockázatok felerősödőben vannak.

Utóirat: azóta megjött a felminősítés – a vártnál korábban – tehát a lefelé mutató kockázatok (erősödő forint) felerősödtek, ugyanakkor a harc még nem ért véget, hiszen pár órán belül jön az MNB bejelentése a 3 hónapos mennyiségi korlátról…

Apró betűs rész: a fenti írás nem minősül befektetési ajánlásnak, értelemszerűen nem fedheti le az összes forgatókönyvet, egyszerűen csak a szerző saját, jelen információk alapján kialakított pillanatnyi véleményét tükrözi. Mindez a bejövő információk függvényében drasztikusan változhat.

Amennyiben tetszett a bejegyzés és az elsők között szeretnél értesülni új blogbejegyzéseinkről, oszd meg és lájkolj minket a Facebook-on!