Talán nemsokára.

A hosszú ideje trendszerűen csökkenő infláció 2014-re elért arra a szintre, amikor már nyíltan deflációs veszélyekről lehetett beszélni anélkül, hogy teljesen lehülyézték volna a bátor elemzőt. A defláció, vagy inkább a kívánatosnál lényegesen alacsonyabb infláció nem csak az euró-övezetben probléma, de Kína, Svájc, vagy éppen az Egyesült Államok is azzal szembesül, hogy a fogyasztói árak nagyon lassan, vagy éppen egyáltalán nem növekednek. Pedig a „kívánatosan stabil árszint” a nagy gazdasági válság óta enyhén emelkedő árakat jelent, mivel az akkori tapasztalatok azt mutatták, hogy a körülmények szerencsétlen együttállása esetén a csökkenő árak a romló profitabilitáson keresztül úgy vetik vissza a gazdasági teljesítményt, hogy az egy lefelé mutató spirálba kerül és gazdasági összeomlásba torkollhat. Persze nem biztos, hogy most is ilyen spirális hatása lenne a deflációnak, de az valószínű, hogy a mára jelentősen megnőtt adósságok terheit sokkal nehezebb kiköhögni, ha azok a csökkenő árak miatt reálértékben évről évre nagyobbak.

Az Eurózóna fogyasztói árai januárban éves szinten 0,6%-kal csökkentek, és a maginfláció is egyre jobban csúszott le a nulla százalék közelébe. Más inflációs mutatókkal való összehasonlítás azonban azt sugallja, hogy a fogyasztói árak változásában az utóbbi időben speciális, talán egyszeri tényezők is szerepet játszottak. Ha például a termelői árakhoz hasonlítjuk az éves fogyasztói árindex, akkor azt látjuk, hogy ez utóbbi változása sokkal alacsonyabb, mint az a termelői árakból kijönne.

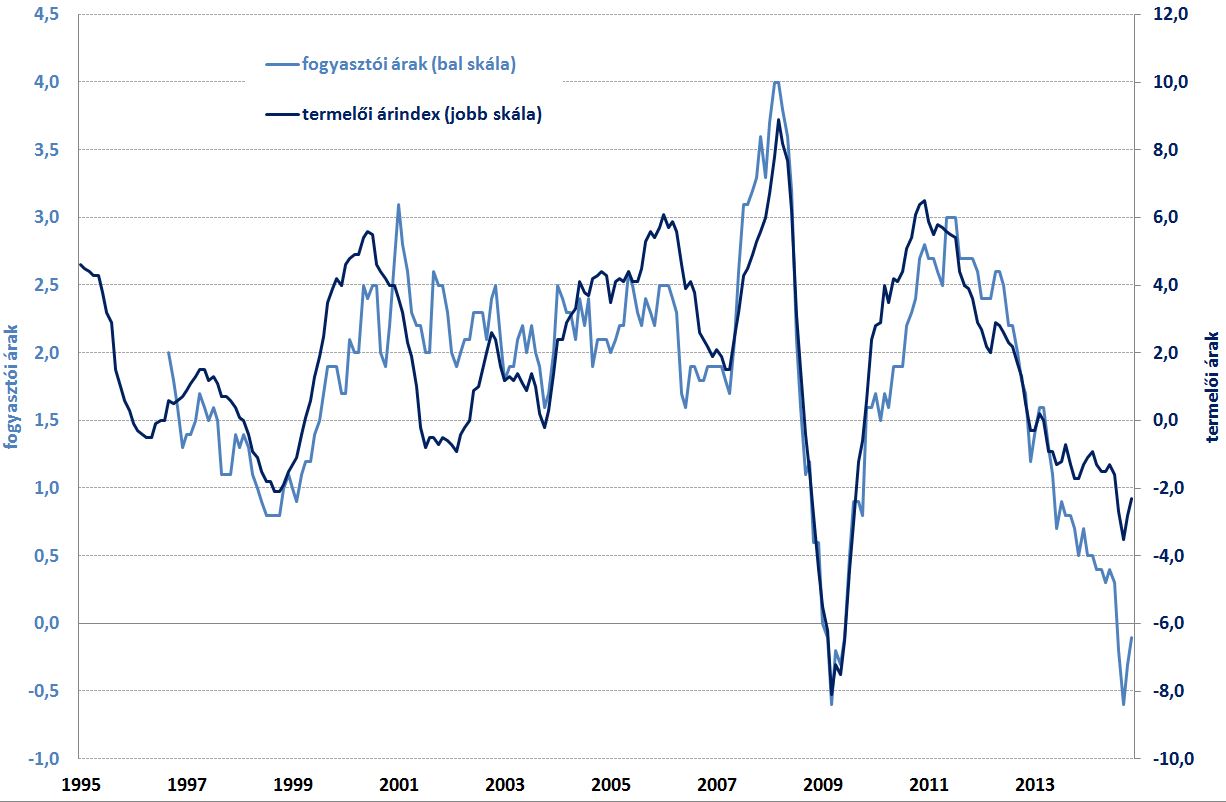

A termelői ás a fogyasztói árak éves változása az Eurózónában

A termelői árindex (sötétkék vonal) az összetételénél fogva sokkal jobban ingadozik, mint a fogyasztói árindex, de megfigyelhető egy együttmozgás a két inflációs mutató között, ami alapján a fogyasztói áraknak most nem deflációt, hanem enyhe inflációt kellene mutatniuk. (Egyik mutató sincs megtisztítva az energia- és az élelmiszerárak változásától.) Hogy mi divergencia oka, nem tudom, de amilyen hirtelen vált el a két mutat egymástól nagyjából két évvel ezelőtt, gyanús, hogy valami olyan hatás lépett be, ami korábban nem volt. Kérdés, hogy tartós, vagy átmeneti dologról van-e szó, ezt majd a jövő megmondja.

Ebben a helyzetben különösen fontos, hogy vajon mi a termelői árak várható trendje. Amennyiben a termelői infláció emelkedik (azaz a mostani 2%-os defláció helyett áremelkedést látunk), megvan a veszélye annak, hogy a fogyasztói árak ezt az arányosnál jobban követik le. Ez utóbbi persze nem hiszem, hogy bárkit zavarna az ECB-ben, sőt, tapsolnának örömükben.

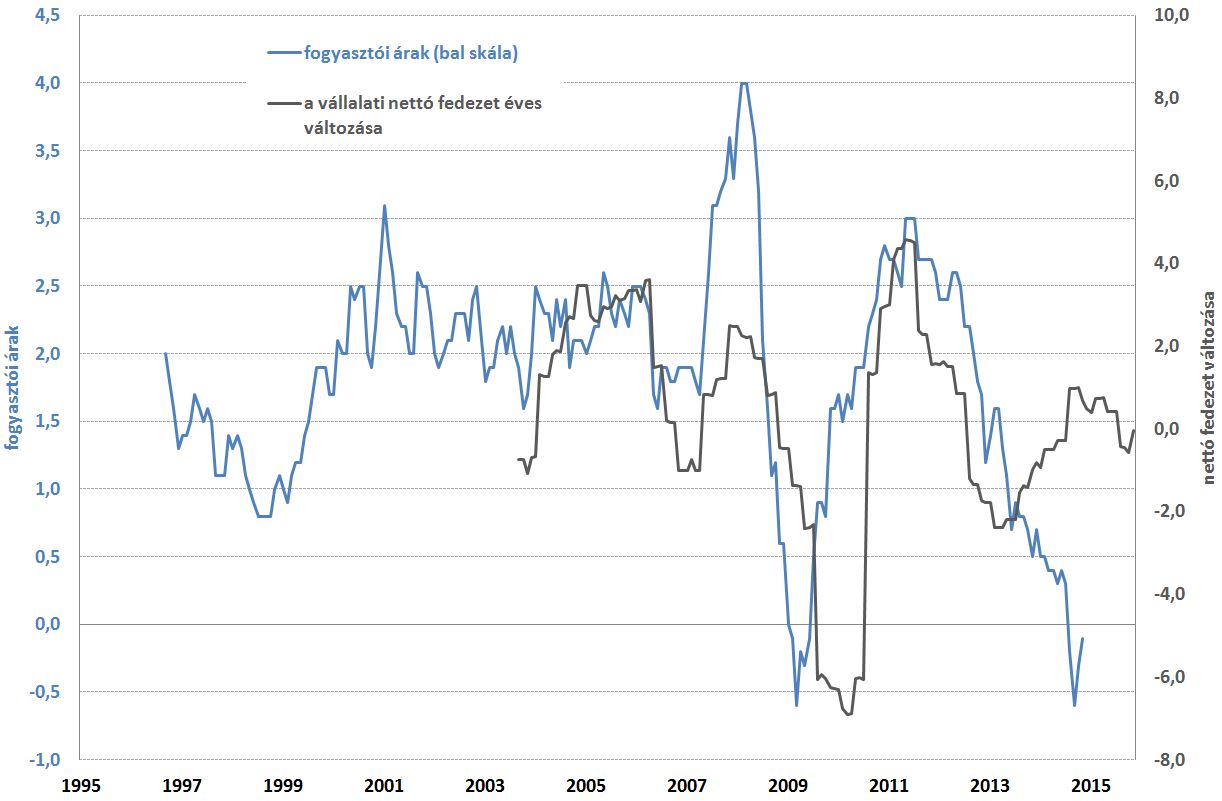

Elsőre talán nem teljesen egyértelmű, de a vállalati nyereségráta van némi kapcsolatban az inflációval, hiszen az árbevételen elért nyereség alapvetően annak a függvénye, hogy mennyivel drágábban tudjuk eladni a termékeinket, mint amennyibe az előállításuk nekünk került. A nyereségráta változása tehát elvileg együttmozoghat az inflációval, bár kétségtelen, hogy a kettő közti kapcsolat közgazdaságilag és statisztikailag igen instabil. Mindesetre láttunk példát már arra, hogy a vállalati nyereségráta bővülése nyomán az infláció is meglódult, még Európában is. Az alábbi ábra a STOXX Europe 600 index nyereség/árbevétel hányadosának (net margin vagy nettó fedezet) éves változását vetettem össze a fogyasztói árindexszel úgy, hogy a fedezet bővülése egy évvel előre van tolva. Az alapján is túl alacsonynak lehet mondani a mostani inflációt, és arra lehet számítani, hogy viszonylag hamar fel tud kapaszkodni akár másfél százalék közelébe is. (A fogyasztói árak “leválása” még az olajárak feleződése előtt megkezdődött, tehát a jelenség nem pusztán ennek a számlájára írható.)

A net margin ás a fogyasztói árak éves változása az Eurózónában

Ehhez persze az kellene, hogy az előbb említett „nem szokványos” komponens kikerüljön a fogyasztói inflációból, ami vagy megtörténik, vagy nem, és ha így is lesz, akkor sem lesz elképesztően nagy infláció, de legalább nem lesz mínuszos. Mindenesetre a fogyasztói árakhoz indexált kötvények árváltozásaiból most azt lehet látni, hogy a piac inflációs várakozásai a Bund selloff-fal párhuzamosan emelkedtek.

Forrás: Bloomberg

Apró betűs rész: a nap grafikonja nem feltétlenül jelez fontos folyamatot, egyszerűen csak a szerző számára érdekes esemény, folyamat grafikus megjelenítése. Nem előrejelzés, nem normatív értékelés, csak egy tény a sok közül.