Az iPhone okostelefont gyártó amerikai Apple idén januárban – 15 év után először! – csökkentette saját negyedéves értékesítési előrejelzését: 89-93 milliárd dollárról 84 milliárdra. Amit aztán hozott is, főleg az iPhone értékesítésének visszaesése miatt. Ez komolyan érintette az Apple beszállítóit is, amelyek tőzsdei árfolyama meredeken zuhant.

-Szigetvári Dániel írása –

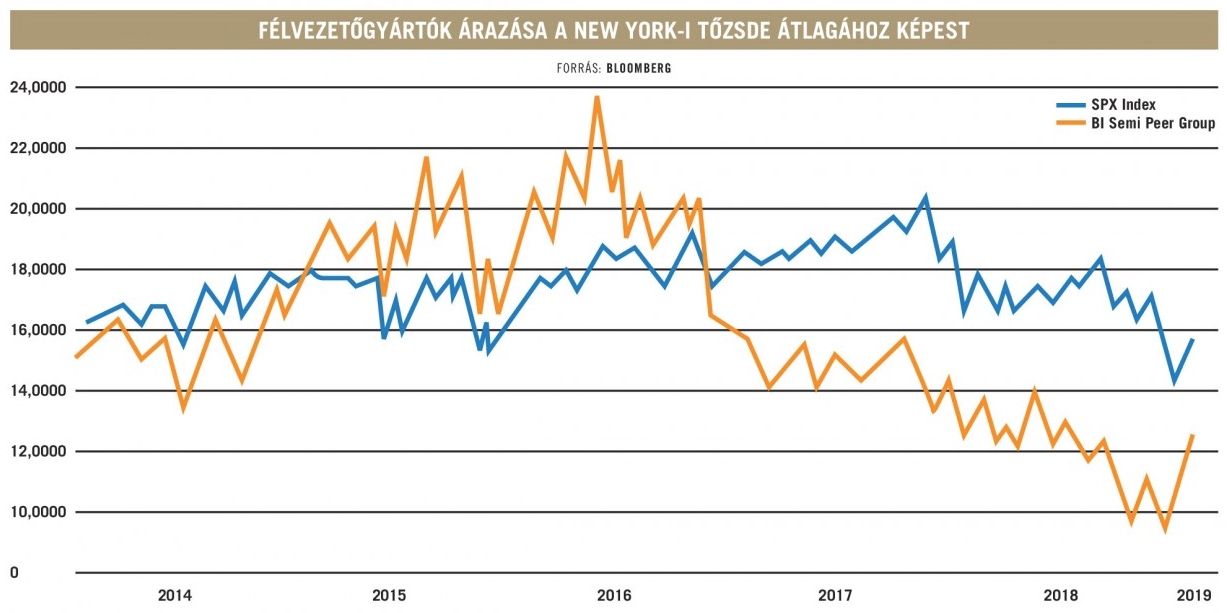

De nemcsak a beszállítók sínylették meg az elmúlt hónapok tőzsdei „hullámvasútjait”, hanem a nagy nemzetközi chip- és félvezetőgyártó cégek részvényei is – szinte kivétel nélkül. Sok befektető már egy ideje csökkenti kitettségét a szektorban, mivel félnek a visszaeső kereslettől és az egyre élesebb verseny miatti árzuhanástól.

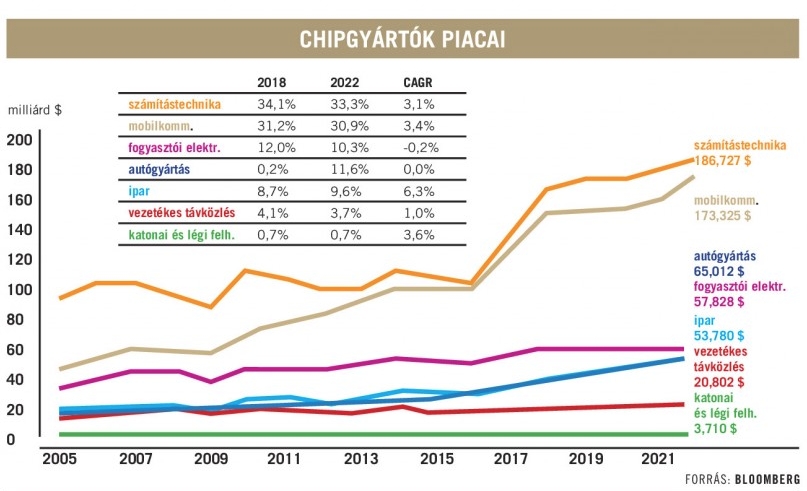

Szintén aggódnak az autóeladások visszaesése miatt, miközben az előrejelzések szerint 2022-re a járműipar lesz a harmadik legfontosabb üzletág a chipgyártók számára. És ha ez még nem lenne elég: a kereskedelmi háború okozta globális bizonytalanság is megnehezíti ezeknek a vállalatoknak a helyzetét. Hiszen túlnyomó többségük Kínában végezteti a gyártást, miközben többük székhelye az extra vámokkal vagdalkozó USA-ban található.

Túlreagálták

Mindezek hatására a nagyhatalmú elemzők a legtöbb chipgyártónál jelentős mértékben csökkentették az értékesítési, illetve nyereségvárakozásokat – ami komoly esést okozott a tőzsdén. Ám fontos látni, hogy több céget sokkal jobban büntettek a befektetők, mint amekkora negatív hatást ténylegesen gyakorol gazdálkodásukra az erős verseny miatti árzuhanás. Vagy pedig a végpiacaikon (felhő adatközpontok, mobiltelefonok, autóipar) tapasztalt kereslet-visszaesés csak átmeneti – így véli egyébként a legtöbb elemző.

A néha szinte pánikszerű részvényeladások pedig oda vezettek, hogy egyre több tőzsdén ezek a chip- illetve félvezetőgyártók lettek a legolcsóbb vállalatok a befektetők által nagy figyelemmel kísért – előremutató – EV/EBITDA, vagy P/E árfolyamérték/nyereség mutatószámok alapján. Még az alaposan csökkentett profit várakozások dacára is. A historikusan szintén alacsony mutatószámok miatt egyrészt egyre kevesebb tér van az áresésre. Másrészt pedig a korábban alaposan megnyesett eredményvárakozásokat hamarosan pozitív hírek emelhetik meg, ami növekvő tőzsdei árfolyamokban ölt majd testet.

Sok jó, nagy helyen

A főként nyomtatott áramköröket gyártó, leobeni (Ausztria) székhelyű AT&S ott lehet az első nyertesek közt. Ez az egyik legolcsóbbnak számító tőzsdén jegyzett vállalat a bécsi börzén (nyeresége alapján). Részvényei 2017-ben hatalmasat (200%-ot) emelkedtek a hírre, hogy speciális technológiájuknak (mSAP) köszönhetően ők lesznek az Apple egyik beszállítói. És az akkor úttörőnek számító iPhone X telefonok az ő technológiájukat fogják alkalmazni. Az mSAP (modified semi-additive process) lényege, hogy a nyomtatott áramkör sokkal kisebb helyet foglal a telefonban. (Így több hely marad az akkumulátornak és más alkatrészeknek.)

De az Apple értékesítése és emiatt a termelése is csökkent, ami megtépázta az AT&S kurzusát – habár a cég technológiáira a jövőben más telefongyártók is igényt tarthatnak. A hamarosan megjelenő 5G telefonokba ugyanis a maiaknál sokkal nagyobb antennamodult kell begyömöszölni, tehát fontossá válik a helytakarékos mSAP technológia. Az AT&S pedig más gyártóknak is beszállíthat majd, ami komoly katalizátora lesz a növekedésnek.

Nem mind arany

A telefonos-számítógépes memóriachipeket gyártó amerikai Micron részvénye szintén nagyon olcsó. Miközben a vállalat komoly készpénz állománnyal rendelkezik, és gazdálkodása stabil. A nyereséghez viszonyított árfolyamát tekintve a New York-i tőzsdén még a csőd szélén álló PG&E kaliforniai közműcég is megelőzi őket. A memóriák iránti kereslet az óriási piaci verseny miatt csökken, de a bevétel 15%-os esése mellett a részvény árfolyam 50%-kal csökkent.

Persze nem minden chip- és félvezetőgyártó válik automatikusan nyerő befektetéssé. A mobiltelefonokhoz processzort készítő tengerentúli Qualcomm cég részvényei januárban 13%-ot estek az Apple-lel zajló pereskedés, illetve a várakozásokhoz képest alacsonyabb vállalati értékesítési előrejelzés miatt. Fontos azonban látni, hogy a Qualcomm árazása korántsem volt annyira vonzó, mint a Micron, vagy az AT&S esetében.

– A cikk eredetileg a TotalReturn magazin 2019 februári számában jelent meg –