A minap az S&P 500 index részvényeinek közepesen hosszú távúnak tekinthető, 2012-től 2016-ig terjedő ötéves teljesítményét nézegettem. A vizsgálat eredménye az lett, hogy még a többéves távon nyertes papírok között is igen kevés, amelyik folyamatosan jól tud teljesíteni. Annyira kevés, hogy mindössze tizenegy ilyen részvényt találunk!

A vizsgálat időszaka a 2011 és 2016 utolsó kereskedési napja közti periódus volt, a hozamokat pedig az éves áremelkedésből, illetve az évente kifizetett osztalékokból számoltam. (Ez így nem pontosan teljes megtérülési mutató, mert az osztalékokat nem a kifizetésük napján, hanem az év végén forgattam vissza a részvényekbe, de az eltérések ekkora elemszám esetén talán nagyjából kiegyenlítik egymást.) Referenciaként az S&P 500 index osztalékokat is figyelembe vevő teljes megtérülés indexe szolgált.

Az indexben most szereplő 505 részvény közül 469 volt végig tagja a kosárnak a vizsgált időszakban, és ebből meglepően sok, 257 teljesítette túl az indexet. Egy véletlenszerűen kiválasztott részvénnyel tehát majdnem 55 százalékos valószínűséggel jártunk jobban, mintha megvettük volna a teljes piacot. (Ez utóbbi kis pénzzel sem lehetetlen egy indexkövető befektetési alapon alap vagy a megfelelő ETF-en keresztül.) Ez így viszonylag egyszerű tehát.

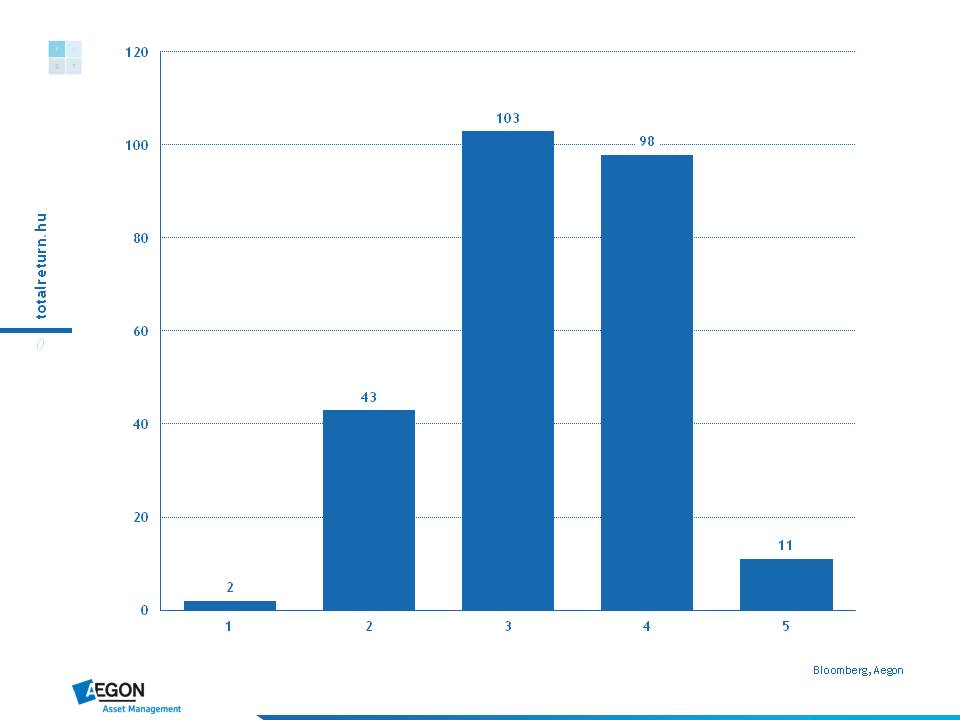

De hogyan jöttek össze ez a túlteljesítések? A 257 kérdéses részvény közül kettő egy év alatt hozta össze ezt a pazar hozamot, a többiben igencsak lemaradó volt, a jellemző részvény (103 darab) pedig három évben tudta túlteljesíteni az indexet. És mint mondtam, igen ritka a folyamatos túlteljesítés, 11-en voltak rá képesek. Ha így nézzük, egy haranggörbe majdnem ki is jön ebből a formából.

Az S&P 500 indexet túlteljesítő részvények megoszlása aszerint, hány naptári évben voltak képesek átlag feletti teljesítményre

Ez a tizenegy részvény egyébként a legváltozatosabb szektorokban szerepel: pénzügy, védelem, informatika mind megtalálható.

Az összességében öt legjobban teljesítő részvény közül érdekes módon egy sem tudott minden évben átlag feletti hozamot hozni. A legjobban a Netflix befektetői jártak, ők öt év alatt tizenkét és félszeresére növelhették befektetésük értékét. Mondjuk volt honnan felállni: a cég 2011-ben, tehát a mérési periódusunkat pont megelőző évben elvesztette értékének egynegyedét, ahonnan 2012 első kilenc hónapjában még tovább is esett. Onnan jött az igazi emelkedés.

Egészen fura sorsa lett a második, értékét több mint nyolcszorosára emelő Nvidia-nak. Az 1999 óta tőzsdén levő részvény a 4-6, illetve 20 dollár közti sávot többször megjárta tizenhat év alatt, majd 2015 végén kilőtt az árfolyam. A cég a videojátékok gyors képmegjelenítéséhez szükséges grafikus processzorokat gyárt, aminek a piaca igazából viszonylag korlátozott volt. Ugyanakkor az időközben zajló negyedik ipari forradalom új adatelemzési technológiái is igénylik a jelentős számítási potenciállal rendelkező processzorokat, amit a szakma éppen a játékokra optimalizált ún. GPU-kban talált meg, ahol az Nvidia (melyet sokszor csupa nagybetűvel írnak) piacvezető. Ez így egy egészen új távlatokat nyitott meg az eredetileg teljesen másban gondolkodó cég számára, árbevétele két év alatt duplázódott, és az IoT-forradalomnak köszönhetően nem is tudni, hol lesz a vége. Az Nvidia egyébként négyszer, 2013 és 2016 között teljesítette túl az indexet.

A dobogó harmadik helyen egy jóval egyszerűbb vállalkozás áll. A hét és félszerező Constellation Brands piát gyárt és forgalmaz. Úgy tűnik, nem rosszul. (A terméket én is jobban értem, mint a grafikus processzorokat.) Nekik a 2016-os évük nem sikerült jól, de a megelőző négy évben kasza volt a részvényen.

A győztes permanens kiválasztása tehát igen nehéz mutatvány, és rámutat arra, amit minden részvénybefektető előbb-utóbb megtanul: a jó vállalkozás és a jó részvénybefektetés nem ugyanaz.

Forrás: Bloomberg, Aegon