50 százalékos különbség a minimum és maximum árfolyamértékek között – minden megtakarító rémálma, ami könnyen felolvaszthatja az előző évek gondos megtakarításainak tőkéjét és hozamát.

Ezzel a kihívással találta magát szemben rengeteg megtakarító 2020. tavaszán, amikor a koronavírus-pandémia hatása begyűrűzött a tőzsdékre.

A félelemmel teli medvepiacon egyes hazai és nemzetközi indexek rövid időn belül korábbi értékük kétharmadára estek vissza.

- Hazánk vezető tőzsdeindexe a BUX a 46.000 forint körüli maximum értékéről 30.000 forint alá,

- a világ egyik legismertebb tőzsdeindexe az S&P 500, pedig a 3400 dollár közeli értékéről 2200 dollárra apadt.

A megtakarítók egy része viszont nemhogy megijed volnat, hanem kifejezetten örült a kialakult medvepiacnak. Vajon kik ők, milyen elv alapján takarítanak meg és miért örültek az árfolyamesésnek?

Biztonságos profitlehetőség árfolyamesésből

A piaci szereplők számára többféle módszer is létezik arra, hogy profitáljanak az árfolyamesésekből vagy a hektikus árfolyammozgásokból. Ezek döntő többsége azonban speciális tudással rendelkező befektetőknek, spekulánsoknak szól, akik ezért cserébe magas, vagy extrém magas kockázatot vállalnak.

Azoknak a megtakarítóknak viszont, akik rendszeresen, hosszútávon, fix terméket választva takarékoskodnak szintén jó esélyük van arra, hogy profitálhassanak az átmeneti árfolyamesésekből. Erre a költségátlagolás nyújt kiváló lehetőséget.

Ismerje meg a költségátlagolás elvét

A költségátlagolás elve nem egy újkeletű módszer, vagy rejtélyes pénzügyi formula. Évtizedek óta bizonyított kockázatkezelési és hozammaximalizálási módszer, aminek használatát olyan befektetők ajánlják, mint Warren Buffett, Charlie Munger vagy Andre Kostolany.

A költségátlagolás legfontosabb módszere, hogy a hosszútávon gondolkodó megtakarító igyekszik minél alacsonyabb értéken tartani a kiválasztott befektetési alap megvásárlási árának átlagát.

- évekig vagy évtizedekig ugyanabban a termékben tartja megtakarítását,

- rendszeresen egységnyi terméket vásárol (például X db befektetési jegyet havonta),

- döntéséhez emelkedő árfolyamok (bikapiac) és árfolyamesések (medvepiac) esetén is ragaszkodik.

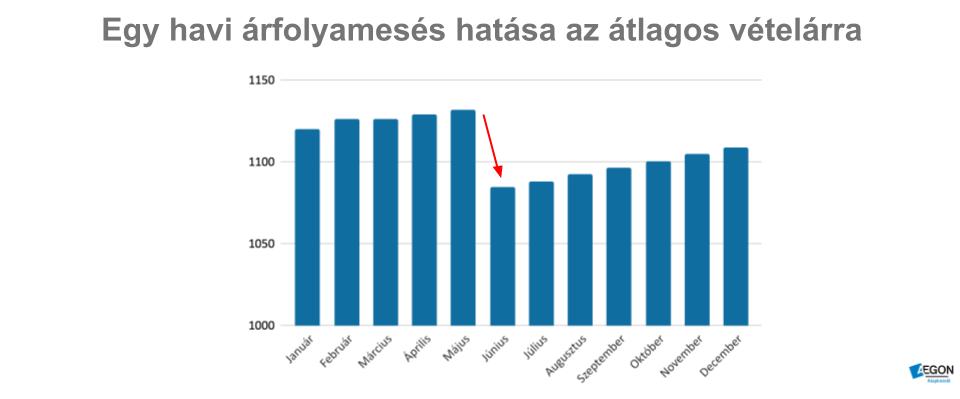

Hosszútávon így nem a mindenkori vásárlási ár szabja meg a megtakarító hozamának mértékét, hanem a vásárlási árak átlaga. A következő grafikon jól reprezentálja, hogy még emelkedő trend esetén is mekkora előnyre tehet szert az a megtakarító, aki akár csak egyetlen árfolyamesésbe bele tud vásárolni.

A fenti grafikon egy 35 százalékos árfolyamesést szimulál, ami után 1,5 hónappal a megtakarítási termék a korábbi árfolyamértéken mozog – tehát visszakorrigált. Az átlagárfolyam ennek ellenére akár hónapokig a korábbi értéke alatt marad, miközben a megtakarítási termék aktuális árfolyama akár újabb csúcsokat is döntögethet a jövőben.

Az idő a költségátlagolásnak dolgozik

A költségátlagolás módszere akár egy éven belül is a fentihez hasonló előnyöket hozhatja a megtakarítók számára, erre azonban felelőtlenség lenne alapozni egy megtakarítási stratégiát.

A költségátlagolás valódi erejét évtizedek alatt mutatja meg, hiszen így

- a kiválasztott megtakarítási termék árfolyama akár a többszörösére is emelkedhet

- a kisebb-nagyobb esések során a vételi árfolyam átlagára többször is jelentősen csökkenhet a futamidő alatt

Így látja a befektetési szakértő

“A költségátlagolás módszere kiválóan működhet, ha a medvepiac nem túl hosszú. Ha az elmúlt 38 évet nézzük az USA-ban, akkor az összes hullám jó befektetésnek bizonyult. 1966-1982 között viszont csak oldalazott a piac, ott nem lett volna előnyös a költségátlagolás módszere. Úgy vélem tehát, azoknak érdemes ebben a megtakarítási stratégiában gondolkodni, akik legalább 30 évre előre terveznek. Például 25-35 éves munkavállalóknak, akik nyugdíjcélra takarítanak meg.””

– Kardos Zsolt, Aegon Alapkezelő

Költségátlagolás a gyakorlatban

Maga a költségátlagolás módszere nagyon egyszerű, logikájának elsajátítása nem igényel pénzügyi tapasztalatot.

Annál több tapasztalatot igényelhet a megfelelő termék kiválasztása, amihez érdemes tapasztalt pénzügyi szakértő segítségét kérni. Ezért azt javasoljuk, döntés előtt mindenképpen konzultáljon a témában tanácsadójával, aki segíthet kiválasztani egy megfelelő kockázatú és összetételű befektetési alapot.