A kérdés megválaszolása előtt van egy kicsi dilemma: a 10 éves visszatekintő, a konjunktúraciklus hatásaival korrigált profitokkal, a Fed adataiból számolt Shiller-változatot milyen kamatokkal és inflációval hasonlítsam össze: a 10 éves visszatekintő átlaggal,vagy az éppen aktuálissal. Végül vegyes megoldás mellett döntöttem: az inflációt 10 éves átlagban számoltam, abból a megfontolásból, hogy az inflációban is ugyanúgy van ciklus, mint a profitokban, és a hosszabb távú trendet talán jobb használni, mint a mindenféle egyszeri hatásoktól rángatott éves inflációs rátát.

A kötvényeknél ellenben az éppen aktuális kötvényhozamot vettem, mert adott pillanatban az egy előretekintő, fix hozam, kvázi tuti biztos befektetés, amihez képest egy részvénypiaci árszintet viszonyítok. Ahhoz, hogy a kamatokat (ami nem egy árfolyam, hanem egy elérhető hozam), direktben össze lehessen vetni a részvényekkel, az árfolyam / nyereség hányadost megfordítottam nyereség / árfolyam hányadossá, ami így maga is egy hozamszerű mutató: egy egységnyi részvénybefektetésem után mekkora nyereséget, kvázi hozamot termel nekem az átlagos vállalat. Ezt nevezzük E/P-nek, magyarul nyereség / árfolyam hányadosnak.

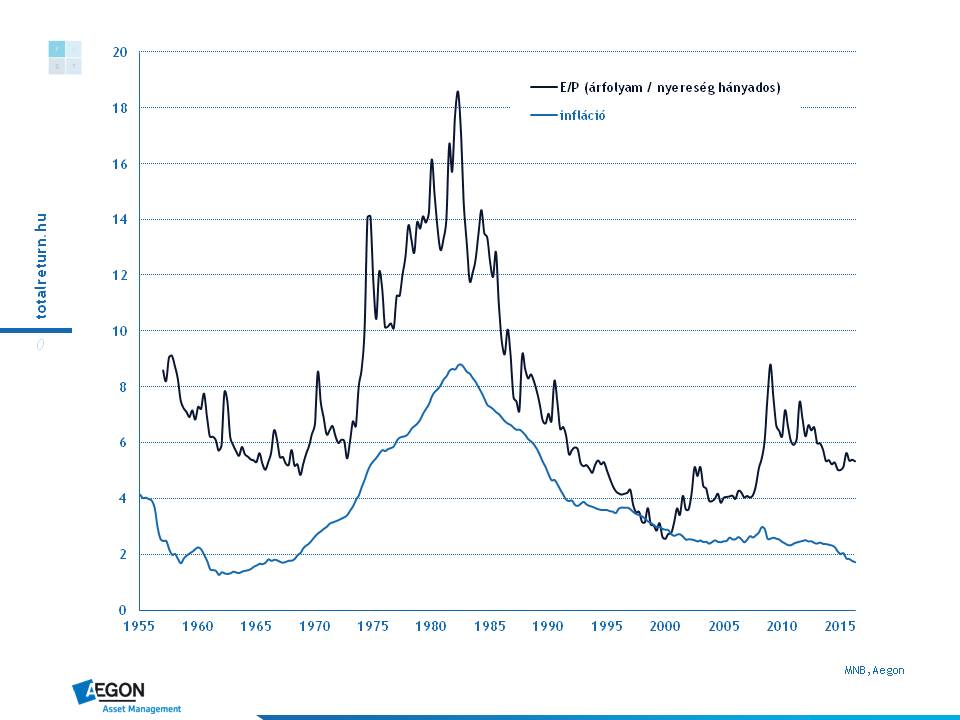

Az E/P (nyereség / árfolyam hányados, mint hozam) és az infláció alakulása 1957 óta

Az inflációhoz képest a vállalati nyereségeknek az árfolyamokhoz viszonyított mértéke se nem sok, se nem kevés. Az nem meglepő, hogy magas infláció esetén ez a ráta magas, alacsony infláció esetén pedig alacsony. A kettő különbségét, és ezt négy egyforma mennyiségű adatpontot tartalmazó ún. kvartilis értékeket szemlélve azt látjuk, hogy az árazás így nagyjából közepes.

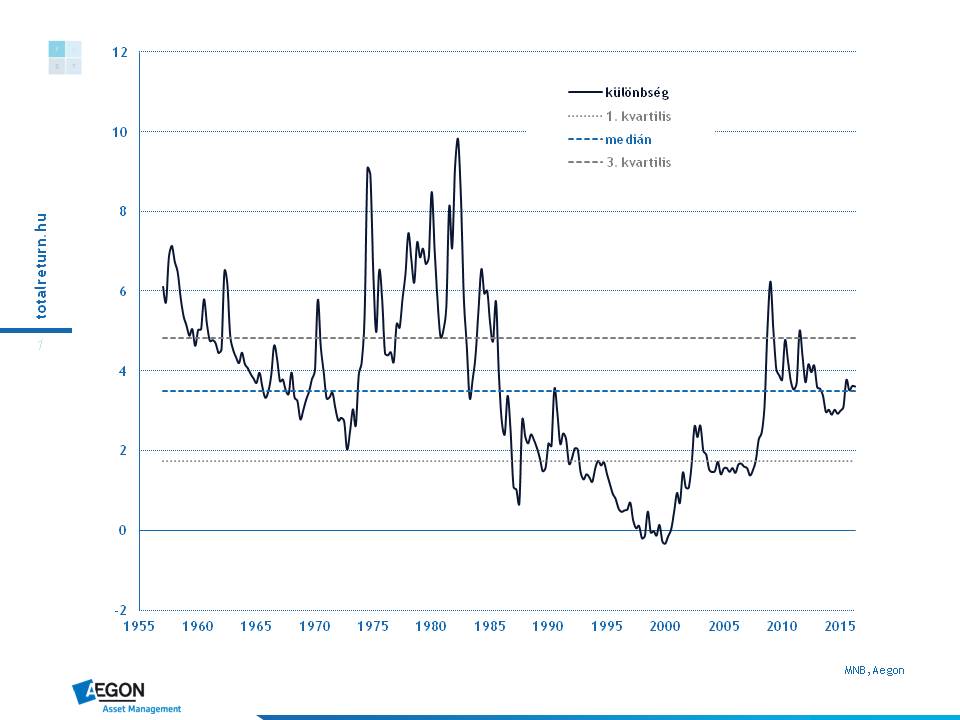

Az E/P (nyereség / árfolyam hányados, mint hozam) és az infláció különbsége

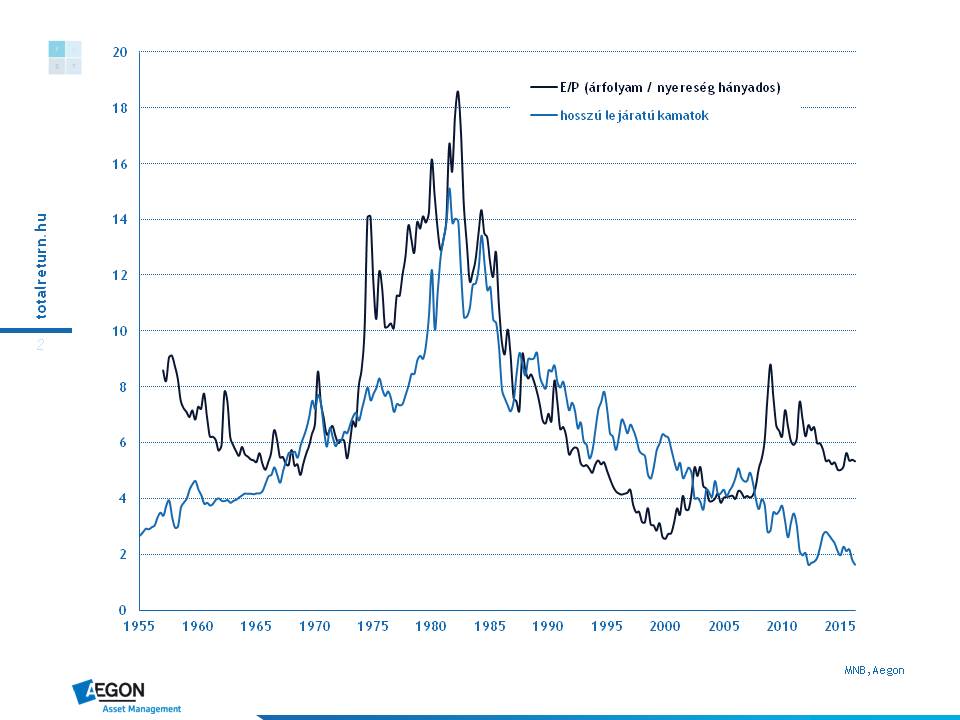

A kötvényhozamokhoz képest már nem ez a helyzet. A hosszú lejáratú államkötvény által kínált hozam olyan alacsony, hogy ahhoz képest a részvények nyereség / árfolyam hányadosa relatíve magas.

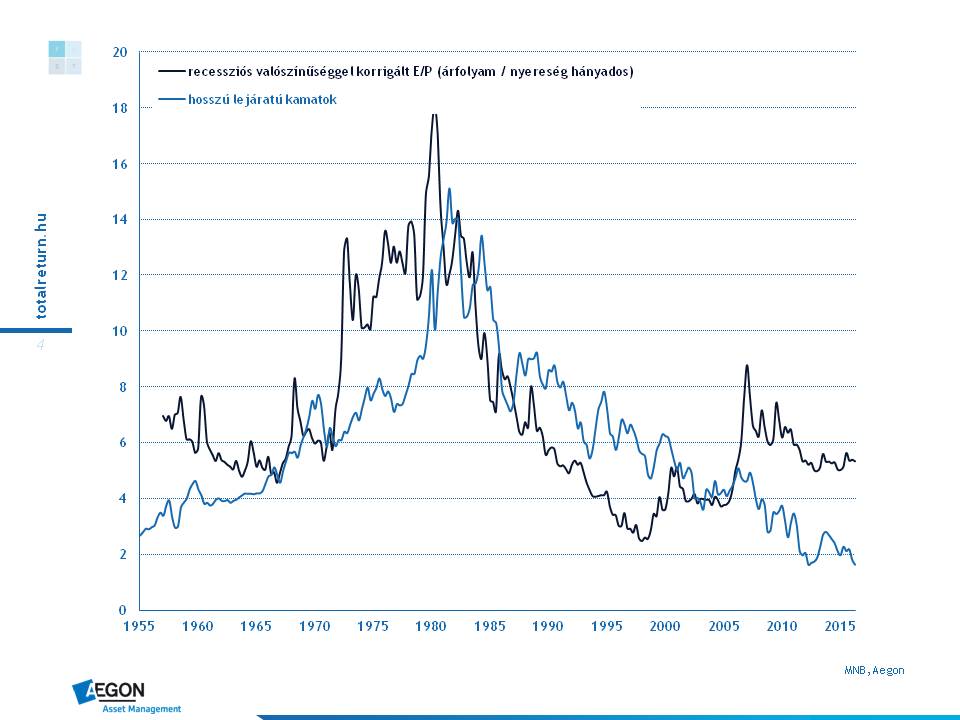

Az E/P (nyereség / árfolyam hányados, mint hozam) és a hosszú lejáratú államkötvénykamatok alakulása 1957 óta

A különbséget véve ugyanez látszik. Tehát venni kell! Nézzük a két vonal közti különbséget önmagában!

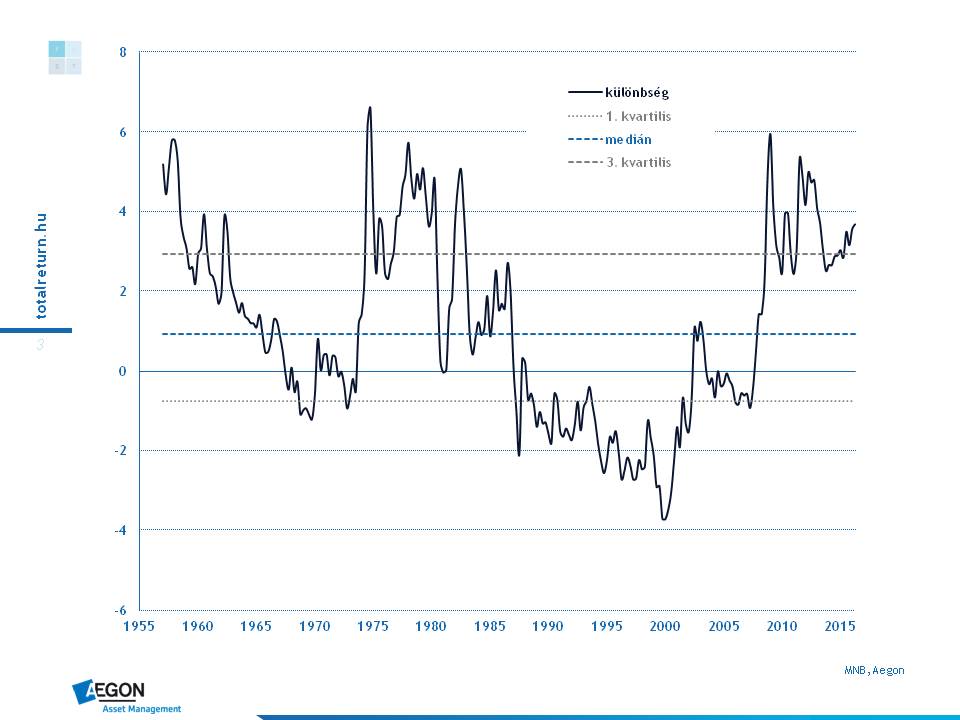

Az E/P (nyereség / árfolyam hányados, mint hozam) és kötvényhozamok különbsége

Igen ám, de a hozamot nem feltétlenül másik hozamhoz kell hasonlítani, hanem a kockázatokhoz is. A vállalati profitok szempontjából a legfontosabb kockázat a recesszió, mert az a vállalati nyereségeket csökkenti. Az elmúlt 60 évben a recessziók átlagosan 23 százalék körüli mértékben csökkentették a vállalati profitokat, amiből ha kivesszük a kiugróan brutális 2009-et (52 százalékos profitcsökkenés!), nagyjából 20 százalékos átlagot kapunk. A kérdés, hogy éppen mekkora a recesszió valószínűsége.

Szerencsére a Bloombergen erre is van adat 🙂, 1960 óta a New York Fed publikál egy recessziós valószínűséget. Ezzel az az egyetlen módszertani bibi, hogy rövid és hosszú lejáratú államkötvényhozamok egymáshoz képesti alakulásából kalkulálják, és most az a mondás, hogy a kötvényvásárlási programok miatt ezek az adatok is torzak. Ez lehet, hogy így van, de jobb nincs, ezért, mint hiteles referenciát, ezt a számot használom. Per pillanat az állampapírgörbe 8,4 százalékra teszi a recesszió valószínűségét, szemben a tavalyi 3 százalékkal.

A következő ábrát úgy kalkuláltam, hogy az E/P (vállalati nyereség / árfolyam) arányból levontam a 20 százalékos szokásos recessziós nyereségcsökkenésnek és az aktuális recessziós valószínűségnek a szorzatát. Ha tehát az E/P 6-on áll, és a gazdasági visszaesés valószínűségét a Fed 10 százalékra teszi, akkor a recessziós valószínűséggel korrigált nyereséghozam: E/P = 6,00 – 0,10*6,00*0,20 = 5,88 lesz.

A recessziós valószínűséggel korrigált nyereséghozam és az államkötvény hozamok alakulása

8,4 százalékos recessziós valószínűség esetén a részvénypiaci árazás nem sokban különbözik a sima, recesszió nélküli esettől — ha feltesszük, hogy a teljes profitrecesszió ez alkalommal is 20 százalék körüli lesz. Így az eredeti dilemma nem oldódik fel: a részvénypiac által kínált hozamok önmagukban nem valami fényesek, csak kevésbé rosszak, mint a kötvények.

Az egészben a legrosszabb hír mindannyiunk számára az, hogy minden eszköz olyan drága, és előretekintve annyira alacsony hozamot kínál, hogy spekuláció helyett kénytelen lesz mindenki munkából megélni. Ez az idő is eljött.

Forrás: FRED, Bloomberg, Robert Shiller, Aegon