Csehországban már 1999. óta igen alacsony az infláció, így a válság utáni általános európai (globális) dezinflációs folyamat eredményeképpen 2010. óta egyenesen deflációs veszélyekkel kell szembe nézniük. Mivel a kamatokat már régen leverték nulla közelébe, a cseh jegybank 2013-ban húzott egy svájci kártyát, és egy féloldalas árfolyamsávot vezetett be: visszavonásig a korona az euróhoz képest nem lehet erősebb 27 EUR/CZK árfolyamnál, ezen a szinten a jegybank korlátlan mennyiségben hajlandó eurót venni és koronát adni (teremteni). A program azóta is tart. Először még olyan jól sikerült az akció, hogy az árfolyam messze kilőtt, de tavaly nyárra visszakúszott a 27-es szint közelébe. Így a jegybanknak most ott kell állnia a piacon és eurót vásárolni, nehogy sérüljön a 27-es határérték.

Az EUR/CZK árfolyam 2013. eleje óta

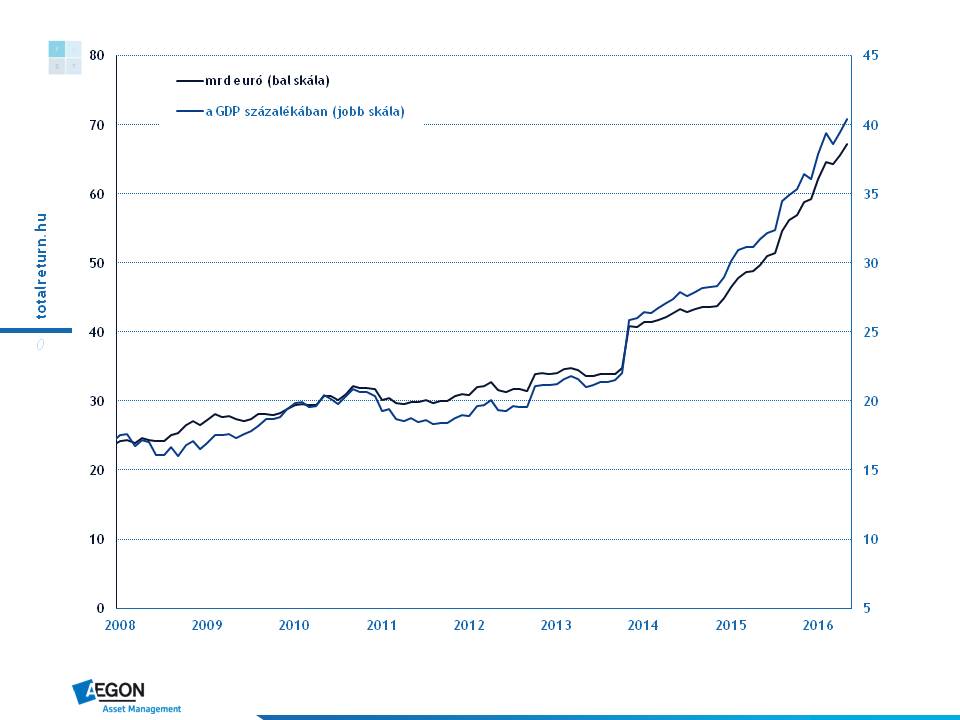

Némi intervenció tavaly nyár előtt is volt, legalábbis a tartalékok alakulása erről tanúskodik, de az elmúlt egy évben tényleg begyorsult a folyamat. A tartalékok nagysága mára a 2013-as kétszeresére, 67 mrd euróra, a GDP több mint 40 százalékára nőtt. Csak az idén 13 százalékkal nőttek a tartalékok.

A cseh devizatartalék nagysága

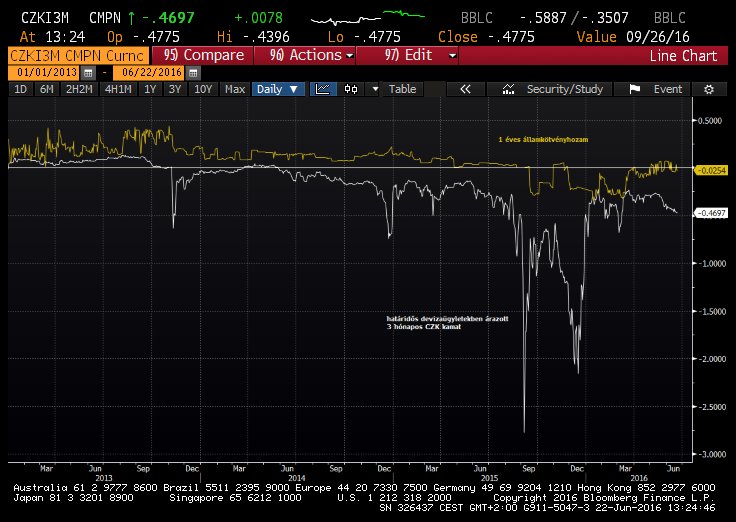

Ismert monetáris összefüggés, hogy ha az árfolyamot kontrollálja a jegybank, akkor elveszti az uralmat a kamatok felett. (Ez liberalizált és többé-kevésbé zárt devizapiac mellett is így van, az előbbi esetben, ahova Csehország is tartozik, még inkább.) Cseh barátainknál pontosan ez történt: a rövidebb lejáratú állampapírhozamok negatívba mentek, de az igazi nyomás a bankközi piacon van. Az határidős devizaügyletekben árazott korona-kamatok tartósan negatívok, és amikor igazán beindul valami spekuláció arra, hogy a korona esetleg erősödni fog, teljesen elszabadulnak az indulatok.

Rövid lejáratú CZK kamatok az állampapír- és a bankközi piacon

A részletekbe nem akarok belemenni, de az azonnali (spot) és a határidős (forward) devizapiac közti átjárást a kamatlábpiac biztosítja, így egy határidős devizaügylet adott spot árfolyam mellett igazából egy kamatláb ügylet: lemondunk az egyik (mondjuk az euró) kamatról, és elfogadjuk a másik (mondjuk korona) kamatot. Ha felborulnak a keresleti/kínálati viszonyok az azonnali és a határidős piac között, mondjuk nagyon sokan szeretnének határidőn koronát venni, de azonnali piacon meg senki nem akarja eladni, akkor az ún. „implied” belföldi kamatok egyszerűen megőrülnek, és simán lemennek akármilyen mélyre, akár többszázalékos negatív szintre is.

„Fizikailag” azt a folyamatos intervenciót, amikor egy jegybank a saját devizáját gyengíti, akármeddig lehet csinálni, de az is biztos, hogy a devizatartalékok növekedése nem tarthat az égig. Erre nincs semmilyen elméleti korlát, lehet a GDP 100 százalékát is meghaladó nagyságú tartalék, de a folyamatos intervenció, valamint a kamatok és a belföldi pénzfolyamatok feletti kontroll ezzel együtt járó teljes elvesztése általában komoly egyensúlytalanságokkal tud együtt járni. Ilyenkor szokott a bankrendszer is megvadulni, és az igen laza pénzügyi kondíciók mellett elszalad a hitelezés, amiből rossz esetben később hitelválság is kikerekedhet, ezért arra lehet számítani, hogy a jegybank egyszer majd visszatér a teljesen szabadon lebegő árfolyamhoz. Erre azonban úgy tűnik, 2017. előtt nem kerül sor, az infláció ugyanis még nem távolodott el kellően a nulla szinttől. A fogyasztói árindex nagyjából most is ott van, az élelmiszer- és energiaárak hatásától megtisztított maginfláció pedig 1 százalék körül van.

A cseh kísérlet nem fejeződött be, és annyi eredménye volt, hogy az árfolyam felértékelődését, és ezzel együtt a deflációt sikerült megakadályozni. A tartósan magasabb, a nullát érezhetően meghaladó infláció viszont még messzinek látszik.

Forrás: Bloomberg